Der Silber-Analyst Ted Butler ist nach wie vor davon überzeugt, dass Silber bedeutend stärkere Zuwächse verzeichnen wird als Gold, weshalb das weiße Metall auch künftig eines der besten Investments sein wird, genauso wie dies – Manipulationen hin oder her – bereits die vergangenen zehn Jahre der Fall gewesen ist

Lawrence Williams, Mineweb.com, 03.09.2012

Ein Vorteil, wenn man für eine Seite wie Mineweb schreibt, ist, dass man die Möglichkeit hat, alle möglichen Arten von Kommentaren und Analysen über die verschiedenen Aspekte der Edelmetallbranche zu lesen. Einige dieser Analysen verdienen durchaus der Aufmerksamkeit, während andere bemerkenswert schlecht recherchiert sind und/oder dazu neigen, die Firma des Autoren oder seine Investmentideen zu stark zu bewerben.

Was Silber anbelangt, sind die Ausführungen des Silberexperten Ted Butler immer außerordentlich interessant, speziell seine Auffassungen über die Machenschaften im Silbermarkt, wo von einigen Großbanken und Tradern bedeutende Short-Positionen gehalten werden.

Er und eine Reihe anderer Analysten gehen davon aus, dass es im Silbermarkt mittels der Handelsvolumina, die weit über dem Betrag tatsächlich vorhandenen physischen Silber liegen, fortwährend zu Preismanipulationen kommt – ein Aspekt, der so auch im Goldmarkt beobachtet werden kann. Dies führt zu der Schlussfolgerung, dass in den Edelmetallmärkten tatsächlich mit gezinkten Karten gespielt wird, doch laut Butler würden sich die Marktkräfte ungeachtet dessen letztlich immer durchsetzen.

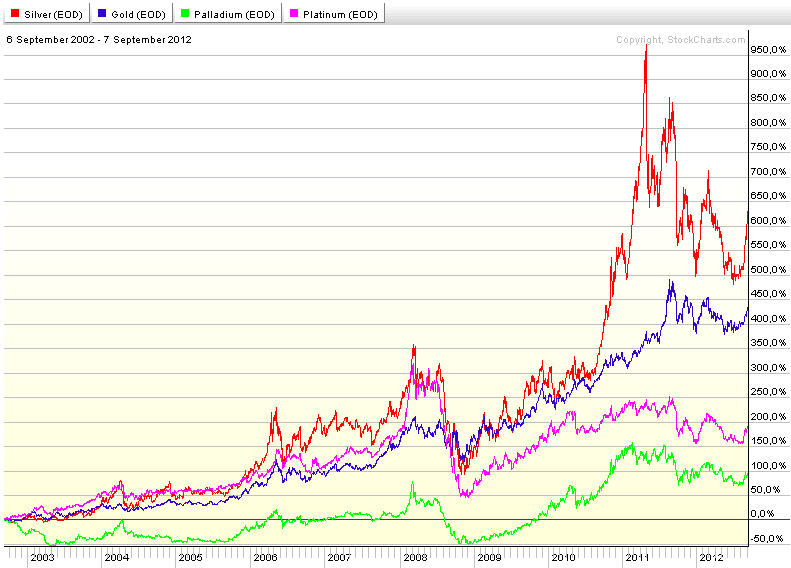

In seinem jüngsten Kommentar merkt Butler an, dass er die letzten zehn Jahre oder noch länger davon überzeugt gewesen ist, dass Silber alle anderen Vermögenswerte – auch Gold – ausstechen wird, und wies darauf hin, dass sich diese Voraussage in weiten Teilen bereits bewahrheitet hat.

Selbst nachdem Silber in den vergangenen zwölf Monaten mehrfach beispiellos und absichtsvoll nach unten gehämmert wurde, sei Silber langfristig gesehen immer noch der Wert, der sich im Vergleich zu allen anderen Vermögenswerten am besten entwickelt hat. Kurzum: Anleger haben mit Silberinvestments mehr Geld eingefahren (oder ihr Geld zumindest besser gegen die Verheerungen der Inflation geschützt) als mit irgendeinem anderen Vermögenswert.

Darüber hinaus ist Butler überzeugt davon, dass Silber auch in Zukunft bessere Zuwächse verzeichnen wird, während weitere durch die Halter großer Short-Positionen verursachte Preisrückschläge lediglich großartige Kaufgelegenheiten bieten werden, um zu Schnäppchenpreisen einzusteigen.

Nun ist es in der Tat eine Binsenweisheit, dass es zwischen Gold und Silber eine extrem starke Preiskorrelation gibt und dass, wenn Gold Zuwächse verzeichnen kann, Silber noch stärker steigt – obwohl bei fallenden Preisen aber auch das genaue Gegenteil der Fall sein kann.

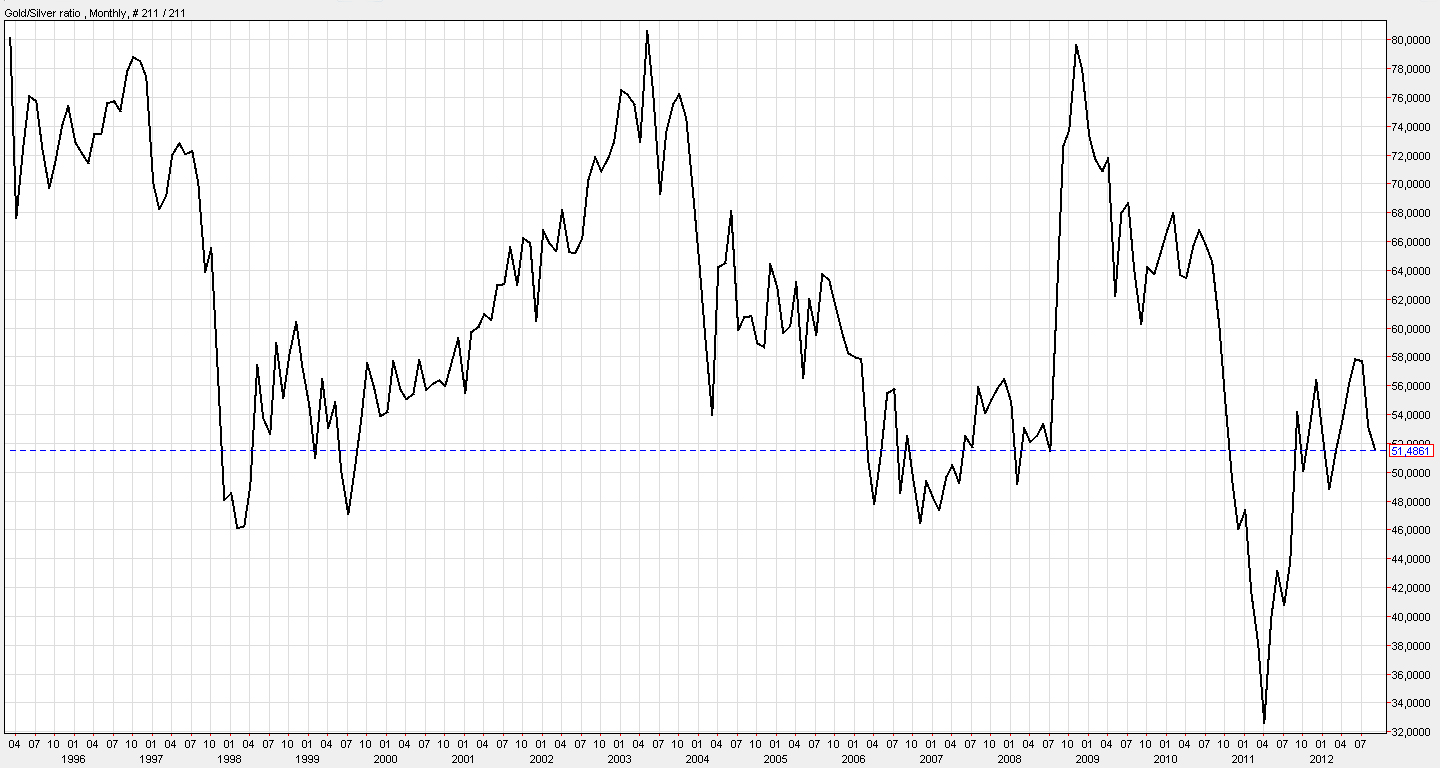

Butler bezeichnet diese extremen Ausschläge von Silber im Vergleich zu Gold als „Multiplikationseffekt“ und ist überzeugt davon, dass das aktuelle Gold/Silber-Verhältnis von rund 50:1 – das mittlerweile schon seit ein paar Jahren mehr oder weniger intakt ist – nicht mehr allzu lange Bestand haben dürfte, sondern stattdessen sinken wird, nicht zuletzt, weil die Menge für Investmentzwecke bereitstehenden physischen Silbers bedeutend geringer ist als die von Gold. Hier kommt noch hinzu, dass Silber ein außerordentlich wichtiges Industriemetall ist und ein großer Teil dieses industriell verwendeten Silbers verkonsumiert und nicht wieder recycelt wird.

All diese Aspekte führen schließlich dazu, so Butler, dass der kleine und weniger teure Bruder von Gold künftig noch beträchtliche Preissteigerungen verzeichnen wird. Aber Butler geht noch weiter und weist darauf hin, dass das physische Angebot von Silber bedeutend geringer ist als das von Gold, und das obwohl Gold spezielle Charakteristika aufweist, die bei Silber so nicht zu anzutreffen sind.

Silber hat seine monetäre Bedeutung im Laufe der Jahre eingebüßt und wird nicht mehr länger als Geld verwendet, was laut Butlers Analyse auch mit zu dem Preisunterschied der beiden Metalle beitragen dürfte. Nichtsdestotrotz, so Butler,

„war Silber immer das billigste aller Edelmetalle, und daher ist es Silber auch immer wesentlich leichter gefallen, prozentual höhere Zugewinne zu erzielen als die anderen teureren Edelmetalle wie Gold, Platin und Palladium oder die weniger bekannten Edelmetalle wie Rhodium oder Iridium.

Schaut man auf die relative Investment-Performance, dann zählt immer nur die prozentuale Rendite; jeder Investor wünscht sich, den Wert mit den besten prozentualen Gewinnen zu halten. Und da Silber um so viel billiger ist als alle anderen Edelmetalle, bedeutet das, dass man für denselben Geldbetrag wesentlich mehr Unzen an Silber kontrollieren kann, als dies bei einem anderen Metall der Fall ist.“

Ob Butler mit seiner Analyse nun richtig liegt oder nicht und ob die Faktoren tatsächlich dazu führen, dass Silber die anderen Edelmetalle aufgrund seiner inhärenten Stärke ausstechen wird, bleibt natürlich abzuwarten – aber im Grunde scheint es sich dabei in der Tat um eine vernünftige Prognose zu handeln.

Doch wie bei allen anderen Rohstoffen auch ist die Wahrnehmung der Marktteilnehmer das Entscheidende. Was den Investoren im Hinblick auf Silber die meisten Sorgen bereitet, ist seine offenkundige Volatilität – die laut Butler ja auf die enormen Marktmanipulationen der großen Halter von Short-Positionen zurückzuführen ist, die zu den großen Preiseinbrüchen der letzten ein oder zwei Jahre geführt hatten.

Wenn wir hier jedoch einmal davon ausgehen, dass Butler bezüglich der Silberpreismanipulationen richtig liegt – und es gibt tatsächlich eine Vielzahl von Hinweisen, die diese Prämisse stützen –, ja warum soll Silber dann angesichts dieser enormen Menge an Short-Positionen steigen?

Nun ja, als Silber noch bei rund USD 5 pro Unze und darunter lag, gab es auch schon massive Short-Positionen, und damals fühlte es sich ebenfalls so an, als würde der Silberpreis manipuliert. Silber notiert aktuell bei über USD 30 pro Unze. Und die Manipulanten können genauso gut bei Kurssteigerungen enorme Gewinne einfahren, weshalb ein Silberpreis von USD 50 pro Unze oder vielleicht sogar noch höher durchaus denkbar ist, selbst wenn die Großbanken die Preisfindung durch ihre Manipulationsmaßnahmen kontrollieren. Wahrscheinlich würde Butler hier darauf hinweisen, dass die Silberpreisanstiege letztlich unvermeidlich sind.

Butler merkt auch an, dass Silber im Vergleich zu Gold gerade für den Kleininvestor interessant ist, denn sollte Gold seine Preisanstiege weiter fortsetzen, könnte das gelbe Metall für die kleinen Marktteilnehmer unerschwinglich werden – zumindest wenn sie bedeutende Mengen eines bestimmten Metalls halten wollen. Wenn man sich für dasselbe Geld 50-Mal mehr Silber kaufen kann, dann bekommt man tatsächlich auch das Gefühl, dass man sich einen substantiellen Bestand aufbaut.

Die Großinvestoren haben sich bei Silber bisher jedenfalls zurückgehalten – oder sie haben ihre Bestände in den börsennotierten Silberfonds gut versteckt, die sich in jüngster Zeit ziemlich gut halten konnten. Butler kommt in seiner Analyse zu dem Schluss:

„Wenn Sie gegenwärtig darüber nachdenken, Edelmetalle zu kaufen, dann ist Silber das Metall, das Sie sich zulegen sollten. Als Investmentmetall ist Silber seltener als Gold, wird preismäßig aber immer noch so bewertet, als gäbe es das Metall 50-Mal häufiger. Und wenn man bedenkt, welch enorme Menge an Silber man sich im Vergleich zu Gold mit derselben Menge an Geld kaufen kann, dann dürfte Silber über den größten potenziellen Multiplikationseffekt verfügen, den ein Anlagewert für das finanzielle Wohlergehen und das Vermögen haben kann.“

Das ist natürlich eine sehr positive Einschätzung, die bei Butler dergestalt aber bereits seit sehr langer Zeit anzutreffen ist. Glättet man all die Hochs und Tiefs, dann ist Silber für die Investoren im Laufe der Zeit tatsächlich ein ziemlich guter Ratschlag gewesen – und man bekommt das Gefühl, dass das weiße Metall immer noch jede Menge Luft nach oben hat.