Axel Merk, Merk Funds, 17.10.2012

Der Vorsitzende der US-Notenbank Federal Reserve, Ben Bernanke, legt bei QE3 noch mal nach und erklärt China und Brasilien, dass sie ihre Währungen aufwerten sollen. Man muss nun wahrlich kein Genie sein, um zu der Schlussfolgerung zu gelangen, dass Bernanke den Dollar schwächen will. Doch handelt es sich hierbei nur um Wortgefechte oder einen echten Krieg? Und wer wird aus diesem Krieg als Sieger hervorgehen?

Die billigste Fed-Politik ist die, wo die Fed einfach nur ein paar Worte von sich gibt und sich die Märkte dann entsprechend bewegen. Zinssenkungen sind teurer; und sie werden noch bedeutend teurer, wenn es sich dabei um Notfallzinssenkungen und das Drucken von zig Milliarden und später dann Billionen handelt.

Daher kann die Kommunikationsstrategie der Fed auch als Teil des Wortgefechts erachtet werden. Die Erklärung, dass sie die Zinssätze bis Mitte 2015 unten halten wird, dürfte in diese Kategorie fallen.

Die quantitative Lockerung geht aber über Wortgefechte hinaus: Bei QE3, das letzten Monat bekanntgegeben wurde, kauft die Fed unbefristet hypothekarisch besicherte Wertpapiere (MBSs) auf. Um für diese Käufe zu bezahlen, schafft sie per Mausklick Geld: Die Fed bezahlt die MBSs mit „Bargeld“, wodurch die MBSs aus den Bilanzen der Geschäftsbanken fliegen und durch Geldeinlagen der Fed ersetzt werden. Aufgrund der Regeln des fraktionalen Reservesystems können diese Gelder dann mittels der Schaffung neuer Kredite vervielfacht werden, wodurch die Gesamtgeldversorgung ausgeweitet wird.

Die Gelder, die im Rahmen der QE-Aufkäufe verwendet werden, werden buchstäblich aus dem Nichts geschaffen. Sie werden heutzutage aber nicht mehr gedruckt, obwohl selbst Bernanke diesen Prozess als Gelddrucken beschrieb, um die damit einhergehenden Prozesse zu verdeutlichen.

Aber warum soll es nun ausgerechnet ein Währungskrieg sein? Es war der brasilianische Finanzminister Guido Mantega, der diesen Begriff als erster geprägt hat. Er beschuldigte Bernanke, einen Währungskrieg vom Zaun zu brechen. Hier ist das Problem: Wie jeder andere Vermögenswert werden auch Währungen durch die Angebots- und Nachfragesituation bewertet. Wenn Geld gedruckt wird (während alle anderen Faktoren unverändert bleiben) steigt das Angebot, was dazu führt, dass die Währung im Wert fällt.

Im echten Leben ist die einzige Konstante der Wandel, was es den Politikern erlaubt, mit komplexen Erklärungen aufzuwarten, warum das Gelddrucken nicht einer Währungsentwertung gleichkommt. Aber selbst wenn die Absichten ganz andere sind, schwächt eine Zentralbank, die geldpolitische Lockerungsmaßnahmen durchführt, nach unserem Dafürhalten ihre eigene Währung.

Das Ganze verwandelt sich dann in einen Krieg, weil die schwache Währung des einen Landes die starke Währung des anderen Landes bedeutet, wobei der „Gewinner“ das Land ist, das über die schwächere Währung verfügt. Die dahinter stehende Logik ist, dass eine schwächere Währung die Nettoexporte und das BSP-Wachstum eines Landes beflügelt.

Wenn der Dollar durch eine expansive Geldpolitik entwertet wird, sorgt das bei anderen Währungen für einen Aufwärtsdruck. Die anderen Länder würden aber auch gerne Güter in die USA exportieren und fühlen sich durch die Geldpolitik der USA in die Mangel genommen. Und da keiner der weltweiten Politiker darauf aus ist, sich die Schuld für irgendwelche Fehler selbst in die Schuhe zu schieben, lenken die internationalen Entscheidungsträger die Aufmerksamkeit dann natürlich schnell auf die monetäre Großzügigkeit der US-Notenbank.

Bernanke erklärte auf einem IWF-Seminar in Tokio, dass es auch noch eine andere Seite der Medaille gäbe: Wenn China, Brasilien und andere Länder seine Geldpolitik nicht mögen, weil dadurch Inflation importiert wird, ja dann sollen sie ihre Währungen doch einfach aufwerten. Doch diese Länder sind bezüglich einer Aufwertung ihrer Währungen sehr zurückhaltend, da dies zu härteren Rahmenbedingungen für ihre Exportwirtschaft führt.

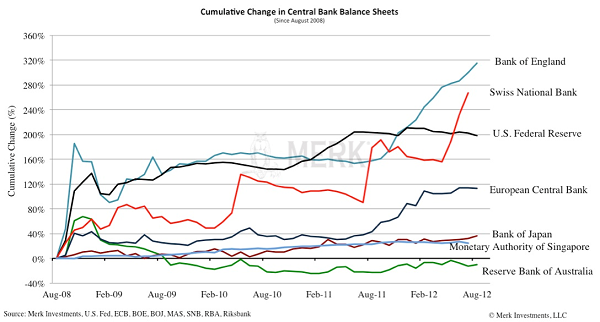

Wir dürfen in diesem Zusammenhang nicht vergessen, dass es immer leichter ist, eine Währung zu entwerten, als sie zu stärken. Die Schweiz, die früher von vielen Investoren als sicherer Hafen erachtet wurde, hat mittlerweile die Führung übernommen. Wenn wir die Bilanzen der Zentralbanken als Stellvertreter für die geschaffene Geldmenge nehmen, dann haben die Gelddruckmaßnahmen der Schweizer Notenbank die Gelddruckmaßnahmen der Fed, die seit August 2008 durchgeführt worden sind, bereits überflügelt.

Noch einmal: Bei diesen Programmen wird das Geld nicht „gedruckt“, sondern per Mausklick gutschrieben. Darüber hinaus gibt es einige Maßnahmen wie die Sterilisation von Anleihekäufen durch die Europäische Zentralbank, die dazu führen, dass die Bilanz ausgeweitet wird, selbst wenn es sich bei der Sterilisation eigentlich um ein Aufsaugen der Liquidität handelt …

Bernanke erkennt die Sorgen der Schwellenmärkte zwar an, behauptet jedoch, dass diese völlig aufgebauscht werden. Er sagt, dass die Unterbewertung der Währungen und die ungewünschten Kapitalzuflüsse Hand in Hand gehen würden: Würden diese Länder es zulassen, dass ihre Währungen gegenüber dem Dollar aufwerten, bräuchten sie sich bezüglich exzessiver Kapitalzuflüsse, der Inflation und der Bildung von Vermögensblasen auch keine Sorgen zu machen. Und Bernanke sagt, dass die Fed weiter Kurs halten wird, womit er nahelegt, dass diese Maßnahmen die Erholung der US-Wirtschaft und somit auch der Weltwirtschaft stützen würden.

Schauen wir uns das Ganze mal aus der Perspektive der Schwellenmärkte an: Die politischen Entscheidungsträger wollen natürlich Wirtschaftswachstum fördern und nutzen dafür unter anderem auch niedrige Wechselkursraten. Sie wollen dabei aber nicht zu viel Inflation oder zu viele negative Auswirkungen. Historisch gesehen dämmen sie die Nebenwirkungen mit staatlichen Regulierungen ein.

Nimmt man jedoch China als Beispiel, dann sieht man, dass die Maßnahmen zur Eindämmung des Preisdrucks – also Preiskontrollen – nicht sonderlich wirkungsvoll gewesen sind. Und das ist unseres Erachtens auch gut so, da es in China ansonsten zu Produktionsverknappungen käme, wie es in der Sowjetunion der Fall war. Dennoch wird China mittels weitreichender politischer Maßnahmen versuchen müssen, den Inflationsdruck einzudämmen. Wir glauben – und Bernanke scheint uns hier zuzustimmen – dass die Aufwertung der Währung diesbezüglich eines der wirksamsten Werkzeuge ist.

Also, wie wird dieser Währungskrieg ausgehen? Es könnte durchaus sein, dass Gold daraus als ultimativer Gewinner hervorgehen wird. Doch wie die oben aufgeführte Grafik zeigt, handelt es sich bei diesem Währungskrieg nicht einfach nur um einen Abwärtswettlauf. Unsere Analyse – die auch berücksichtigt, welche Art von Wirtschaft eine stärkere Währung aushalten kann – zeigt, dass eine Wirtschaft, die über Qualität anstatt über den Preis in den Wettbewerb tritt, über mehr Preismacht und somit auch über die Fähigkeit verfügt, mit dem Abwärtswettlauf besser zurecht zu kommen.

Vietnam tritt vornehmlich über den Preis in den Wettbewerb – das Land hat seine Währung aus Wettbewerbsgründen mehr als nur einmal abgewertet. Am anderen Ende des Spektrums der Schwellenmärkte steht China: China hat es zugelassen, dass weniger fortschrittliche Branchen in kostengünstigere Länder abwanderten, und tritt nun zunehmend stärker über Qualität in den Wettbewerb.

Innerhalb Asiens werden die fortschrittlicheren Wirtschaften nach unserem Dafürhalten über die größten Möglichkeiten verfügen, ihre Währungen aufzuwerten. Daher ist es auch wenig überraschend, dass der chinesische Renminbi gegenüber dem US-Dollar jüngst auf ein 19-Jahreshoch geklettert ist.

Wofür wir jedoch kaum Verständnis haben, ist, dass Industriegesellschaften wie die USA über den Preis in Wettbewerb treten. Wir bezweifeln, dass wir eines Tages erleben werden, dass die USA Sneakers nach Vietnam exportieren. Daher wird durch einen schwachen Dollar, der die Exporte anheizt, nur vorübergehend die Illusion von Stärke geschaffen. Angesichts der möglichen negativen Folgen, die von Inflation bis hin zum Ausverkauf von Vermögenswerten an ausländische Anleger mit starken Währungen reichen, dürfte es das Ganze jedoch nicht wert sein.