Jordan Roy-Byrne, The Daily Gold, 05.11.2012

Die Edelmetallbranche erlebte im Spätsommer eine bedeutende Erholung, befindet sich aber mittlerweile wieder inmitten einer Korrekturphase. Jüngst hatten wir ja darüber geschrieben, dass sich die Korrektur ihrem Ende nähern würde, und wir sind nach wie vor der Auffassung, dass dem so ist. Kurzfristig gesehen könnte noch in dieser Woche eine Bodenbildung stattfinden.

Die Edelmetallbranche ist jedoch nicht in der Lage gewesen, die sehr starke Bewegung, die der Markt jüngst gewonnen hatte, weiter aufrecht zu erhalten. Die Metalle und Minenaktien dürften nun etwas Zeit benötigen, um an Halt und erneut an Kraft zu gewinnen, bevor sich die nächste Gelegenheit für Ausbrüche auf neue Hochs bietet.

Dies vorausgeschickt, wollen wir die Edelmetallbranche im Folgenden aus einer längerfristigen Perspektive heraus analysieren und die aktuellen Kursbewegungen den Entwicklungen der Vergangenheit gegenüberstellen.

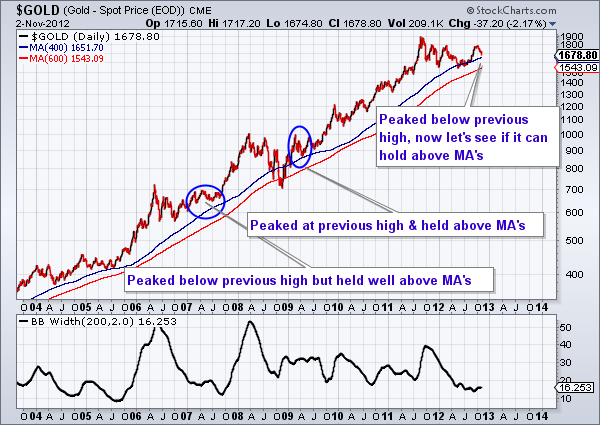

Für Gold dürfte es aller Vorausschau nach die längste Konsolidierungsphase werden – eine Konsolidierungsphase, die länger ausfallen wird als die von 2006 bis 2007 und von 2008 bis 2009. In der nachfolgenden Grafik wurden die Konsolidierungsphasen markiert und kommentiert.

Die aktuelle Ausgangslage ist schwächer als die bei den beiden vorangegangenen Konsolidierungen, aber das ist kein Grund zur Sorge, solange sich das Metall über seiner 400-Tage-Linie halten kann, die zurzeit bei USD 1.650 pro Unze liegt. Ob Gold die Marke von USD 1.650 pro Unze halten kann oder sein Tief erst bei USD 1.600 pro Unze ausbildet, bleibt abzuwarten, es ist aber wahrscheinlich, dass diese Konsolidierung noch eine Weile anhalten wird.

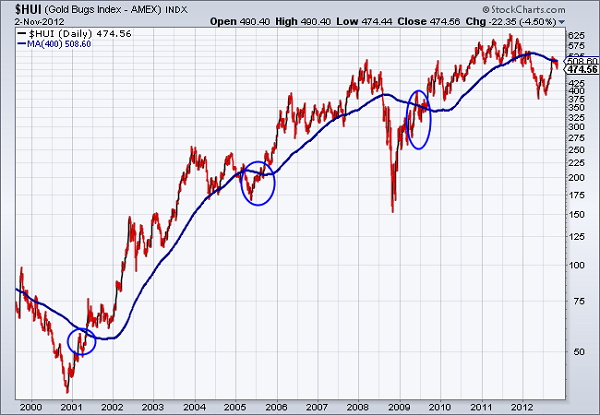

Wenn wir uns die Goldminenaktien anschauen (HUI Goldbugs-Index), sehen wir, dass die 400-Tage-Linie eine exzellente Richtschnur ist. Die Goldaktien hatten zuletzt ein starkes Doppeltief ausgebildet und sind danach wieder auf den gleitenden Durchschnitt geklettert.

Der Markt korrigiert gegenwärtig seinen überkauften Zustand. Und wenn wir uns die drei vorangegangenen Beispiele einer solchen Korrektur anschauen (blau eingekreist), dann erkennen wir, dass der Markt im Rahmen seiner Erholung im Bereich der 400-Tage-Linie anfänglich stets auf Widerstand stieß.

Wir konzentrieren uns auf die Jahre 2005 und 2008, weil diese mit der heutigen Situation am besten vergleichbar sind. In 2005 bewegte sich der HUI ganze drei Monate im Bereich der 400-Tage-Linie, bevor er sich in Richtung neuer Allzeithochs aufmachte. In 2009 war es ähnlich: Der HUI kämpfte von Mai bis September mit der 400-Tage-Linie, bis er erneut auf alte Höchststände kletterte.

Zusammenfassend lässt sich feststellen, dass es nichts gibt, worüber man sich im Hinblick auf die Edelmetalle Sorgen machen müsste. Zunächst sollte hier noch einmal festgehalten werden, dass die Edelmetallminenaktien aktuell mehr Stärke zeigen als die Metalle, was für die nahe Zukunft immer ein sehr gutes Zeichen ist. Ferner machen die Metalle und speziell die Aktientitel aktuell genau das, was sie in ähnlichen Situationen bereits in der Vergangenheit taten. Nach einer Erholung von einem bedeutenden Tief korrigieren die Goldaktien gewöhnlich und kämpfen daraufhin mit der 400-Tage-Linie, bevor sie sich wieder in Richtung alter Hochs aufmachen.

Tradern und Anlegern wird empfohlen, Geduld zu üben und bei Stützungslinien zu kaufen, wenn die Stimmung positiv ist. Und jetzt, wo der Markt mit seiner 400-Tage-Linie zu kämpfen hat, ist genau die richtige Zeit, um Untersuchungen anzustellen und die Firmen zu identifizieren, die den nächsten Aufwärtsschub anführen und die allgemeinen Marktindizes wie den HUI, GDX und GDXJ ausstechen werden.