Frank Holmes, U.S. Global Investors, 18.01.2013

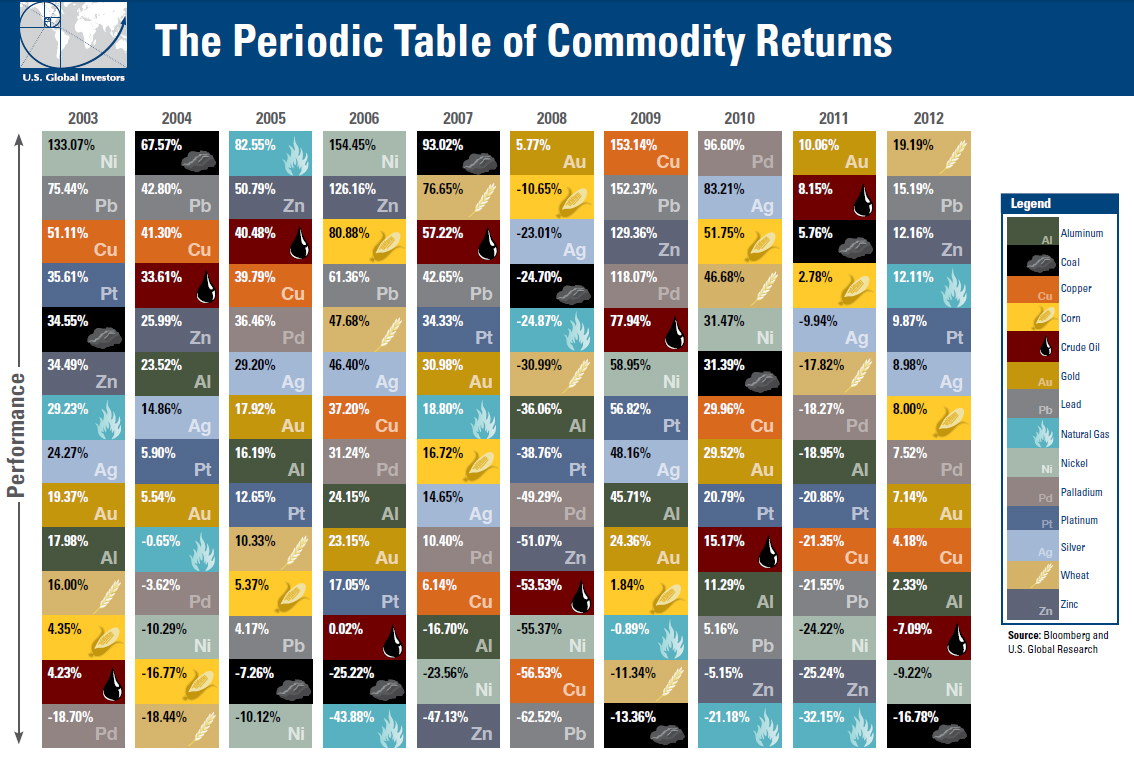

Unser beliebtes Rohstoff-Periodensystem, das die Zugewinne bei den Rohstoffen ausweist, wurde aktualisiert und reicht nun bis zum 31.12.2012. Unsere Leser lieben diesen Chart, da er die Renditen von 14 verschiedenen Rohstoffen der letzten zehn Jahre ausweist und so bestechend viele Informationen liefert.

Elf dieser Rohstoffe haben sich in 2012 verteuert. Weizen war der Rohstoff, der in 2012 die höchste Rendite erzielte, nachdem er in 2011 einen bedeutenden Kursrückgang verzeichnen musste. Eine ähnliche Trendwende erlebten die Nächstplatzierten auf unserer Rangliste: Blei, Zink, Erdgas und Platin konnten in 2012 allesamt Zugewinne im zweistelligen Prozentbereich erzielen, nachdem sie in 2011 gefallen waren.

Es gab nur drei Rohstoffe, die in 2011 im Preis zurückgingen: Rohöl fiel um 7%, nachdem es in 2011 um 8% gestiegen war. Nickel fiel das zweite Jahr in Folge. In 2012 fiel das Metall um 9% und in 2011 lag der Rückgang bei 24%.

Kohle war der Rohstoff, der sich in 2012 mit einem Rückgang von fast 17% am schlechtesten schlug. Kohle hatte die letzten paar Jahre ganz schön zu kämpfen; sie konnte in den vergangenen fünf Jahren nicht ein einziges Mal auf Rang 1 klettern, und das obwohl sie in 2010 um 31% zulegen konnte. Evan Smith, Portfolio-Manager des Global Resources Fund, erklärte seinen Zuhörern während einer Präsentation, dass mit Erdgas nun erstmals mehr Elektrizität produziert worden sei als mit Kohle.

Wie Sie anhand des Rohstoff-Periodensystems sehen können, machen Rohstoffe oftmals von einem Jahr zum nächsten wilde Preisschwankungen durch. Das ist darauf zurückzuführen, dass ihr Preis von zahlreichen Faktoren, die das Angebot und die Nachfrage beeinflussen (wie politische Entscheidungen, Gewerkschaftsstreiks und Währungsschwankungen), bestimmt wird.

Das ist auch der Grund dafür, warum sich viele Anleger bei Rohstoffen und Rohstoffproduzenten lieber auf professionelle Vermögensverwalter verlassen, die die spezifischen Vermögensklassen und die weltweiten Trends, durch die sie beeinflusst werden, verstehen.

Nehmen wir beispielsweise Gold und die Goldminenfirmen. Da wir bereits seit Jahrzehnten in den Minensektor investieren, sind wir uns im Hinblick auf Gold natürlich über einige Tatsachen im Klaren, die unsere Anleger nach wie vor überraschen. Im Folgenden finden Sie vier der jüngsten dieser Tatsachen:

1. Gold hat die vergangenen zehn Jahre fortwährend gut performt

Obschon die Edelmetalle in 2012 keine phänomenale Preisentwicklung hinlegen konnten, hält die Goldrally weiter an. Gold ging Ende letzten Jahres mit einem Plus von 7% aus dem Handel und kann somit bereits auf phänomenale 12 Jahre an fortwährenden Preissteigerungen zurückblicken. Unten stehend sehen Sie die Gold-Version unseres Rohstoff-Periodensystems …

Faszinierend ist das dreijährige Aufstiegs-Muster, das erkennbar wird, wenn man sich allein auf Gold konzentriert. In den letzten zehn Jahren ist Gold gegenüber den anderen Rohstoffen immer drei Jahre in Folge gestiegen und fiel im vierten Jahr wieder zurück. Wird das gelbe Metall dieses Jahr demselben Muster folgen und in 2013 erneut in die obere Hälfte unseres Periodensystems vorstoßen?

2. Gold dürfte auch in 2013 ein heißer Rohstoff sein

Da sich die Welt aktuell in einem geldpolitischen Lockerungszyklus befindet und die Druckerpressen die ganze Zeit über laufen, gehe ich davon aus, dass die angstbasierten Goldkäufe auch in den nächsten paar Monaten der entscheidende Goldpreistreiber sein werden. Unten stehend finden Sie die für 2013 prognostizierte Ausweitung der Bilanzen der Europäischen Zentralbank, der Bank von Japan, der US-Notenbank und der Bank von England.

Es wird davon ausgegangen, dass die Bilanz der Europäischen Zentralbank Ende dieses Jahres bei fast 50% des BSP liegen wird. Die Bank von Japan folgt der EZB auf den Fersen; ihre Bilanz soll bis Ende 2013 bei fast 35% des BSP liegen. Mike Shedlock von Mish´s Global Economic Trend Analysis kommentierte die Maßnahmen der Zentralbanken mit den Worten: „Der Wettstreit, welche Zentralbank sich am schnellsten den meisten Müll auflädt, hat begonnen.“

Mein Freund Ian McAvity brachte es in seinen Deliberations on World Markets auf den Punkt: „Angesichts der panischen Maßnahmen der großen Zentralbanken würde ich es immer noch vorziehen, Gold zu besitzen, anstatt ihr Papiergeld.“ Und da die Druckerpressen zurzeit Laufen und die Realzinsen im negativen Bereich liegen, dürfte Gold seinen Glanz wohl auch die nächsten zwölf Monate bewahren können.

3. Gold ist der am wenigsten volatile Rohstoff unseres Rohstoff-Periodensystems

Angesichts der Tatsache, dass jede kleine Bewegung des Goldpreises von den Medien analysiert und seziert wird, dürfte es Sie vielleicht überraschen, dass das gelbe Metall unter den von uns erfassten 14 Rohstoffen die geringste Volatilität aufwies. Seine rollierende 12-Monats-Standard-Abweichung (Sigma) lag die letzten zehn Jahre bei 14%, während Nickel, der volatilste Rohstoff, ein rollierendes 12-Monats-Sigma von fast 60% hat.

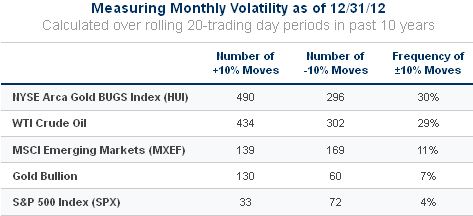

Es gibt auch noch eine weitere Methode, um sich die überraschend geringen Preisschwankungen bei Gold zu veranschaulichen: Die Häufigkeit von 10%igen Auf- und Abwärtsschwüngen innerhalb von 20 Handelstagen. Gold ist nur geringfügig schwankungsfreudiger als der S&P 500. Goldminenfirmen, Rohöl und der MSCI Emerging Markets Index haben allesamt starke Aufs und Abs erlebt als Gold.

Und während man für das Kartenzählen am Black-Jack-Tisch aus dem Casino geworfen werden und lebenslanges Hausverbot bekommen kann, ist es dem Investor erlaubt, sich durch das Zählen von 10%igen Auf- oder Abwärtsschüben einen Vorteil zu verschaffen.

Fakt ist, dass sich Gold auch in 2013 in irgendeine Richtung bewegen wird, und selbst wenn sich das Metall extrem volatil verhalten sollte, wissen unsere Leser völlig unabhängig von den Schlagzeilen in den Medien, dass jeder Preisrücksetzer eine potenzielle Kaufgelegenheit darstellt. Man sollte dabei aber berücksichtigen, dass man normalerweise nur 5% bis 10% seines Portfolios in Gold und Goldminenaktien halten sollte.

4. Die letzten vier Jahre waren besser, als gemeinhin angenommen wird

Letzte Woche hatte ich gezeigt, dass US-amerikanische Anleihen (iShares Core Total US-Bond ETF) vom S&P 500 Index und von physischen Gold bedeutend in den Schatten gestellt worden sind. Viele Investoren fragten daraufhin, wie die Performance der Goldminenaktien ausfiel.

Wie aus der oben stehenden Grafik hervorgeht, konnten auch die Goldminenaktien (NYSE Arca Gold BUGS Index (HUI)) ordentliche Zugewinne verbuchen und seit 2009 um 50% zulegen. Physisches Gold wie auch die Goldminenaktien schnitten also bedeutend besser ab als Anleihen.