Jordan Roy-Byrne, The Daily Gold, 03.01.2014

Anfang November wurden wir bezüglich der Edelmetalle bärisch, da wir davon ausgingen, dass der gesamte Edelmetallsektor vor dem Beginn seines finalen Einbruchs steht, der mit einem V-förmigen Tief enden würde. In unserem letzten Artikel führten wir aus, dass der Bärenmarkt kurz vor seinem Ende steht.

Interessanterweise könnte es sein, dass der Einbruch bei den Edelmetallminenaktien Anfang Dezember an sein Ende gelangt ist. In den letzten paar Wochen sind die Edelmetallminenaktien nicht weiter gefallen – und das trotz der negativen Stimmung und der zu Jahresende vorherrschenden steuerlich begründeten Abverkäufe. Und obwohl wir uns bei Gold nicht sicher sind, dass das Metall sein finales Tief bereits ausgebildet hat, sind wir der Auffassung, dass die Chancen recht gut stehen, dass die Edelmetallminenaktien ihr Tief bereits gesehen haben.

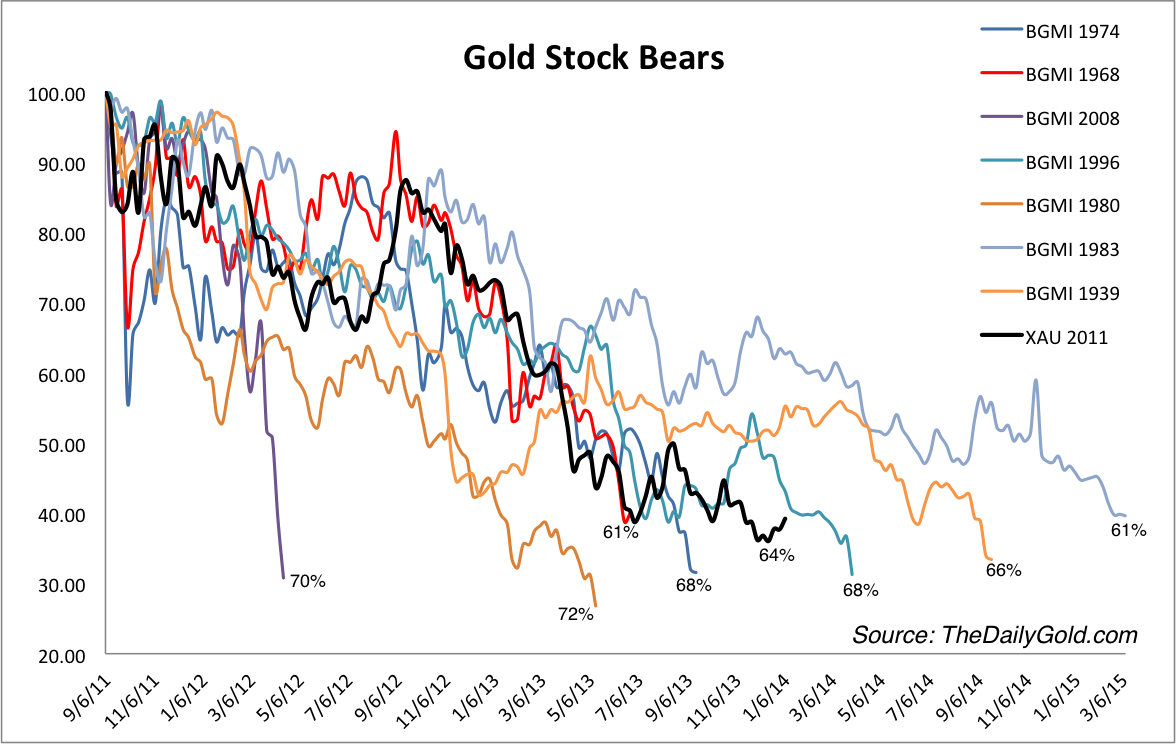

Unser stärkstes Argument hierfür ist der Chart, der die schlimmsten Bärenmärkte bei Goldminenaktien ausweist. Der aktuelle Bärenmarkt ist bereits der viertlängste, und mit einer Korrektur von 64% ist er auch ausreichend stark, um zu Ende zu sein. Wir hatten ja bereits zuvor darauf hingewiesen, dass die drei Bärenmärkte, die länger andauerten, zu diesem Zeitpunkt nur leicht überverkauft waren.

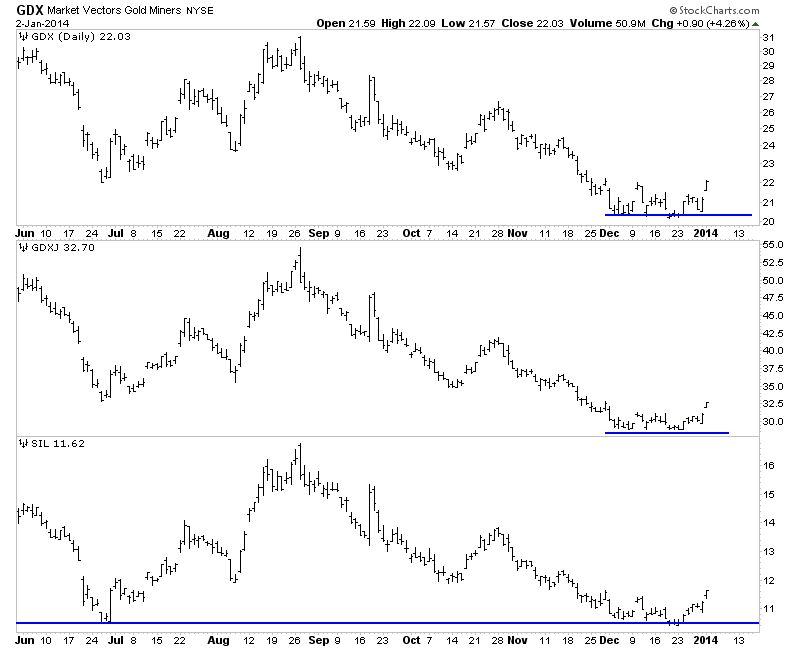

In der nachfolgenden Grafik sehen Sie die Kursentwicklung des GDX, GDXJ und SIL. Der GDX und der GDXJ bildeten Anfang Dezember neue Tiefs aus und versuchten mehrere Male, diese Tiefs zu durchbrechen, was jedoch nicht gelang. Interessant ist auch, dass die Silberminenaktien nicht unter ihr Juni-Tief gesunken sind, obwohl diese Stützungslinie im Dezember drei Mal getestet wurde.

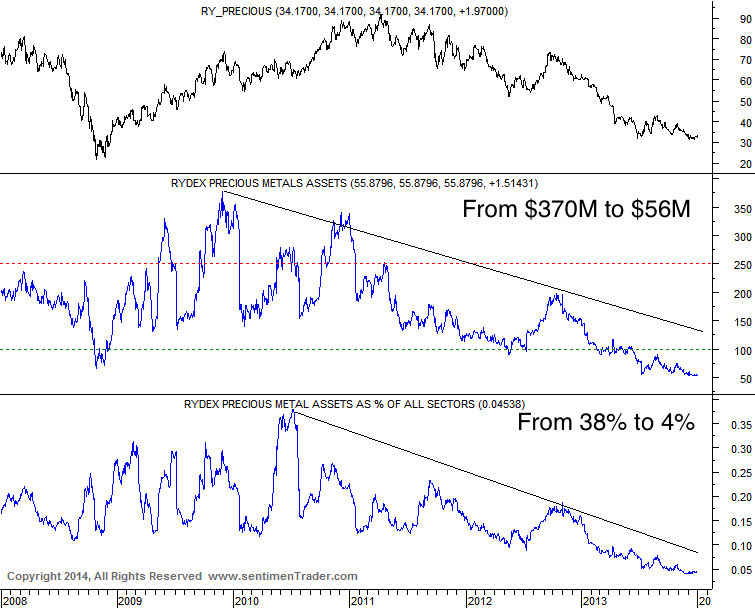

Wir wissen, dass die Stimmung im Edelmetallsektor unglaublich negativ ist. Die unten stehende Grafik zeigt den Rydex Precious Metals Fund. Die Vermögenswerte des Fonds sind um 85% zurückgegangen, und als prozentualer Anteil aller Rydex Vermögenswerte sind die Werte dieses Fonds von 38% auf nun 4% gefallen.

Ende November waren die Gold- und Silberminenaktien – die zu jenem Zeitpunkt bereits extrem überverkauft und gehasst wurden – bereit, einen finalen Einbruch zu erleben. Der HUI-Index verfügte über eine bedeutende Stützungslinie zwischen 170 und 175 Punkten, doch es gelang ihm im Dezember nicht, über der Marke von 190 Punkten zu schließen, was auf steuerlich begründete Jahresendverkäufe zurückzuführen sein dürfte. Doch wenn ein extrem überverkaufter und gehasster Markt dabei scheitert, neue Tiefs auszubilden, sollte das unsere Aufmerksamkeit erregen.

Was die Edelmetalle selbst anbelangt, ist es so, dass Silber immer noch ein neues Tief ausbilden muss, während Gold bereits vor Weihnachten ein neues Tagesabschlusstief verzeichnen konnte, sich dann aber schnell wieder über der Marke von USD 1.200 pro Unze erholte.

Ich würde nicht ausschließen, dass Gold noch ein weiteres neues Tief ausbilden wird. Bei dem bedeutenden Tief der Jahre 2000 bis 2001 bildeten die Goldminenaktien im November 2000 ihr Tief aus, während das Tief von Gold erst ein paar Monate später in 2001 ausgebildet wurde. Die Goldminenaktien führten den Kursrückgang bei Gold und Silber im Jahr 2011 an und erreichten ihr Hoch ebenfalls vier Monate vor Gold. Silber bildete sein Tief ebenfalls vor dem Goldpreistief von 1976 aus. Es würde mich nicht überraschen, wenn Gold als letztes sein Tief ausbildet.

Das Entscheidende ist, dass die Kursentwicklung bei den Edelmetallminenaktien im Hinblick auf eine Erholung des gesamten Edelmetallsektors sehr ermutigend ist. Fakt ist, dass die meisten qualitativ hochwertigen Edelmetallproduzenten und die Juniorminen ihr Tief im Juni ausbildeten und bisher keine neuen Tiefs verzeichnen konnten.