Robert Fitzwilson, King World News, 17.02.2014

Im 14. Jahrhundert lebte ein franziskanischer Mönch und Logiker namens William von Ockham. Ockham lebte im englischen County Surrey. Bekannt ist er für ein Konzept namens „Ockhams Rasiermesser“. Im Grunde bedeutet dieses Prinzip: Wenn man zwei miteinander in Wettbewerb stehende Theorien hat, die beide exakt dieselben Voraussagen machen, ist die einfachere dieser beiden Theorien die bessere.

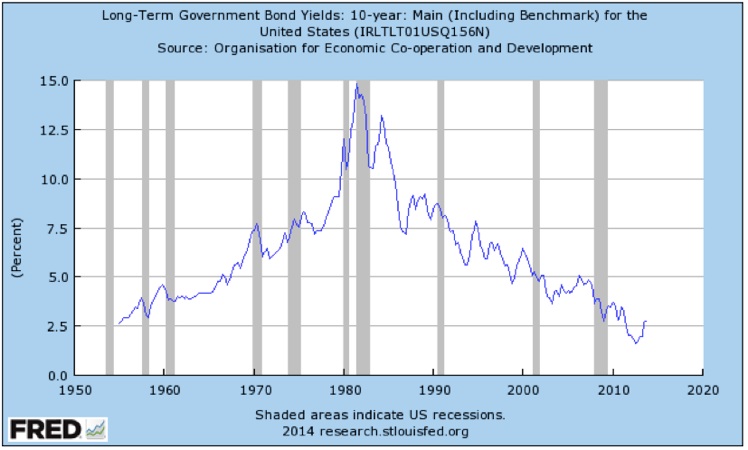

In der unten stehenden Grafik, die die langfristige Zinssatzentwicklung für 10-jährige US-Staatsanleihen ausweist, sehen Sie ein extrem dramatisches Auf und Ab. Interessant ist der fast symmetrisch verlaufene Anstieg von dem Tief in Höhe von 2,5% Mitte der 50er Jahre bis zum Höhepunkt von 15% und dem nicht minder dramatischen Rückgang auf heute 2,5%.

Die Charttechniker würden hier wohl von einer „Schulter-Kopf-Schulter-Formation“ sprechen. Und obschon dieses Kursmuster nicht perfekt ist, würden die beiden Schultern bei rund 7,5% ihr Hoch ausbilden.

Ockhams Rasiermesser kommt ins Spiel, wenn wir die Ursachen für den dramatischen Anstieg und Rückgang erklären wollen. Es gibt ja viele undurchsichtige und geheimnisvolle Theorien, um die Ursachen dafür zu erklären.

Beispielsweise kann man die Zinssatzentwicklung als eine Geschichte komplizierter Manöver der Zentralbanken erachten, die ihrem doppelten Mandat – der Förderung des Arbeitsmarkt und der Preisstabilität – nachkommen. Eine einfachere Erklärung ist jedoch, dass die linke Seite des Charts lediglich den korrekten Zinssatz für den Dollar ausweist, also während einer Phase, wo der Dollar noch als solides Geld und knappes Kapital erachtet wurde. Bei diesem Kapital kam es zu einer Verknappung und somit auch zu einer Verteuerung (Zinsanstiege), da der Staat, die Industrie und die Baby-Boomer gleichzeitig um eine begrenzte Geldmenge konkurrierten.

Der genau so dramatisch ausfallende Rückgang auf der rechten Seite des Charts könnte dann ganz einfach die enormen Anstiege der Geldmenge – Geld, das zuvor als knappes Kapital erachtet wurde – widerspiegeln. Wenn man von irgendetwas eine unbegrenzte Menge hat, fällt der Preis natürlich. Bei Fiatgeld ist das auch nicht anders. Das könnte die einfache Erklärung sein.

Auf der linken Seite des Charts sehen wir also den Wettbewerb um einen wertvollen und knappen Rohstoff und auf der rechten Seite sehen wir einen Rückgang des Preises, weil das Angebot dieses Rohstoffs immer größer geworden ist.

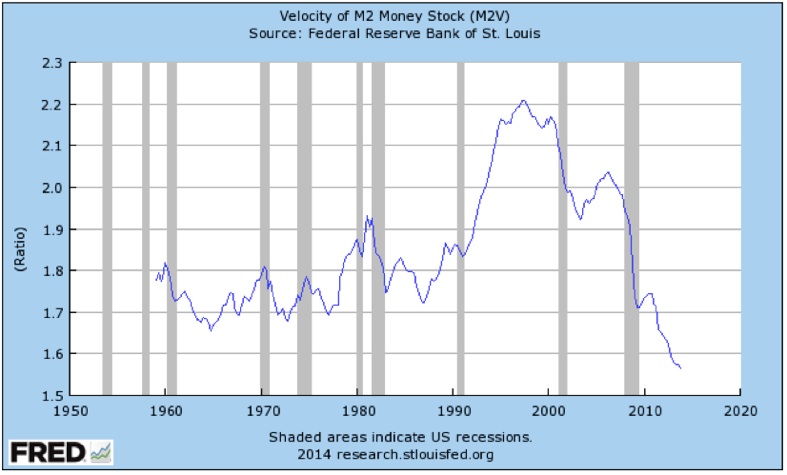

Und damit wären wir auch schon bei der Geldumlaufgeschwindigkeit. Im Folgenden sehen Sie die Entwicklung der Geldumlaufgeschwindigkeit:

Sollten wir damit richtig liegen, dass eine unbegrenzte Versorgung mit Kapital (also Fiatwährung) zur Folge hat, dass der Preis des Geldes fällt, müsste dasselbe Phänomen auch auf diesem Chart zu sehen sein. Bei der Geldumlaufgeschwindigkeit werden die Transaktionen einfach nur durch die für diese Transaktionen zur Verfügung stehende Geldmenge geteilt.

In der heutigen Welt gibt es bei diesem Verhältnis aber zwei Probleme: Zunächst einmal ist die zu Grunde liegende US-Wirtschaft schwach und trübt sich weiter ein. Das bedeutet, dass der Zähler kleiner wird und nicht steigt, wie die Fed hoffen würde. Das größere Problem ist aber der Nenner. Wenn wir davon ausgehen, dass die Fed weiterhin unbegrenzte Mengen an Geld drucken wird – und wir gehen davon aus –, wird der Nenner exponentiell weiter steigen.

Wir hätten dann also einen fallen Zähler und einen extrem stark ansteigenden Nenner, und das heißt, dass sich die Geldumlaufgeschwindigkeit immer weiter dem Wert 0 annähern würde – mit Höchstgeschwindigkeit in den wirtschaftlichen Untergang sozusagen.

Die Anleger sollten ihre Papiervermögenswerte so schnell als möglich in Realwerte umwandeln. Die Preise für Edelmetalle und speziell die Preise für Edelmetallminenaktien laufen traditionellen Aktien und Anleihen zurzeit davon. Und obschon die Mainstream-Finanzmedien nicht darüber berichten, hat der HUI-Goldminenindex den Dow Jones im bisherigen Jahresverlauf bereits um atemberaubende 26% ausstechen können.

Es könnte durchaus sein, dass der Goldpreisdrückung aufgrund der riesigen physischen Edelmetallnachfrage nun tatsächlich der Garaus gemacht wird. Sollte sich ein Short-Squeeze entwickeln, wird es bei beiden Metallen und den Edelmetallminenaktien zu dramatischen Preisanstiegen kommen.

Und das ist gerade erst der Anfang der Trendumkehr. Die Stimmung im Edelmetallkomplex ist immer noch enttäuschend schlecht. Die Finanzinstitutionen und Privatanleger besitzen praktisch überhaupt kein Gold. Und sollten krasse Finanzrepressionen ausbleiben, ist davon auszugehen, dass 2014 zu dem Jahr wird, in welchem der große Edelmetallbullenmarkt wieder fulminant an Fahrt aufnimmt.