David Chapman, MGI Securities, 13.03.2014

Der Chart des FTSE/XINHUA China 25 Index (XIN) ist ein weiterer Chart, der uns dieses mulmige Gefühl beschert. Wenn man diesen Chart gemeinsam mit dem Kupferpreischart betrachtet, könnte man gleich ein doppelt mulmiges Gefühl bekommen. Und der US-amerikanische S&P 500 Index notiert zwar nahe seiner Allzeithochs, aber unter der Oberfläche ist dort auch nicht alles in Ordnung.

China ist das bevölkerungsreichste Land der Welt. Es ist mittlerweile die zweitgrößte Wirtschaft des Planeten und es gibt Viele, die davon ausgehen, dass China bis 2030 an den USA vorbeiziehen und zur weltgrößten Wirtschaft aufsteigen wird. China hatte über Jahre hinweg Wachstumsraten zwischen 8% und 10%. Viele sagten, dass dies nicht auf immer und ewig so weitergehen könne und die boomende chinesische Wirtschaft letztlich nicht nur stagnieren, sondern sogar crashen würde.

Vielleicht verbarg sich die Wahrheit von Anfang an in den Charts. Im Gegensatz zum S&P 500 und anderen US-amerikanischen und europäischen Indizes hat sich der XIN von seinem Finanzcrash in den Jahren 2007 und 2008 bisher gerade einmal um gut 50% erholt. Der XIN notiert heute immer noch 50% unter seinen Hochs des Jahres 2007. Und jetzt scheint es so zu sein, als könnte er noch stärker fallen.

Der XIN scheint gerade ein abfallendes Dreieck auszubilden, was bärisch ist. Der Shanghai Index weist ein ähnliches Chartmuster auf, wobei das abfallendes Dreieck hier wohlmöglich noch ausgeprägter ist. Wenn es sich tatsächlich um ein abfallendes Dreieck handelt, könnte der XIN auf ein potenzielles Preisziel im Bereich von 5.700 Punkten fallen, sollte er erst einmal die Marke von 14.000 Punkten durchbrechen. Man könnte auch argumentieren, dass es sich möglicherweise um ein symmetrisches Dreieck handelt. Symmetrische Dreiecke können entweder ein Konsolidierungsmuster sein oder auf die Ausbildung eines Hochs hinweisen. Das potenzielle Kursziel ist aber dasselbe, sollte der XIN die Marke von 14.000 Punkten durchbrechen. Die Lage würde sich nur ändern, wenn es zu einem Ausbruch nach oben käme – hierfür müsste der XIN wohl über die Marke von 18.000 Punkten steigen. Die Schwäche des Charts legt aber nicht nahe, dass das passieren wird.

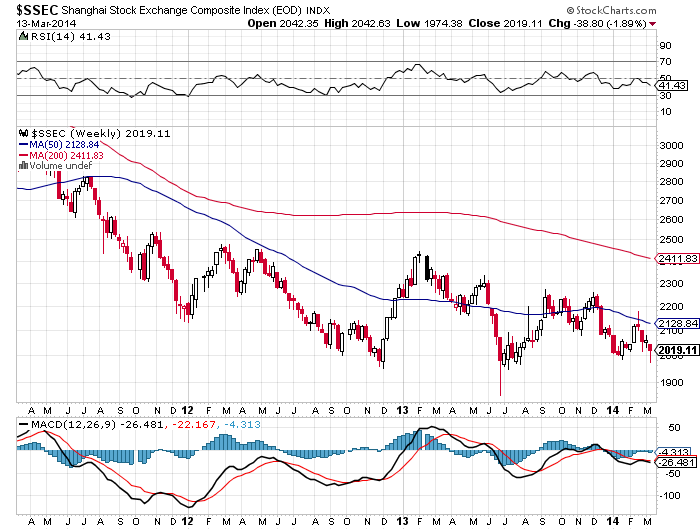

Im Folgenden sehen Sie den Shanghai Index. Der Chart geht leider nicht weit genug in die Vergangenheit zurück, um das abfallende Dreieck vollständig zu zeigen, aber wir haben es hier mit einer Reihe niedrigerer Hochs und einem relativ gerade verlaufenden Boden zu tun. Der XIN bildete im November 2010 sein letzes bedeutendes Hoch aus, aber der Shanghai Index bildete sein letztes bedeutendes Hoch in 2009 aus. Das potenzielle Preisziel für den Shanghai Index liegt derzeit bei 500 Punkten, sollte der Index unter die Marke von 1.900 Punkte absinken. Das ist kein sonderlich schöner Chart.

Aber was treibt diese Entwicklung an? Ich habe nicht vor, mich hier detailliert mit der Frage auseinanderzusetzen, woran China kränkelt. Fakt ist aber, dass es derzeit Hinweise darauf gibt, dass sich die chinesische Wirtschaft abschwächt. Die Exporte haben sich abgeschwächt. Es gibt Probleme mit dem chinesischen Eigenheimmarkt, dem Bankensektor und dem Schattenbankensystem. Die chinesische Zentralbank (PBOC) versucht nun, sich mit der Absenkung der Zinsen und Liquiditätsinjektionen gegen diese Entwicklung zu stemmen, doch es stellt sich die Frage, ob das ausreichen wird.

Und dann gab China bekannt, dass man Shanghai Chaori Solar pleitegehen lassen würde. Das war für den Markt eine ziemliche Überraschung, da es das erste Mal war, dass man ein großes Unternehmen pleitegehen ließ.

Das Wachstum der chinesischen Wirtschaft ist auf mindestens 7% gefallen, vielleicht sogar noch stärker. Das hört sich nicht nach sonderlich viel an, aber damit liegt das Wachstum bereits 30% unter dem Wachstums-Hoch von 10%. Würde man diese Entwicklung auf die USA übertragen, entspräche dies einem Wachstumsrückgang der US-Wirtschaft von 2,8% auf 2%. Aus wirtschaftlicher Perspektive ist der Rückgang also schon ziemlich ordentlich. Die chinesischen Geldmärkte weisen Überlastungsanzeichen auf, und China versuchte jüngst, das Handelsband für den Yuan abzusenken, was im Markt für Bestürzung sorgte.

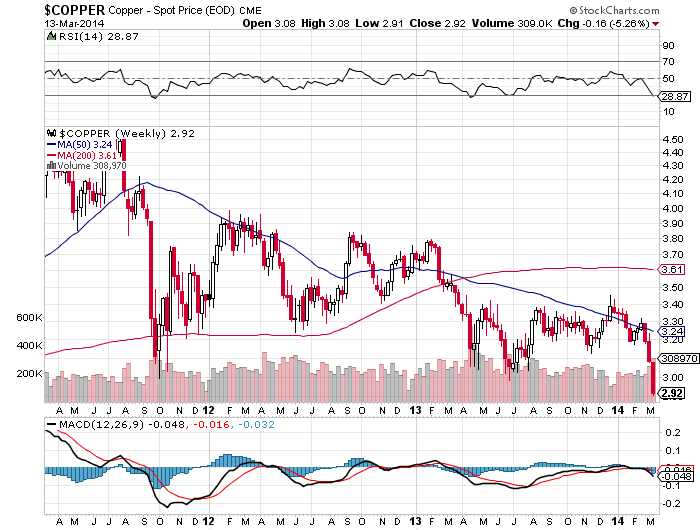

Der Zusammenbruch von Shanghai Chaori verdient unsere Aufmerksamkeit. Die Pleite hatte einen Preiseinbruch bei Kupfer zu Folge. Der Kupferpreis liegt nun bei unter USD 3 pro Pfund (lb; 450 Gramm). Hier muss man sich über die Rückabwicklung des „Kupfer-Carry-Trades“ Sorgen machen. China hat jede Menge Kupfer importiert. Das Kupfer wurde eingelagert und die Bestände sind in den letzten paar Monaten stark angewachsen.

Ein Kupfer-Carry-Trade läuft folgendermaßen ab: Die Kupferbestände werden als Kreditsicherheiten hinterlegt. Die geliehenen Gelder werden dann genutzt, um in steigende Märkte wie den US-Aktienmarkt zu investieren. Eine Rückabwicklung dieses Handels könnte dafür sorgen, dass es in den USA zu einem Aktienmarktcrash kommt, da die Gelder dann dort wieder abgezogen werden. Die mit Fremdkapital getätigten Investments [Margin-Debt] an der New Yorker Börse lagen beim jüngsten Report von letzter Woche auf einem Rekordhoch von USD 451 Milliarden. Ein fallender US-Aktienmarkt dürfte auch zu einem Einbruch der auf Rekordniveau befindlichen Fremdkapitalfinanzierung führen.

Wenn nur der „Kupfer-Carry-Trade“ rückabgewickelt wird, ist das eine Sache, aber wenn hier noch andere Carry-Trades mit hinzukommen, sieht es schon anders aus. Es gab auch sehr große „Yen-Carry-Trades“. Die funktionieren im Grunde auf die gleiche Art. Der Yen ist sehr schwach gewesen. Die Kredite in Yen sind billig. Mit den billigen Yen-Krediten und dem schwachen Yen kauft man sich, sagen wir, US-Dollars und investiert die Gelder dann in, sagen wir, den US-Aktienmarkt, wo die Renditen höher sind. Die Investments könnten aber genauso gut auch russische Staatsanleihen sein, um hier mal ein anderes Beispiel zu nennen. Sollte Russland aufgrund von Sanktionen überraschend den Staatsbankrott ausrufen, würden die Halter dieser Anleihen ein großes Problem bekommen.

Das abfallende Dreieck bei Kupfer legt nahe, dass der Kupferpreis noch weiter fallen könnte, wobei die Preisziele in diesem Fall knapp unter USD 2 pro Pfund lägen. Das ist ein ordentlicher Rückgang. Der Rückgang beim Kupferpreis von dieser Woche fällt auf den Zusammenbruch von Shanghai Chaori Solar. Das Unternehmen gehörte zu den wichtigsten Kupferkonsumenten.

Der chinesische Aktienmarkt scheint gerade zu kippen, aber bisher ist er noch nicht eingebrochen. Der Kupferpreis ist zusammengebrochen und könnte noch beträchtlich stärker in die Tiefe sausen. Aber Gold tat das genaue Gegenteil. Gold brach am 12.03.2014 über die Marke von USD 1.350 pro Unze aus. Das könnte von Bedeutung sein. Das potenzielle Preisziel für Gold liegt bei USD 1.650 pro Unze. Gold spürt wohlmöglich eine bevorstehende Finanzkrise. Und dann haben wir dieses Wochenende ja noch das Referendum auf der Krim. All das beschert mir weiterhin ein mulmiges Gefühl. Nehmen Sie sich vor den Iden des März in Acht.