Jordan Roy-Byrne, The Daily Gold, 02.05.2014

Vergangene Woche merkten wir an, dass die Gold- und Silberminenaktien aufgrund des überverkauften Markts eine kurzfristige Erholung eingeleitet hatten. Wir waren jedoch der Meinung, dass der Abwärtstrend, der bei der harten Trendwende im März seinen Anfang nahm, immer noch intakt ist.

Gegenwärtig scheint es so, als würde sich diese kleine Erholung wieder abschwächen. Man sollte sich darüber im Klaren sein, dass es im Mai weiteres Abwärtspotenzial geben könnte. Die gute Nachricht ist, dass ein Rückgang im Mai wahrscheinlich für eine großartige Kaufgelegenheit zu Ende des Monats und im Juni sorgen wird.

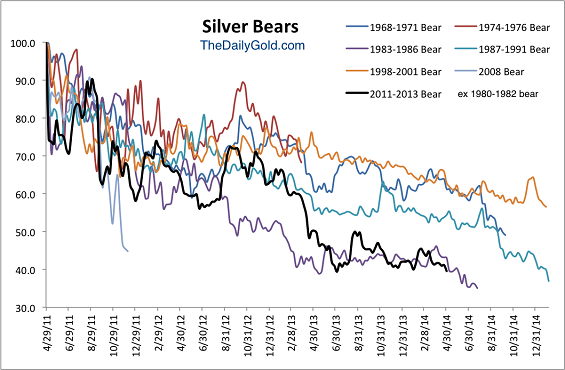

Wenden wir uns zunächst dem Silber-Komplex zu, da uns hier die eindeutigsten Hinweise vorliegen. Ende März schrieben wir über die bevorstehende Kaufgelegenheit bei Silber. Wir behaupteten, dass ein Einbruch auf neue Tiefs wahrscheinlich das Ende des Silberbärenmarkts signalisieren und eine exzellente Einstiegsmöglichkeit bieten würde. Zu dieser Einschätzung gelangten wir anhand verschiedener Charts, zu denen auch der nachfolgende Vergleichschart gehört, bei dem die Silberbärenmärkte miteinander verglichen werden.

Der Chart (der den Bärenmarkt von 1980 bis 1982 nicht enthält) legt sehr stark nahe, dass Silber irgendwann in den nächsten vier bis acht Wochen sein Tief ausbilden müsste.

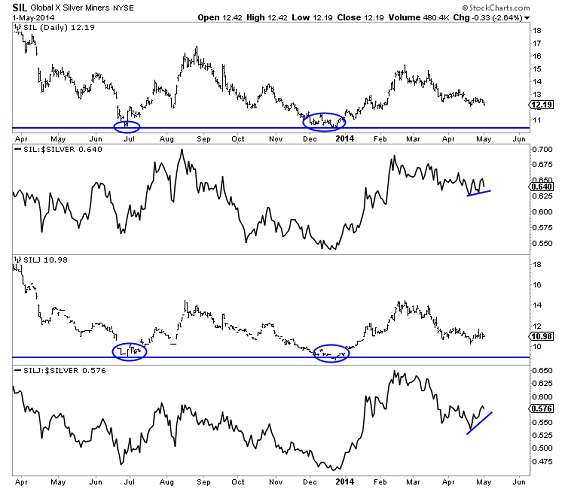

Obwohl Silber unter sein Tief vom Dezember 2013 gefallen ist und nur ganz knapp über einem neuen Bärenmarkttief notiert, werden die Silberminenaktien (gegenwärtig) immer noch komfortabel über ihren Bärenmarkttiefs gehandelt.

Der nachfolgende Chart weist den SIL (große Silberminen), das SIL/Silber-Verhältnis, den SILJ (Junior-Silberminen) und das SILJ/Silber-Verhältnis aus. Der SIL müsste um 14% fallen, um sein Dezembertief zu testen, während der SILJ um 19% zurückgehen müsste, um sein Dezembertief zu testen. Die relative stärker der Silberminenaktien inmitten eines Silberpreisrückgangs ist ein Signal, dass sich hier derzeit eine bedeutende Trendwende entwickelt.

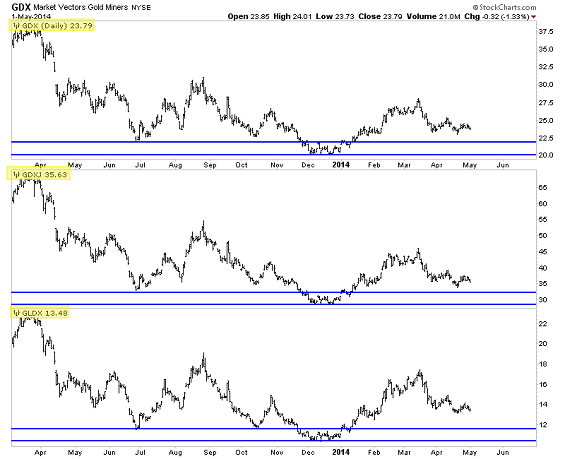

Im Gegensatz zu den Silberminenaktien hatten die Goldminenaktien bisher noch keine Gelegenheit, ihre relative Stärke gegenüber Gold unter Beweis zu stellen, da das gelbe Metall gegenwärtig rund USD 100 pro Unze über seinen Bärenmarkttiefs notiert. Ich möchte hier noch einmal betonen, dass die Goldminenindizes ihr Tief bereits im Dezember ausgebildet haben dürften. (Ich spreche hier ausdrücklich von Indizes, da es eine Vielzahl einzelner Unternehmen gibt, die ihr Tief bereits ausgebildet haben.)

Der GDX müsste um 15% fallen, um sein Dezembertief zu testen, während der GDXJ um 19% zurückgehen müsste, und der GLDX müsste um 22% fallen, um sein Tief zu testen. Für diese Indizes ist also noch etwas Raum nach unten, aber umso näher sie an ihre Dezembertiefs heranreichen, desto bessere Kaufgelegenheiten bieten sich.

Die kurzfristige Prognose ist ziemlich schnörkellos: Solange sich nichts Neues ergibt, weist der kurzfristige Trend nach unten. Sollte sich dieser Trend in den kommenden Tagen bewahrheiten, sollte man diese Märkte bis auf die starke Stützungslinie abfallen lassen, bevor man kauft.

Darüber hinaus ist es so, dass Silber und die Silberminenaktien die ersten waren, die in 2011 ihr Hoch ausbildeten. Sie sollten den Silber-Komplex daher im Auge behalten, weil es sein könnte, dass Silber vor Gold sein Tief ausbildet. Wie dem auch sei, seien Sie geduldig und lassen Sie diesen potenziellen Abverkauf, der bis Anfang Juni gehen könnte, stattfinden. Wir bereiten uns gegenwärtig darauf vor, in den kommenden Wochen von weiteren Schwächen zu profitieren.