Jordan Roy-Byrne, The Daily Gold, 21.11.2014

Die Trendwende bei Gold – bei der der Goldpreis von USD 1.130 auf USD 1.200 pro Unze gestiegen ist – hat gemeinsam mit den drastischen Erholungen bei den Goldminenaktien dafür gesorgt, dass die Edelmetallbullen wieder etwas Hoffnung geschöpft haben, dass das Tief nun etabliert sein könnte.

Wir hatten vor ein paar Wochen darauf hingewiesen, dass der Edelmetallsektor extrem überverkauft war und eine Gegenrally einsetzen könnte. Gold war bisher der Leithammel des Bärenmarkts und ein echter Bullenmarkt beim Edelmetallkomplex dürfte erst beginnen, wenn auch der Goldbärenmarkt an sein Ende gelangt ist. In diesem Artikel, werden wir uns einige Aspekte von Gold etwas genauer anschauen.

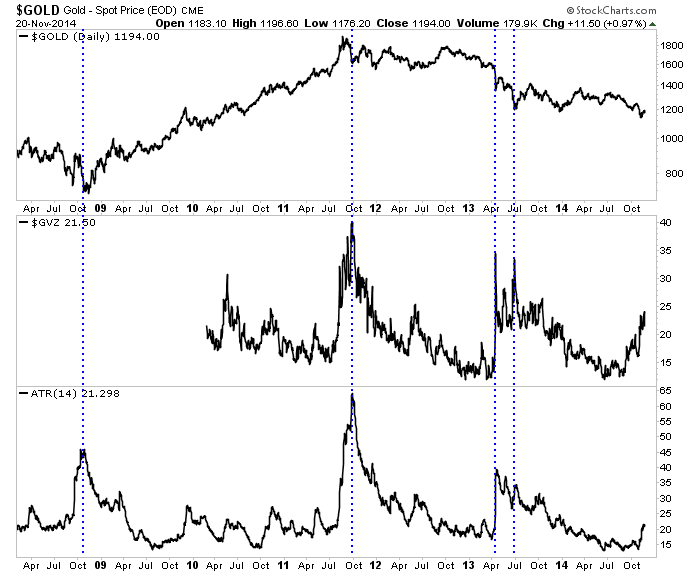

Als erstes werden wir uns mit der Volatilität von Gold auseinandersetzen. Im nachfolgenden Chart sehen Sie den Goldpreis und zwei Volatilitätsindikatoren: Den CBOE Volatilitätsindex und die Average True Range. Die Anstiege bei der täglichen Volatilität gingen immer auch mit bedeutenden Hochs und Tiefs beim Goldpreis einher. Von Sommer letzten Jahres bis Sommer dieses Jahres war die Volatilität rückläufig, zog dann jedoch wieder an, als das Metall von USD 1.255 auf USD 1.130 pro Unze fiel. Dennoch sind beide Indikatoren aktuell weit von ihren Extremen entfernt.

Die Volatilität muss nicht unbedingt auf ein Extrem schießen, um ein Tief zu signalisieren, Fakt ist aber, dass die zwei größten Volatilitäts-Ausschläge während des Tiefs von 2008 und während des Hochs von 2011 verzeichnet wurden. Ein drastischer Rückgang des Goldpreises unter die Marke von USD 1.100 pro Unze in Richtung seiner Stützungslinie könnte in Verbindung mit einem heftigen Anstieg bei der Volatilität ein Signal für eine bedeutende Trendwende sein.

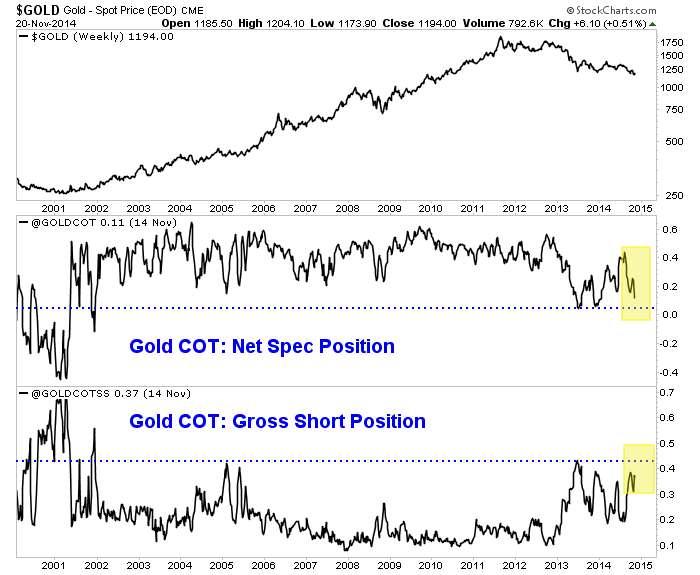

Darüber hinaus konzentriere ich mich auf den COT-Bericht, da er ein exzellenter Stimmungsindikator ist. Es gibt einige Hinweise – objektive Indikatoren wie auch anekdotenhafte Meldungen –, die darauf hindeuten, dass der Goldbärenmarkt bereits in extreme Bereiche vorgedrungen ist. Der COT-Bericht liegt aktuell aber nicht in einem extremen Bereich.

Im nächsten Chart sehen Sie die spekulativen Netto-Positionen (als Prozentsatz des offenen Interesses) und die Brutto-Short-Positionen. Sollten diese Werte über die Extreme des Jahres 2013 steigen, hätten wir es mit 13-Jahreshochs zu tun. Ein drastischer Anstieg bei den Brutto-Short-Positionen wäre kurzfristig gesehen zwar negativ, würde dem Markt aber den Treibstoff (Short-Covering) bescheren, der für eine starke Erholung nach einem Tief vonnöten ist.

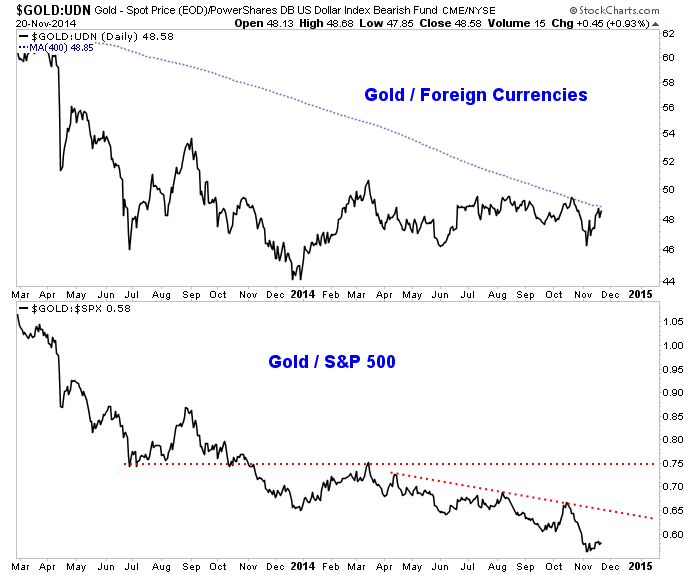

Und auch die relative Stärke sollte hier nicht unter den Tisch fallen. Wir hatten ja kürzlich auf die Bedeutung der relativen Stärke von Gold hingewiesen und ausgeführt, dass die relative Stärke von Gold dazu neigt, zu steigen, noch bevor der Goldpreis selbst ein Tief ausbildet.

Im nächsten Chart sehen Sie Gold in einem Währungskorb ausgepreist (der Kehrwert des US-Dollar-Indexes) und das Gold/S&P-500-Verhältnis. Gold kann sich gegenüber den weltweiten Währungen ziemlich gut halten, aber auch hier gelangt es gerade an einen wichtigen Scheideweg. Ich glaube nicht, dass es hier bereits ausbrechen wird, aber ich könnte damit natürlich auch daneben liegen. Und gegenüber dem Aktienmarkt ist Gold weiterhin außerordentlich schwach:

Gold ist der Leithammel für den Bärenmarkt des gesamten Edelmetallkomplexes gewesen und meine Analyse führt mich zu der Schlussfolgerung, dass das Tief immer noch vor uns liegt, nicht hinter uns. Letzte Woche wiesen wir darauf hin, dass Gold seine bedeutende Stützungslinie im Bereich von USD 1.000 pro Unze testen dürfte, anstatt willkürlich bei irgendeinem Preisniveau sein Tief auszubilden.

Und auch bei der Volatilität muss Gold immer noch mit den massiven Anstiegen während des Tiefs von 2008 und während des Hochs von 2011 gleichziehen. Darüber hinaus befinden sich auch die Futures-Märkte unter ihren Extremen, die 2013 verzeichnet wurden. Und letztlich muss Gold auch bei seiner relativen Stärke noch mehr Arbeit verrichten, bevor eine nachhaltige Erholung einsetzen kann.

All dies vorausgeschickt, sei hier noch einmal darauf hingewiesen, dass es wichtig ist, einen klaren Kopf zu bewahren und sich potenziellen Möglichkeiten nicht zu verschließen. Silber und die Edelmetallminenaktien sind komplett verheert worden und wir sollten genau beobachten, ob sie ihre Tiefs abermals testen werden. Die vor uns liegenden Wochen und Monate dürften für Edelmetalltrader und Edelmetallinvestoren ziemlich verlockend und aufregend werden. Sie sollten besser davon ausgehen, dass es bei der täglichen Volatilität zu ordentlichen Anstiegen kommen wird, wenn erzwungene Liquidationen und Short-Covering einsetzen. Agieren Sie bitte geduldig und diszipliniert. Es könnte sein, dass sich im Winter einmalige Kaufgelegenheiten bieten werden.