Dan Norcini, Traderdan.com, 24.01.2015

Ich schreibe nun bereits seit vielen Jahren über die Futures-Märkte des Rohstoffsektors und dabei habe ich immer wieder versucht, den Grund zu beleuchten, warum die Anwesenheit spekulativer Geldströme für die Preisentwicklung der Rohstoffe so entscheidend ist.

Immer wenn sich die Kommentatoren zu den fundamentalen Gründen äußern, warum irgendein Rohstoff in die eine oder andere Richtung gehen sollte, neigen sie dazu, zu verallgemeinern und sich allein die Nachfrage und das Angebot des physischen Guts anzuschauen und die Daten miteinander zu vergleichen. Bei dieser Diskussion wird die Rolle der Spekulanten aber in der Regel völlig außer Acht gelassen.

Einigen mag es vielleicht komisch vorkommen, dennoch ist es einfach eine Tatsache, dass man den Preisfindungsprozess überhaupt nicht verstehen kann, wenn man die Rolle der spekulativen Gelder nicht richtig begreift.

Nehmen wir beispielsweise Gold: Die meiste Zeit über schimpfen die frenetischen Goldbugs über den „korrupten Papiergoldmarkt an der Comex“, gerne wird die Comex von ihnen auch als „Crimex“ bezeichnet. Aber immer wenn Gold in die Höhe schießt, ist von diesen Leuten kein Ton mehr zu vernehmen, so als hätte sich die „Crimex“ ganz plötzlich in einen unschuldsvollen Ort voller Reinheit verwandelt. Fällt der Goldpreis jedoch aus irgendeinem Grund, wird die Comex auf einmal wieder zu einer Räuberhöhle, zu einer Kloake des Frevels, die eines Tages von den zahlreichen neuen Gold-Futures-Märkten außerhalb der Welt übernommen werden muss.

Was diese begriffsstutzigen Schwachköpfe nicht zu verstehen scheinen, ist, dass die spekulative Nachfrage an den Papiermärkten einen enormen Einfluss auf die physischen Märkte hat. Das sehen wir die ganze Zeit über, ganz gleich wohin wir blicken, beispielsweise am Viehmarkt, wo die Rinder- oder Schweinepreise an den Futures-Märkten einbrechen oder in die Höhe schießen, noch bevor dies am Kassamarkt überhaupt angekommen ist. Zuerst bewegen sich die Futures-Märkte und danach folgt der Kassamarkt (Spotmarkt).

Der Grund dafür ist denkbar einfach: Die Marktteilnehmer, die am physischen Markt Transaktionen tätigen wollen, sichern sich vor ihren Aktionen ab, die sie am Kassamarkt tätigen. Das erlaubt es ihnen, die Absicherungen zu einem günstigeren Preis zu kaufen. Nachdem ihre Käufe oder Verkäufe den Preis stark genug bewegt haben, springen auch die Spekulanten mit an Bord, da die Käufe oder Verkäufe der Commercials – die die Preisbewegungen ursprünglich ausgelöst haben – dazu führen, dass sich die technischen Indikatoren verändern, die wiederum für die Käufe und Verkäufe der Spekulanten ausschlaggebend sind.

Und es ist wichtig das zu begreifen, weil die Futures-Märkte ja überhaupt erst entstanden sind, um den Verkäufern, den Produzenten, den Endverbrauchern usw. – also all jenen, die mit dem tatsächlichen Gut zu tun haben – eine Möglichkeit zu bieten, ihre Risiken an Spekulanten zu übertragen, die gewillt sind, dieses Risiko zu übernehmen in der Hoffnung, dadurch Profite zu generieren.

Die Marktteilnehmer, die sich absichern (hedgen) wollen, verlassen sich also auf diese Bereitschaft der Spekulanten – zumindest gilt das für gute Hedger! Die schlechten Hedger vergessen einfach, dass sie Hedger sind und verwandeln sich nur allzu oft selbst in Spekulanten – und das ist dann gewöhnlich auch der Punkt, wo sie sich finanziell in den Ruin treiben. Clevere Spekulanten können die Zeichen der gewerblichen Hedger lesen; sie leiten daraus die kommende Nachfrage und das künftige Angebot des Markts ab, um darauf dann entsprechend zu reagieren.

Dies vorausgeschickt ist es so, dass uns die Aktivität der Spekulanten ein Gefühl für die Stimmung am Markt vermittelt – und genau diese Stimmung ist es, die die Märkte bewegt. Und damit wären wir auch schon bei der aktuellen Stimmung am Goldmarkt.

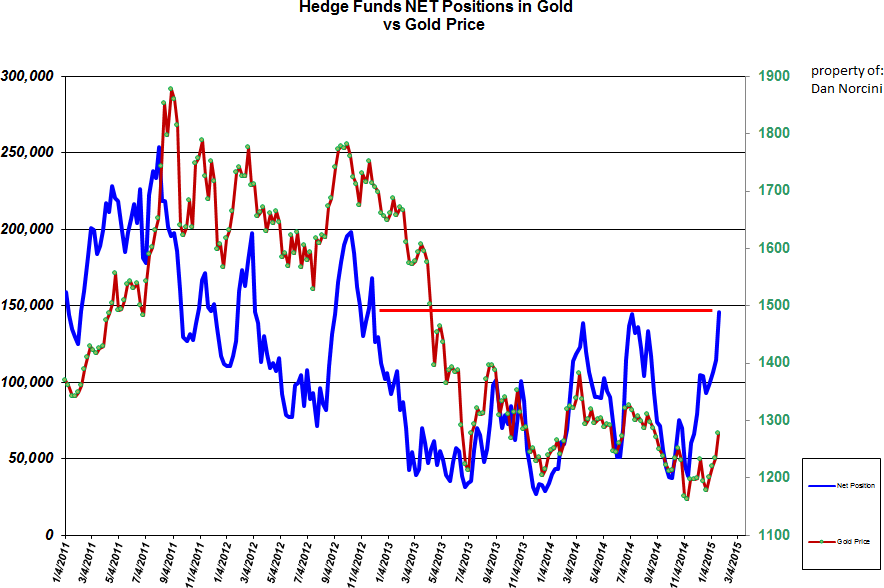

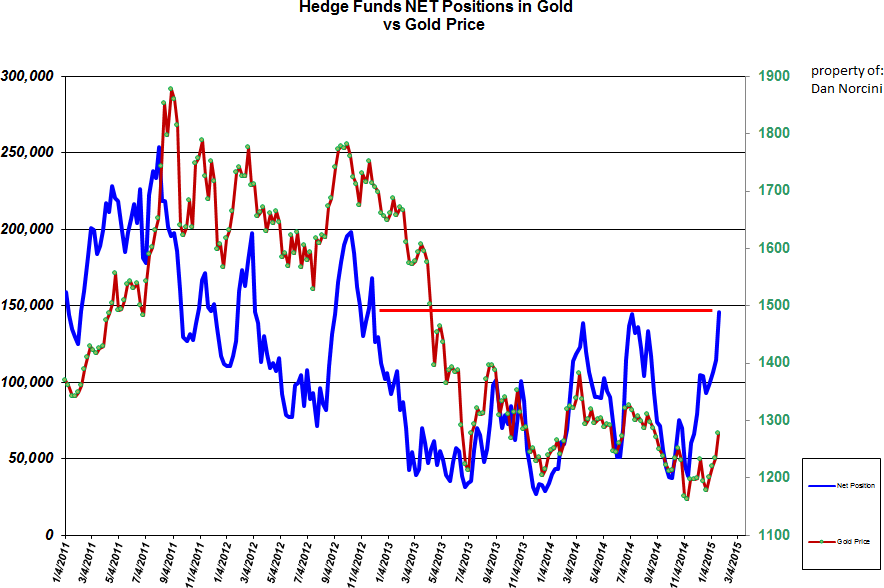

Die nächsten beiden Charts veranschaulichen uns diese Stimmung am Goldmarkt. Der erste Chart weist die Netto-Positionen der größten Gruppe von Spekulanten aus, die die Märkte in heutiger Zeit bewegen, und das sind die Hedge-Fonds. Neben diesen Netto-Positionen findet sich auf dem Chart auch noch der Goldpreis.

Wie aus dem Chart hervorgeht, gibt es eine sehr präzise Wechselbeziehung zwischen den Hedge-Fonds-Positionen und dem Goldpreis. Wenn die Netto-Long-Positionen der Hedge-Fonds steigen, steigt auch der Goldpreis. Gehen die Netto-Long-Positionen der Hedge-Fonds zurück, fällt der Goldpreis. Diese Wechselbeziehung ist absolut perfekt. Es ist in diesem Zusammenhang völlig unerheblich, was irgendein „böses Goldkartell“ macht oder nicht macht. Solange diese Hedge-Fonds kaufen, steigt der Goldpreis. Setzen sie ihre Käufe aus, fällt der Preis.

Und wie anhand des steilen Anstiegs der blauen Linie zu erkennen ist, ist die Stimmung unter den Hedge-Fonds im Hinblick auf Gold in jüngster Zeit gestiegen. Und schauen Sie sich bitte an, wie der Goldpreis darauf reagierte. Noch einmal: Es geht hier einzig um die Geldströme.

Es gibt jedoch etwas, das mir auffiel, als ich die Daten analysierte, und das werden wir uns im nächsten Chart anschauen.

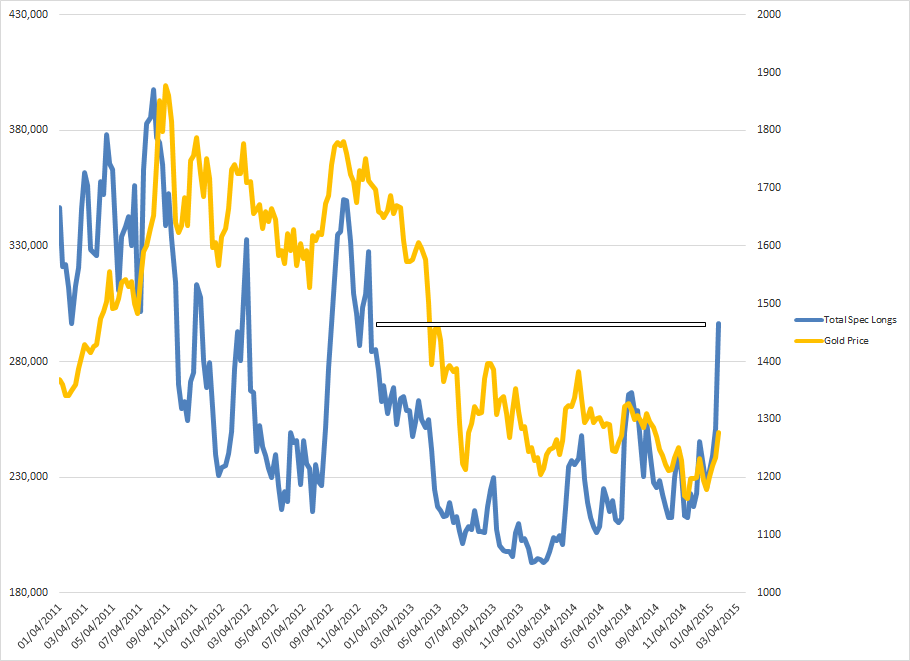

Der nächste Chart weist die Gesamtsumme aller Long-Positionen aus, die von allen drei Klassen an Spekulanten gehalten wird, also (1.) den Hedge-Fonds, (2.) der anderen große Gruppe an berichtspflichtigen Händlern (Broker, große Privat-Trader, Trading-Häuser) und (3.) den kleinen Tradern (allgemeine Öffentlichkeit). Wenn wir uns die Zahlen anschauen, bekommt man ein wirkliches Gefühl für die spekulative Nachfrage (oder ihr Ausbleiben) am Goldmarkt.

Fällt Ihnen an diesem Chart etwas auf? Vielleicht ist ihnen der enorme Anstieg bei der Gesamtsumme der Long-Positionen aufgefallen, die von den Spekulanten gehalten werden. Es ist völlig offensichtlich, dass die Spekulanten zu Beginn dieses Jahres wieder in den Goldmarkt geströmt sind (exakt dasselbe machten sie übrigens bereits Anfang 2014). Und es ist eine Tatsache, dass die neuen Long-Positionen drastisch in die Höhe geschossen sind – so wurden in den letzten 4 Wochen 70.000 neue Long-Kontrakte aufgebaut!

Wenn wir uns jedoch den Goldpreis anschauen und mal vergleichen, wo Gold derzeit notiert (nicht vergessen, die Daten stammen alle vom Dienstag letzter Woche) und wo Gold das letzte Mal stand, als wir dieselbe Menge an Long-Positionen bei den Spekulanten hatten, stellen wir fest, dass der Goldpreis damals wesentlich höher notierte. Sehen Sie das?

Das letzte Mal, als die Summe aller spekulativen Long-Positionen dem heutigen Niveau entsprach, war Ende 2012, und da lag der Goldpreis nahe der Marke von USD 1.700 pro Unze. Ich habe eine Linie im Chart eingezeichnet, um dieses Niveau an Long-Positionen zu vermerken.

Und das sind eher entmutigende Nachrichten, wenn man im Hinblick auf Gold aktuell bullisch ist. Denn diese Tatsache verrät uns, dass es aktuell eine sehr große Zahl an Marktteilnehmern gibt, die darauf aus sind, ihr Gold zu verkaufen. Wie sonst soll man die Unfähigkeit der Bullen erklären, den Goldpreis auch nur ansatzweise in den Bereich von USD 1.700 pro Unze zu hieven, obwohl wir heute dasselbe Niveau an Käufen haben, das im Jahr 2012 noch ausreichte, um den Preis in diesem Bereich zu halten?

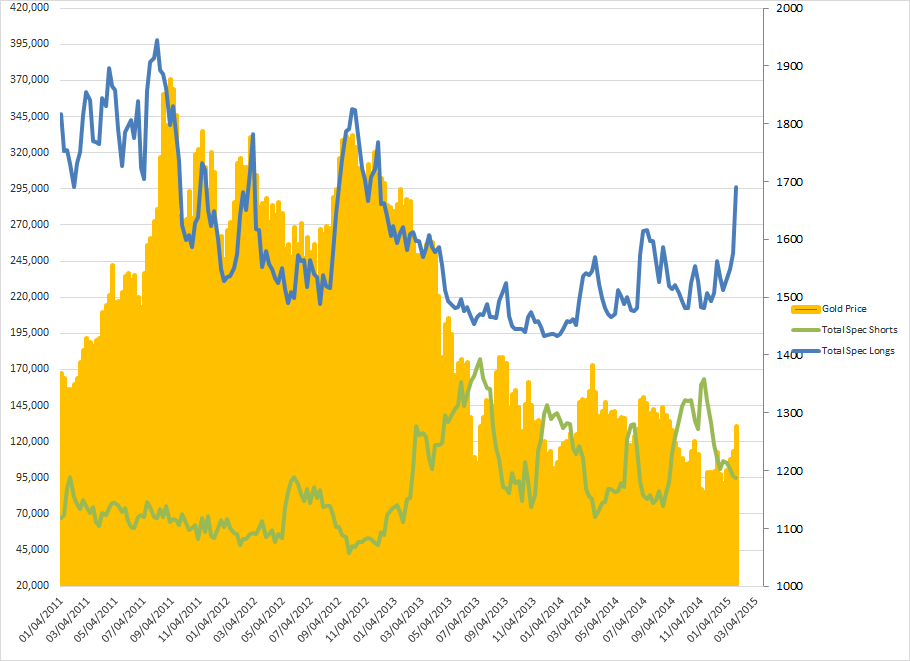

Hier ist der Grund dafür: Der nächste Chart ist derselbe Chart wie der zuvor gezeigte, nur dass man dieses Mal auch die Gesamtmenge der Short-Positionen sieht, die von allen drei spekulativen Gruppen gehalten wird.

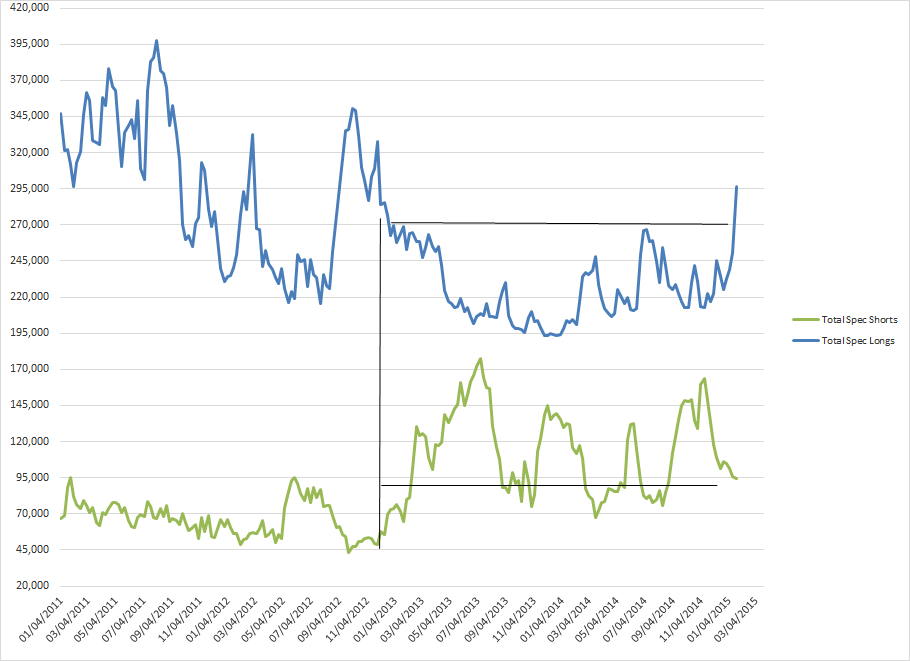

Und wenn man ein klein wenig tiefer gräbt und die spekulativen Long-Positionen mit den spekulativen Short-Positionen vergleicht, erhält man weitere Einblicke. Schauen Sie sich bitte den folgenden Chart an und sehen Sie sich dabei die von mir eingezeichneten Linien an. Die obere Linie weist den Zeitpunkt aus, als die Spekulanten das letzte Mal so viele Long-Positionen hielten wie heute – das war Ende November/Anfang Dezember 2012, als Gold bei USD 1.700 pro Unze lag.

Die untere Linie weist aus, wie viele Short-Positionen Ende November/Anfang Dezember 2012 gehalten wurden. Die Short Positionen lagen damals auf einem extrem niedrigen Niveau. Und das verrät mir, dass es nur sehr wenige Spekulanten gab, die bärisch bezüglich Gold waren, als das Metall im Bereich von USD 1.700 pro Unze notierte.

So, und nun schauen Sie sich bitte noch einmal auf der rechten Seite des Charts an, wie viele Spekulanten heute bärisch bezüglich Gold sind – da werden Sie nämlich feststellen, dass es heute bedeutend mehr Spekulanten gibt, die bärisch sind, als zum damaligen Zeitpunkt. Es ist schwierig, vom Chart die exakte Zahl abzuleiten, aber aktuell werden von den Spekulanten rund 50.000 Short-Kontrakte mehr gehalten, als es zu dem Zeitpunkt der Fall war, wo von den Spekulanten letztmals die gleich große Menge an Long-Positionen gehalten wurde wie heute.

Abschließend möchte ich Ihnen noch einmal den Chart präsentieren, den ich Ihnen bereits zu Beginn dieses Artikels zeigte, doch jetzt sehen wir diesen Chart vielleicht in einer etwas anderen Perspektive als zuvor. Der Chart zeigt den drastischen Anstieg der Netto-Long-Positionen bei den Hedge-Fonds – und zwar nur bei den Hedge-Fonds. Und auch hier ist es so, dass die Hedge-Fonds letztmals im November/Dezember 2012 so viele Long-Positionen hielten wie heute, also zu einer Zeit, wo der Goldpreis bedeutend höher notierte.

Ich habe Ihnen all diese Charts nicht gezeigt, um Sie mit Detailanalysen zu langweilen, sondern ich wollte damit die internen Mechanismen dieses Markts veranschaulichen. Es ist offensichtlich, dass in letzter Zeit immer mehr Bullen in den Markt gekommen sind – genauso klar ist aber auch, dass es eine wachsende Zahl an Spekulanten gibt, die bärisch gestimmt sind. Und das sagt mir, dass es heute bedeutend mehr Käufe braucht, um den Goldpreis nach oben treiben, als es noch vor ein paar Jahren der Fall war. Die Bullen sind heute mit einem stärkeren Widerstand und einer skeptischeren Meute an Spekulanten konfrontiert, als es früher der Fall war.

Das sollten Sie einfach nur im Kopf behalten, wenn Sie mal wieder auf die wilden und abgefahrenen Behauptungen stoßen, die von der Goldbugs-Gemeinde und ihren Gurus verbreitet werden. Und auf die Gefahr hin, dass ich mich hier wiederhole: Bleiben Sie objektiv und halten Sie Ihre Gefühle unter Kontrolle; setzen Sie Ihren Kopf ein! Wenn Sie auf den Markt hören, können Sie niemals falsch liegen, sollten Sie sich jedoch dafür entscheiden, den Sensationssüchtigen zu vertrauen, die in der Vergangenheit ein ums andere Mal daneben lagen, werden Sie sich abermals in die Nesseln setzen.