David Tablish, Rambus1.com, 04.02.2015

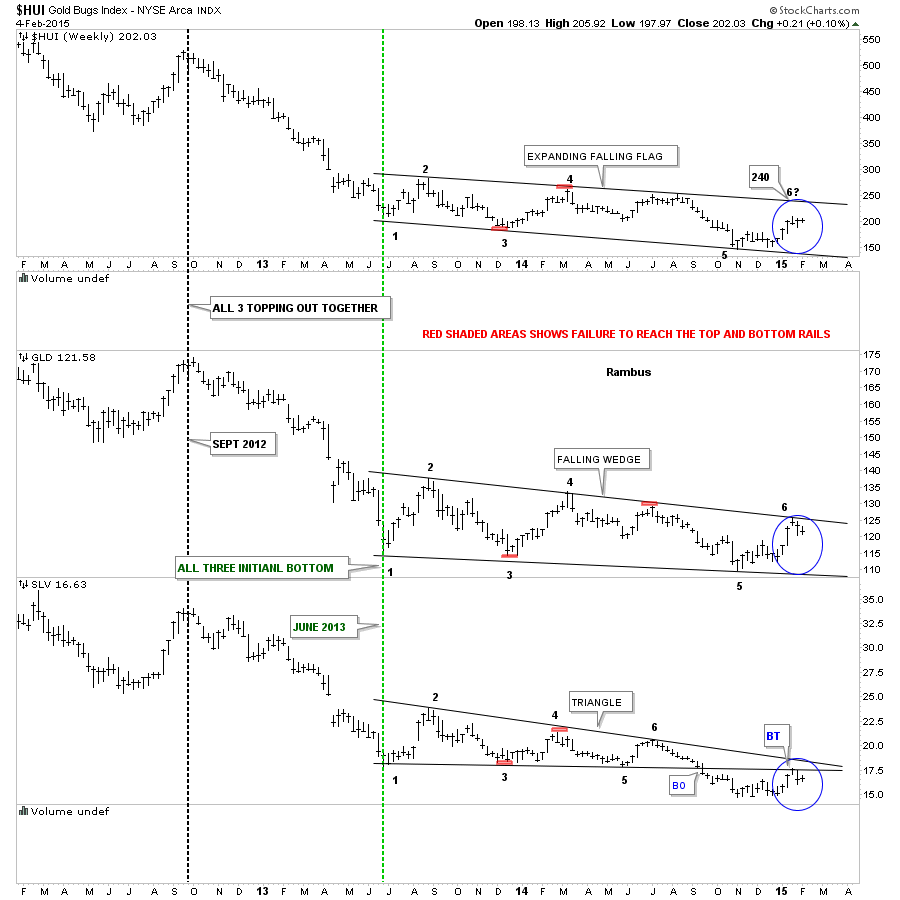

Im Folgenden möchte ich mir mit Ihnen den Edelmetallkomplex anschauen, um herauszufinden, wie sich die Lage dort derzeit entwickelt. Würden wir hier von einer einfachen Konsolidierung sprechen, wäre das eine massive Untertreibung. Der Edelmetallkomplex befindet sich in einem sehr großen Konsolidierungsmuster, das im Grunde bis zum Tief von Juni 2013 zurückreicht, wo der HUI (Goldbugs–Minenindex), der GLD (weltgrößer börsennotierter Goldfonds) und der SLV (weltgrößter börsennotierter Silberfonds) gemeinsam ihre Tiefs ausbildeten.

Der nachfolgende Kombo-Chart zeigt die drei deutlichen, wenngleich etwas unterschiedlichen 18-Monats-Konsolidierungsmuster, die im Juni 2013 begannen. Ganz oben findet sich der HUI-Goldbugsindex, der noch einen 6. Umkehrpunkt ausbilden muss, wobei die bisherige Entwicklung eigentlich schon ausreicht – dennoch würde der HUI bis in den Bereich von 240 Punkten steigen, sollte er sich noch einmal in Richtung der oberen Widerstandslinie bewegen.

Wenn wir uns auf dem Wochenchart des HUI die letzten 4 Kerzen anschauen, können wir erkennen, dass die Schlusskurse in diesen 4 Wochen sehr nahe beieinander liegen, und das heißt, dass der Index praktisch auf der Stelle trat und den Bullen wie auch den Bären das Leben gleichermaßen schwermachte. Und im Gegensatz zu dem Konsolidierungsmuster des GLD – das nach unten weist und sich verjüngt – geht das Konsolidierungsmuster des HUI auseinander.

Der GLD-Chart in der Mitte zeigt, dass der Preis an die obere Widerstandslinie heranreichte, den letzten Umkehrpunkt (Umkehrpunkt Nr. 6) komplettierte und daraufhin wieder zu fallen begann.

Der SLV, der auf dem Chart ganz unten zu sehen ist, ist ganz eindeutig der schwächste aller drei Werte gewesen, da er bereits im September letzten Jahres aus seinem Konsolidierungsmuster nach unten hin ausbrach. Vor drei Wochen machte der SLV dann noch einmal einen Abstecher an die untere Linie seines Konsolidierungs-Dreiecks, um dort einen Backtest durchzuführen, und fiel daraufhin wieder.

Der HUI befindet sich aktuell also im Niemandsland, während der GLD an der oberen Linie seines keilförmigen Konsolidierungsmusters auf einen Widerstand getroffen ist und der SLV im Rahmen eines Backtest an der unteren Linie seines Dreiecks-Konsolidierungsmusters vor 3 Wochen ebenfalls auf Widerstand traf. Dieser Kombo-Chart gibt Ihnen einen guten Überblick über die aktuelle Lage und die vergangene Entwicklung dieser Indizes:

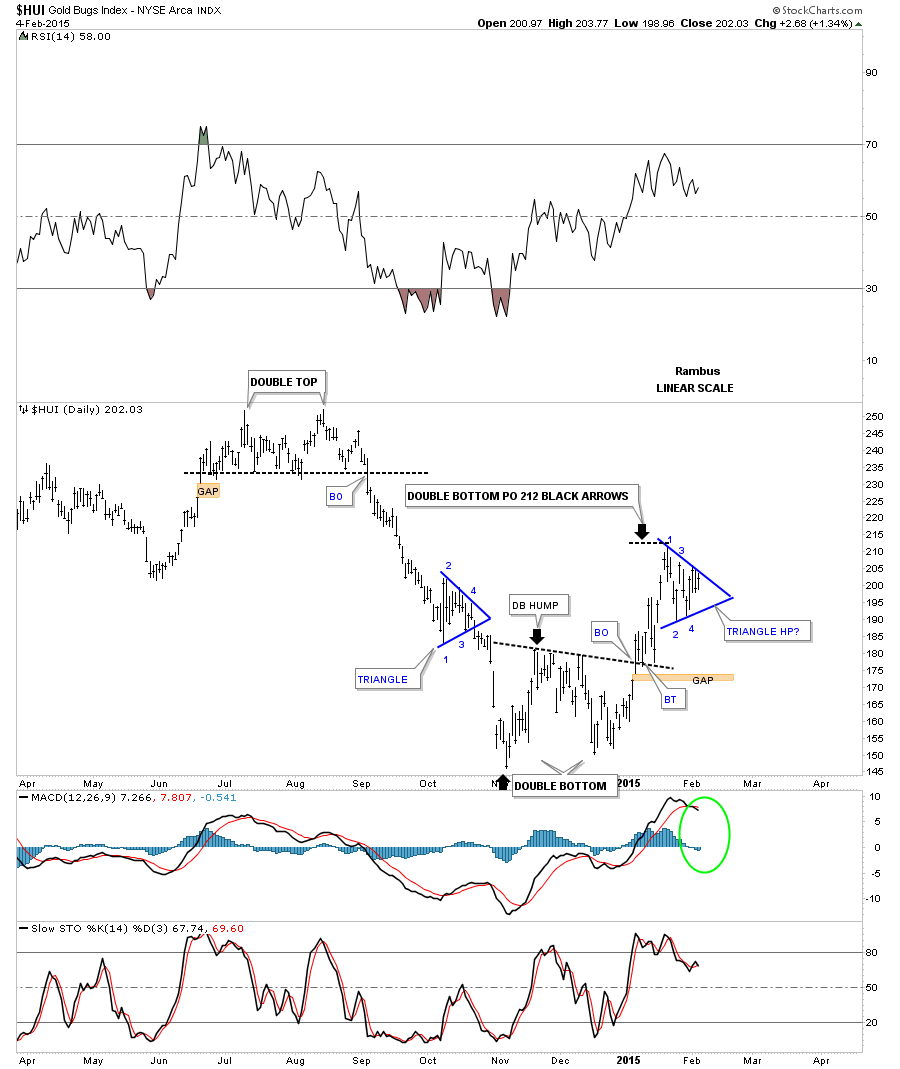

Als nächstes möchte ich mich dem HUI im Detail zuwenden und dabei mit dem linearen 2-Stundenchart beginnen, um so ein Gefühl für die aktuelle Entwicklung zu bekommen. Das erste Chartmuster ist das Doppeltief, das sich ab November letzten Jahres auszubilden begann, wobei das zweite Tief dann Ende Dezember ausgebildet wurde. Ich habe das Preisziel des Doppeltiefs mittels der schwarzen Pfeile ermittelt. Dabei habe ich einfach die Distanz der ersten beiden schwarzen Pfeile ermittelt und diese dann auf den Ausbruchspunkt des Doppeltiefs obendrauf geschlagen, wodurch wir auf ein Preisziel von 212 Punkten kommen, das der HUI mittlerweile bereits erreicht hat.

Seit dem ersten Umkehrpunkt hat der HUI bisher ein Dreiecksmuster ausgebildet. Zum jetzigen Zeitpunkt weiß niemand, ob es nun ein Konsolidierungsmuster mit einem darauffolgenden Anstieg oder ein 5-Punkte-Umkehr-Dreieck mit anschließender Abwärtsbewegung wird. Sollte der HUI nach oben hin ausbrechen, würde ich das blaue Dreieck als Konsolidierungs- und temporäres Zwischenmuster betrachten. Um hieraus dann ein Preisziel zu ermitteln, müssten wir die Distanz vom Ausbruchspunkt (Trendlinie des Doppeltiefs) bis zum ersten Umkehrpunkt des blauen Dreiecks ermitteln. Würden wir diese Entfernung nehmen und sie beim Aufwärtsausbruchspunkt des blauen Dreiecks mit hinzurechnen, kämen wir auf ein Preisziel im Bereich von 238 Punkten, was der oberen Linie des fallenden, auseinandergehenden Keils entspricht (im obigen Chart zu sehen). Wenn der Markt steigen will, dann ist es halt so und wir akzeptieren das – doch zunächst müsste es dafür erst einmal zu einem Ausbruch aus dem blauen Dreieck kommen:

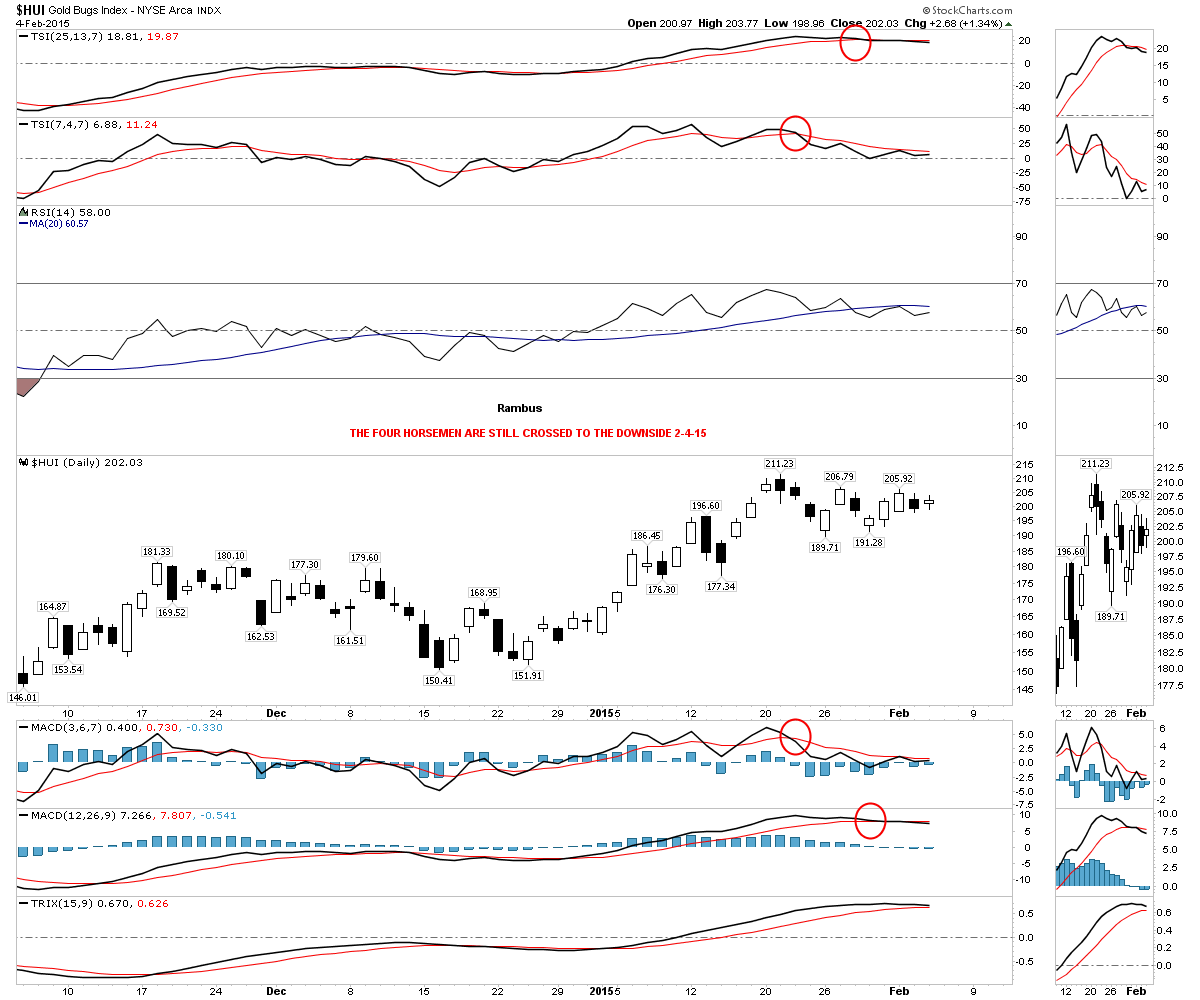

Unsere vier Chart-Indikatoren weisen gegenwärtig immer noch nach unten:

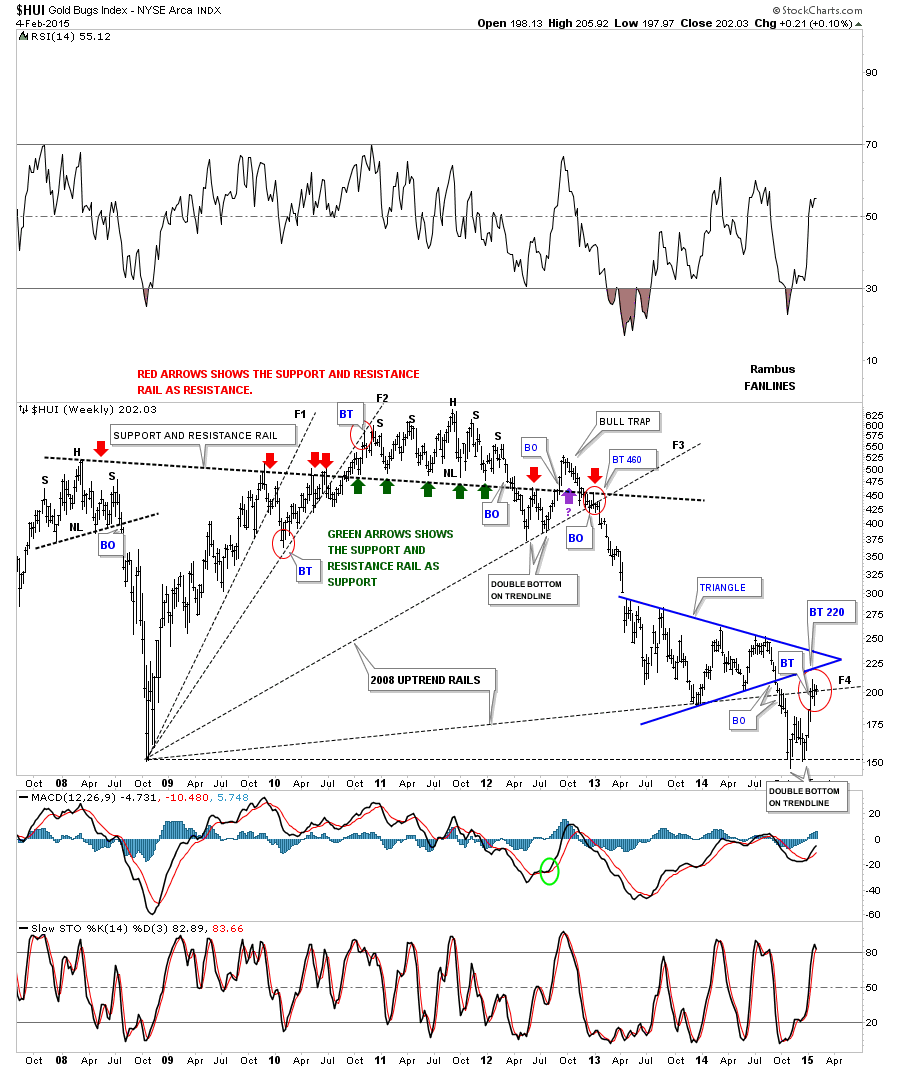

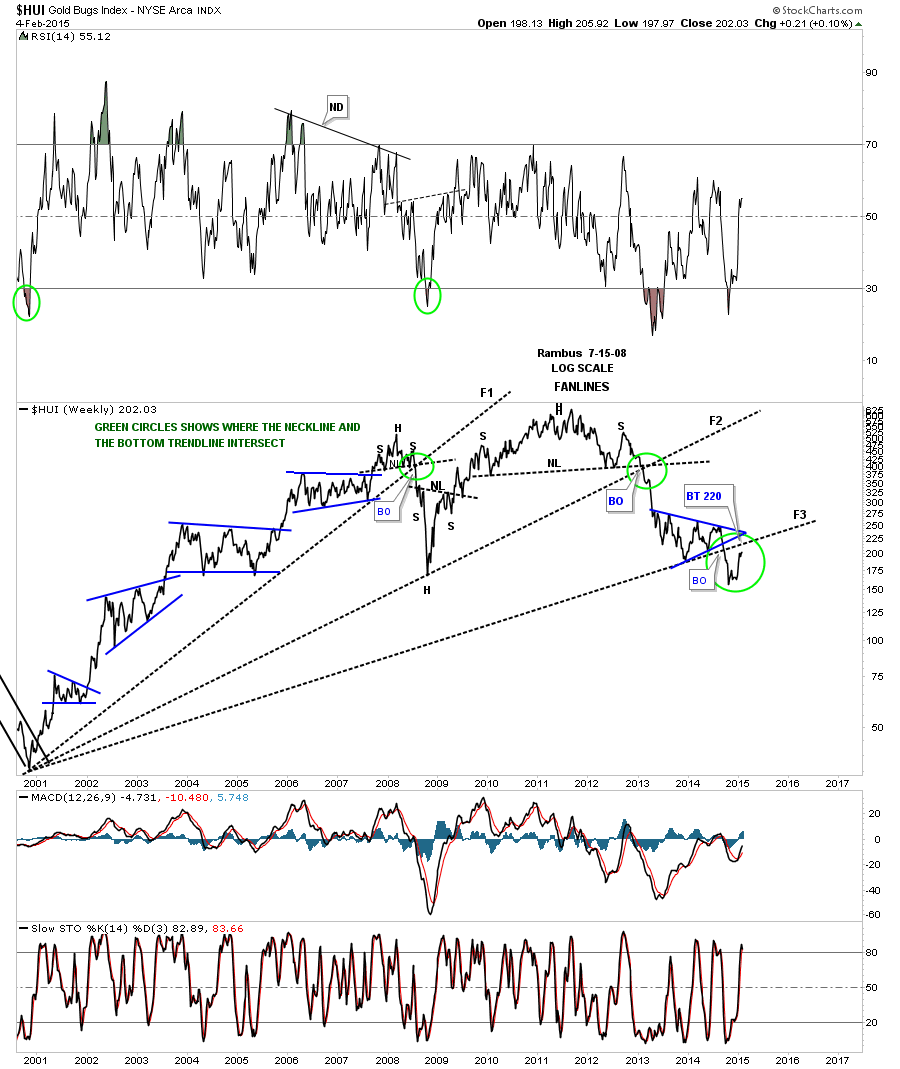

Sollte der HUI bis in den Bereich von 240 Punkten vorstoßen, würde er auf einige Widerstände treffen, denen er zunächst begegnen müsste. Der nächste Chart ist ein Wochenhart des HUI, der einige Fächerlinien zeigt, die von dem 2008-Crash-Tief ausgehen. Aktuell testet der HUI Fächerlinie Nummer 4, wobei die untere Linie des blauen Dreiecks bei 220 Punkten direkt darüber liegt. Die roten Kreise zeigen die Orte, wo in der Vergangenheit Backtests stattfanden, was bei Fächerlinien recht häufig passiert.

Als nächstes würde ich Ihnen gerne einige Fächerlinien zeigen, die bei dem Bärenmarkttief im Jahr 2000 beginnen. Fächerlinie Nummer 1 zeigte sich, als das Schulter-Kopf-Schulter-Hoch von 2008 durchbrochen wurde. Fächerlinie Nummer 2 kam ins Spiel, als das riesige Schulter-Kopf-Schulter-Hoch von 2011 einbrach. Fächerlinie Nummer 3 wurde im September letzten Jahres durchstoßen, als das blaue Dreieck nach unten hin durchbrochen wurde. Ein Backtest an der Unterseite (grüne Kreise) würde im Fall von Fächerlinie Nr. 3 im Bereich von rund 220 Punkten zum Tragen kommen.

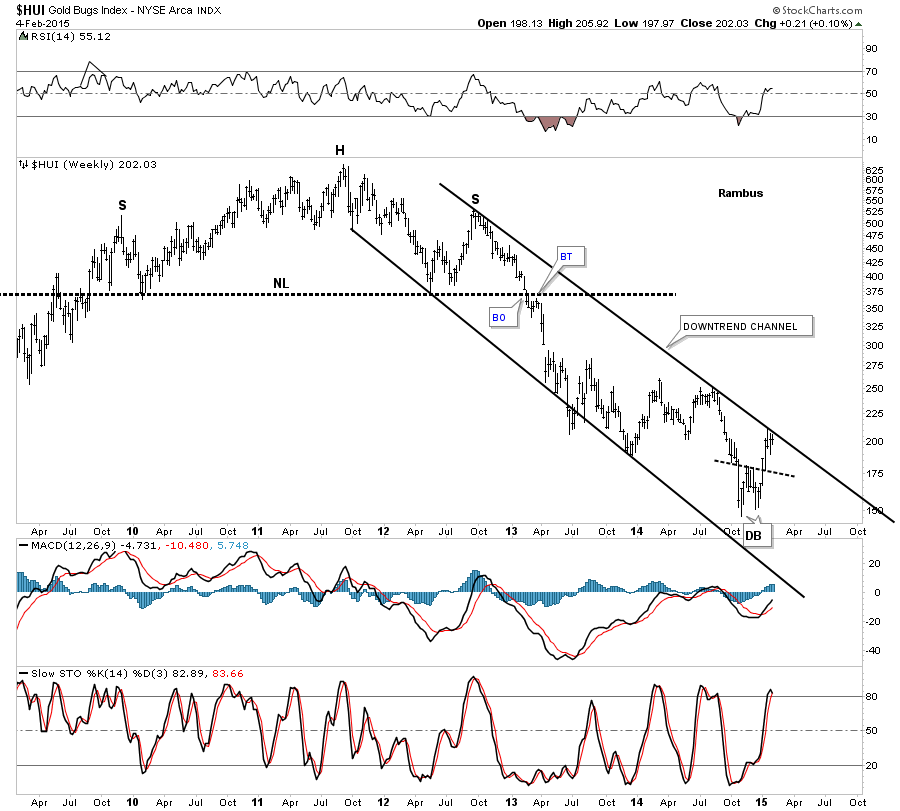

Der nächste Chart ist ein weiter Wochenchart des HUI, der einen Abwärtskanal ausweist. Der HUI testet diesen Abwärtstrendkanal aktuell von unten.

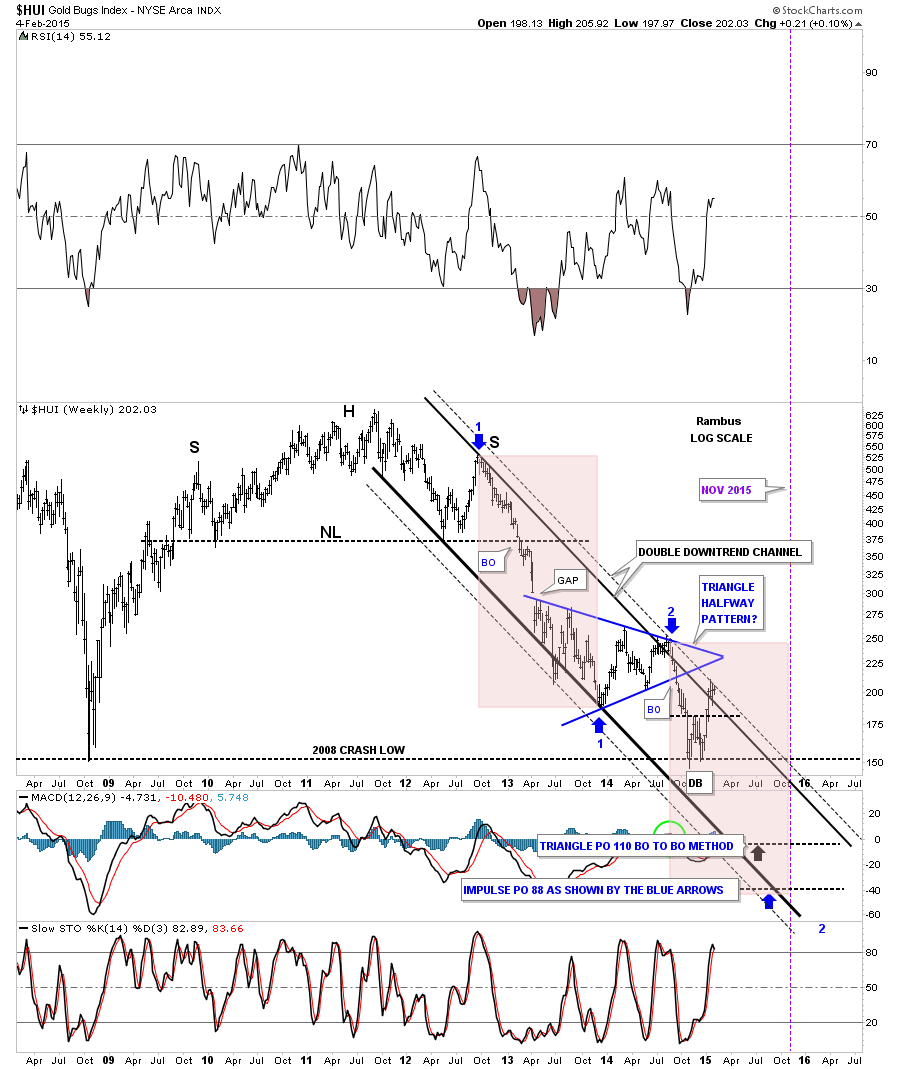

Der nachstehende Chart zeigt eine leicht andere Perspektive dieses Abwärtstrendkanals, den ich Ihnen erstmals vor rund 4 oder 5 Monaten zeigte. Man nennt einen solchen Trendkanal einen Doppel-Abwärtstrendkanal – bei diesem Muster gibt es auf beiden Seiten eine äußere Trendlinie (gestrichelt) und den Hauptabwärtstrend.

Wie Sie sehen, testet der HUI nun bereits seit 3 Wochen die äußere schwarze gestrichelte Trendlinie von unten. Der obenliegende pink eingefärbte Bereich zeigt uns Zeit und Preis des ersten Abwärtsimpulses. Ich habe diesen pink eingefärbten Bereich auf den unteren Bereich des Charts übertragen, so dass wir vielleicht ein Preisziel für das finale Tief im November dieses Jahres erhalten:

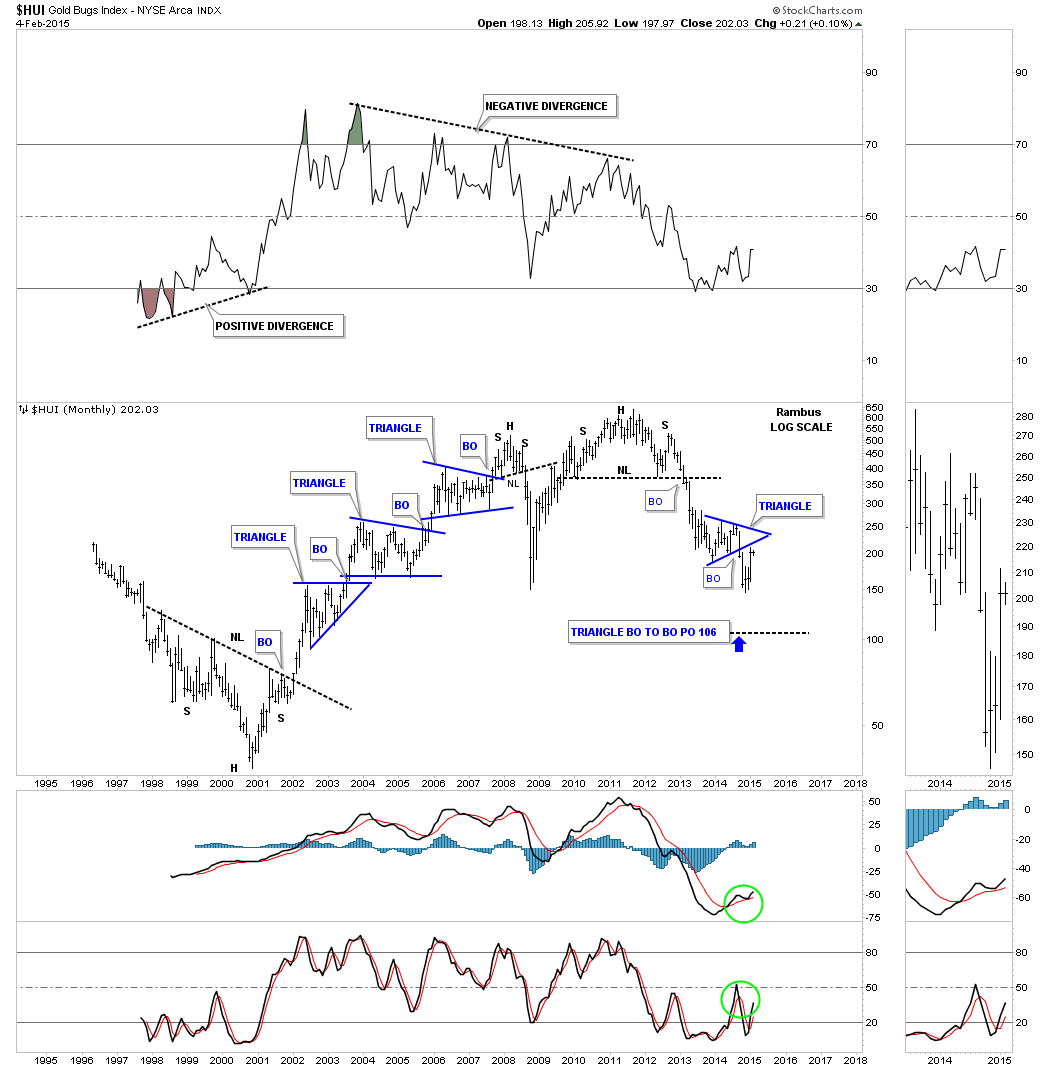

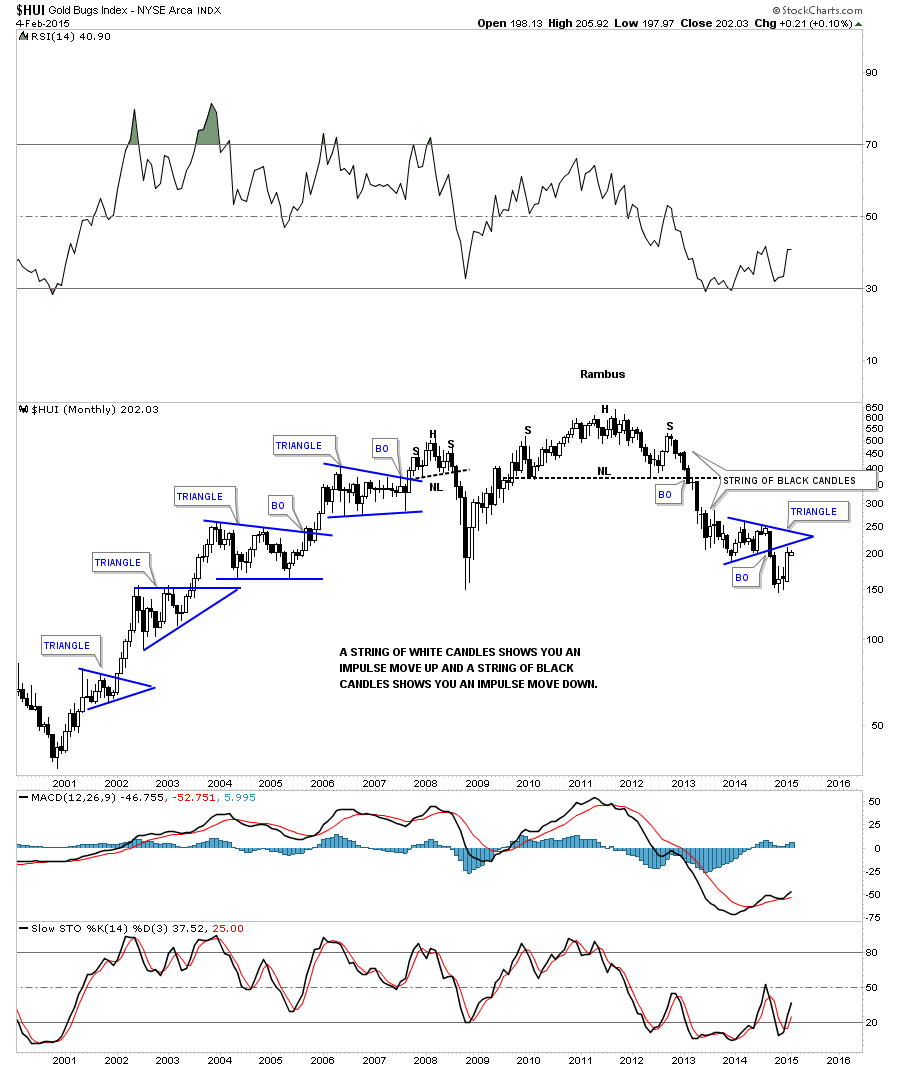

Als nächstes möchte ich mir mit Ihnen noch einige längerfristige Charts des HUI anschauen, um herauszufinden, wo der HUI in der Vergangenheit stand und wo die Reise in Zukunft hingehen könnte. Der nächste Chart des HUI zeigt seine gesamte Geschichte, die bis 1995 zurückreicht.

Bitte schauen Sie sich hier den riesigen Boden an, der sich Ende der 1990er Jahre ausbildete und dem HUI die Energie gab, die er dann für seinen 10-jährigen Bullenmarkt benötigte. Darüber hinaus sehen Sie auf dem Chart auch die kleineren blauen Konsolidierungs-Dreiecke, die während der Bullenmarktjahre entstanden. Und Sie sehen das wunderschöne und symmetrische Schulter-Kopf-Schulter-Hoch, das dem 10-jährigen Bullenmarkt ein Ende bereitete und zu unserem jüngsten Tief führte. Achten Sie doch einmal darauf, wie unterschiedlich der Chart aussieht, wenn man die linke Seite der Bullenmarktjahre mit der rechten Seite der Bärenmarktjahre vergleicht.

Der nächste Chart ist ein Kerzenchart auf Monatsbasis, der uns zeigt, wann wir uns in einer Auf- bzw. Abwärtsimpulsbewegung befinden. Sieht man eine Serie weißer aufeinanderfolgender Kerzen, weiß man, dass man sich gerade in einem Aufwärtsimpuls befindet, und sieht man eine Serie schwarzer Kerzen, weiß man, dass es sich um einen Abwärtsimpuls handelt. Sieht man eine Mischung aus schwarzen und weißen Kerzen, befindet man sich höchstwahrscheinlich gerade in einer Konsolidierungszone, so wie es gegenwärtig der Fall ist.

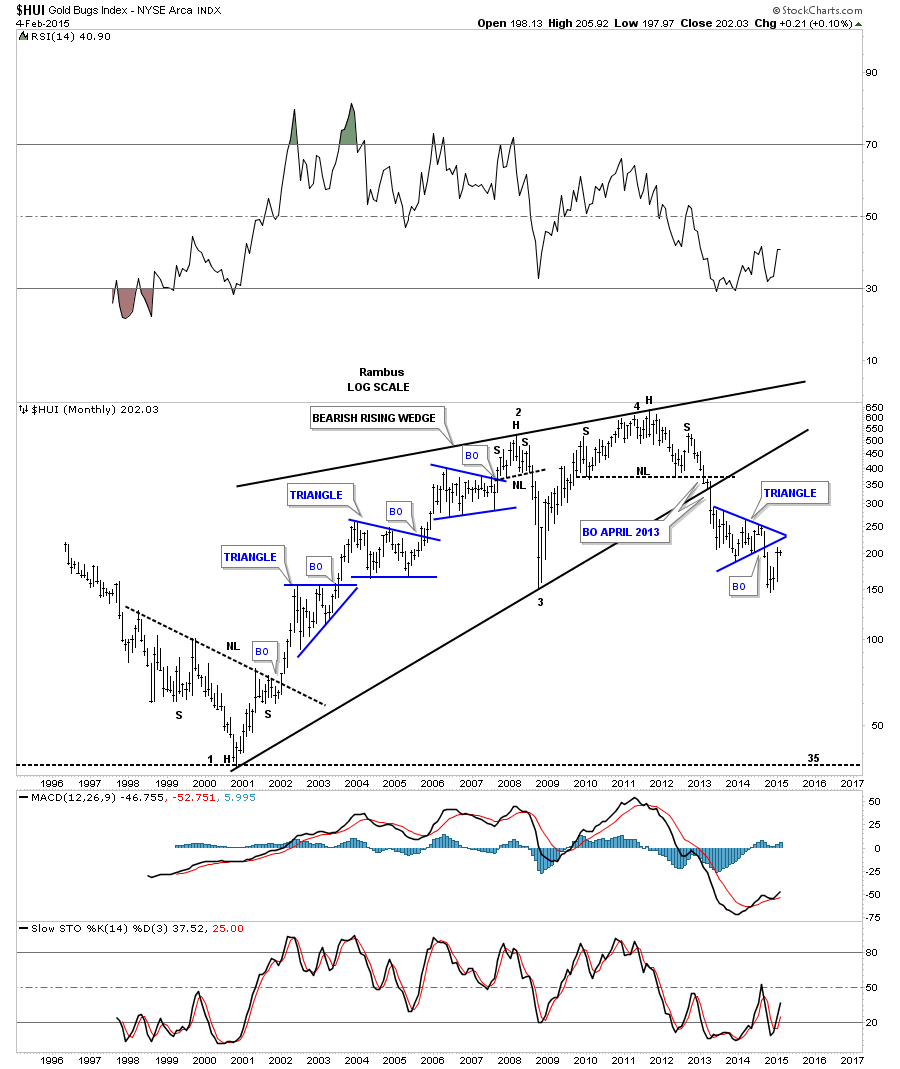

Lassen Sie uns abschließend noch auf einen letzten Monatschart des HUI blicken, der zeigt, dass der Bullenmarkt die Form eines aufsteigenden Keils angenommen hatte. Bitte achten Sie hier einmal auf den Ausbruch im April 2013, bei dem die Nackenlinie des riesigen Schulter-Kopf-Schulter-Hochs wie auch die untere Linie des aufsteigenden Keils mittels einer großen Kerze nach unten hin durchbrochen wurde. Ja, das ist nun fast zwei Jahre her. Es können kaum Zweifel daran bestehen, dass wir uns gerade in einem Bärenmarkt befinden, es ist nur so, dass diese Konsolidierungs- und Backtestphasen manchmal sehr lange anhalten können. Und wie Sie sehen, ist während des Bullenmarkts auf dem Weg nach oben exakt dasselbe passiert.

Ein Bullenmarkt kann viel leichter getradet werden als ein Bärenmarkt, weil man seine Aktien einfach halten kann, wenn man das Tief nicht exakt getroffen hat – was in Wahrheit niemanden gelingt –, und nur auf den nächsten Aufwärtsschub warten muss, um wieder im Spiel zu sein.

Wir werden jetzt also auf weitere Hinweise warten, die uns dabei helfen, bei dieser niemals endenden Jagd auf den Edelmetalldrachen die richtige Richtung einzuschlagen.