Martin Armstrong, Armstrongeconomics.com, 13.04.2015

Frage: „Ich bin seit 25 Jahren Manager von Anleiheportfolien und ich bin einfach nur geschockt, wenn ich mir die aktuellen Zinssätze anschaue, speziell im Hinblick auf Europa. Ich habe kürzlich meine langfristigen Bestände an langlaufenden deutschen Staatsanleihen zurückgefahren und alle halten mich für verrückt, short zu sein, wenn die EZB Staatsanleihen kauft.

Die 10-jährige französische Staatsanleihe rentiert mit 0,4% (also einem geringeren Zinssatz als US-Staatsanleihen mit 2-jähriger Laufzeit), ganz zu schweigen von den deutschen Staatsanleihen mit 10-jähriger Laufzeit, die einen Zins von 0,15% haben. Das muss ganz einfach schlimm ausgehen. Und die 30-jährige deutsche Staatsanleihe liegt aktuell bei einem Zinssatz von 0,65%, hier wird also davon ausgegangen, dass der Inflation auf immer der Garaus gemacht wurde, und das ist etwas, das ich überhaupt nicht glaube. Meine Frage ist: Was kann die Inflation anheizen und damit der größten von den Zentralbanken geschaffenen Staatsanleiheblase ein Ende bereiten?“

Antwort: Es sieht so aus, als würde uns eine sehr schwierige Phase bevorstehen, bei der es zu (1.) einer enormen Deflation kommen wird, da die Kapitalformation bei den Staatsschulden (auf die die Zahlungsunfähigkeit ausgerufen werden wird) zurückgeht, und bei der es (2.) zu einer steigenden Inflation bei privaten Vermögenswerten kommt, weil die Gelder versuchen, aus dem System auszusteigen.

Es ist also keine nachfragegetriebene Inflation, die durch Ausgaben der Verbraucher angeheizt wird. Das wird zu einer enormen Verwirrung führen, und einige werden es dann als Stagflation bezeichnen, welche die 70er Jahre dominierte, als die Verbraucherausgaben zurückgingen, die Preise aufgrund des OPEC-Ölpreisschocks aber dennoch stiegen.

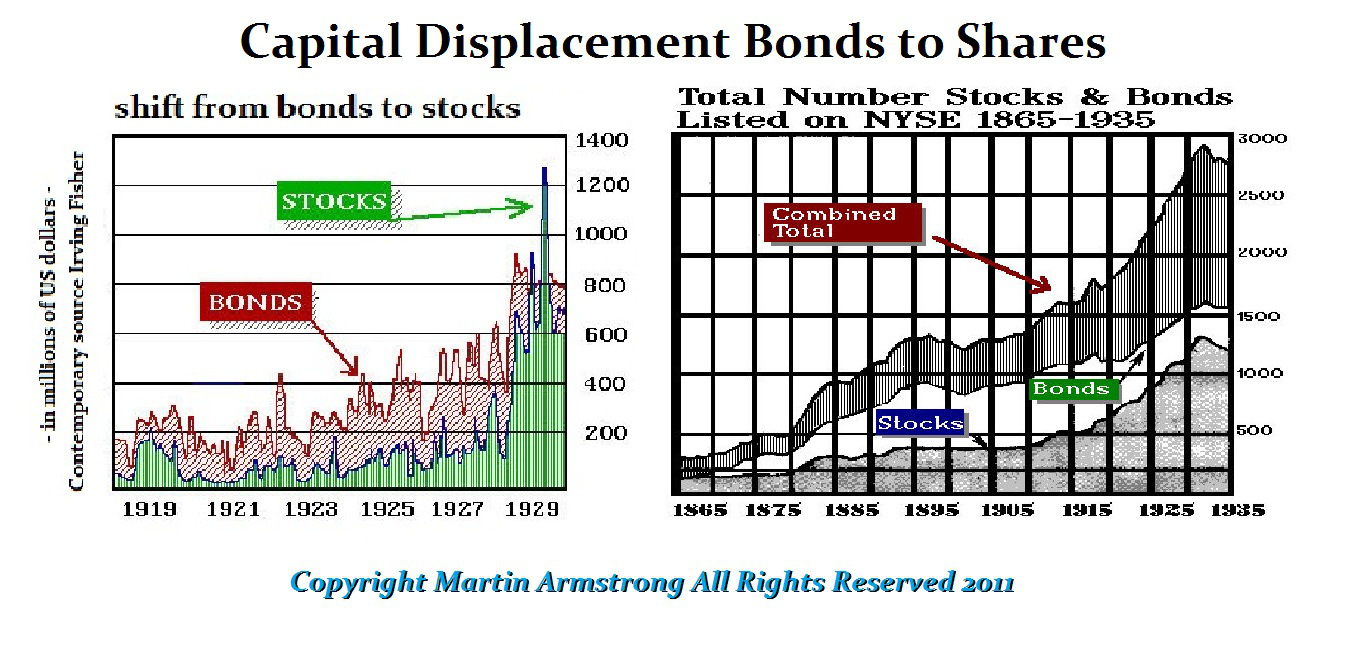

Ich habe immer wieder darauf hingewiesen, dass ein Aktienmarkt-Crash höchstens für den Ausbruch einer Rezession taugt, da in Aktien nur wenig Kapital geparkt wird. Eine Wirtschaftsdepression wird ausgelöst, wenn die Kapitalformation zusammenbricht, und das passiert durch einen Schulden-Kollaps.

Das fand beispielsweise nach der Panik von 1837 statt, als Andrew Jackson die Zentralbank zerstörte und damit auf der Ebene der US-Bundesstaaten das sogenannte Wildcat banking hervorrief. Die Banken mussten gerettet werden und die einzelnen Bundesstaaten gaben daraufhin Schulden aus, um zu versuchen das Bankensystem zu stützen. Am Ende mussten sie auf ihre Anleihen auch die Zahlungsunfähigkeit erklären.

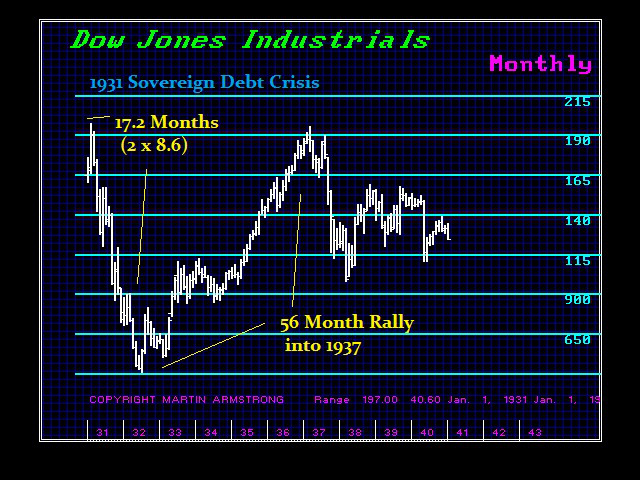

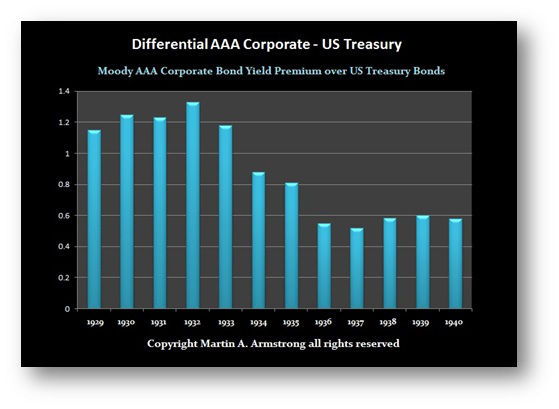

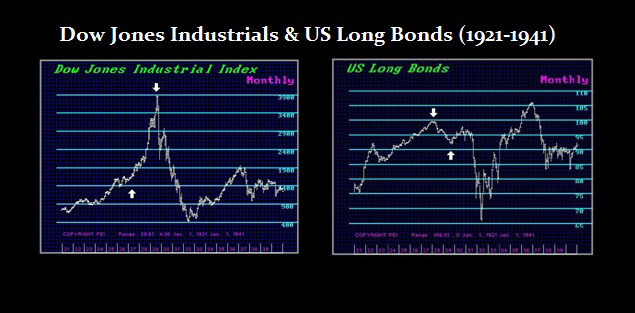

Die privaten und staatlichen Schulden werden sich voneinander abkoppeln. Der Zins-Spread zwischen AAA-Unternehmensanleihen und Staatsanleihen erreichte ebenfalls 1932 sein Hoch. Bis Januar 1934 konfiszierte Roosevelt dann das Gold und wertete den US-Dollar ab. Die Zins-Spreads fielen 1937 auf ein Tief, während der Dow Jones Industrial im selben Jahr ein Hoch ausbildete. Das veranschaulicht den Rückgang des Vertrauens gegenüber dem Staat und die Hinwendung zum Privatsektor.

Es ist wichtig, dass wir die Phase von 1929 verstehen. Die USA waren 1896 pleite und das ist der Zeitpunkt gewesen, wo JP Morgan einen Gold-Kredit arrangierte, um die USA am 08.02.1895 zu retten. Der US-Präsident Grover Cleveland genehmigte die Anleiheverkäufe an ein Morgan unterstehendes Syndikat. Als sich die Meldung dieses Deals verbreitete, wendete sich die öffentliche Meinung noch stärker gegen Cleveland, als es zuvor bereits der Fall war. Die meisten Menschen ignorierten die Tatsache, dass Cleveland die Goldreserven der USA gerettet hatte.

Als die Menschen herausfanden, wie profitabel der Deal für die Banken war, die die Anleihen umgehend mit Aufschlägen weiterverkauften, wurde Cleveland nur noch mehr Verachtung entgegengebracht. Es gab sogar Gerüchte, dass er persönlich von dem Deal profitiert hatte. Die Morgan-Problematik beschleunigte dann sogar noch den Niedergang der Gold-Demokraten (Austerität, solides Geld) und begünstigte die Silber-Demokraten (Inflationisten). Das kam dann auch bei den Präsidentschaftswahlen 1896 zum Tragen und führte zu der berühmten Rede von William Jennings Bryan, in der er erklärte, dass die Arbeiterschaft nicht an ein Kreuz aus Gold (Austerität) genagelt würde.

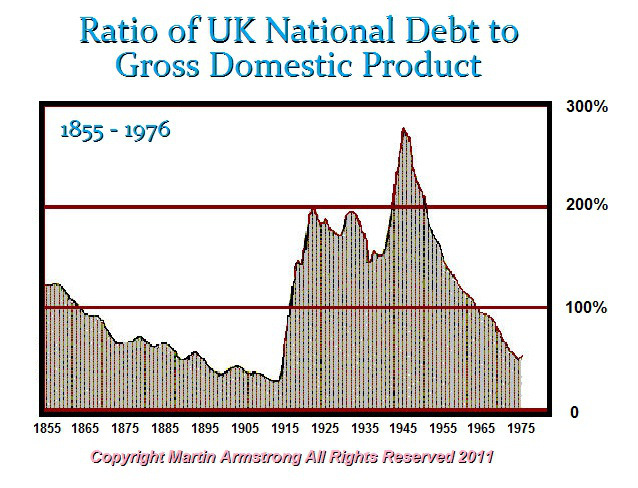

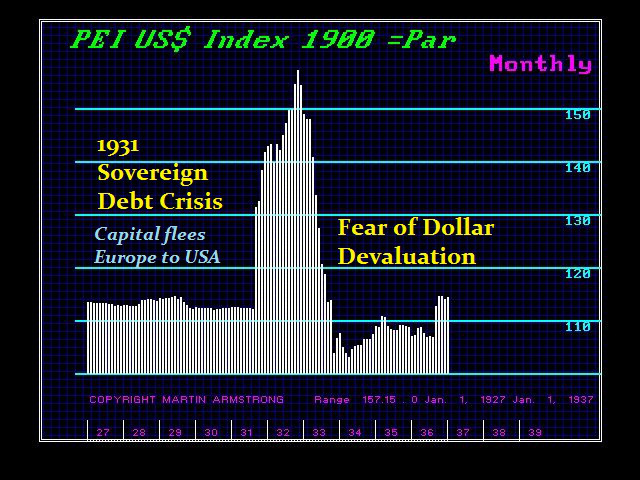

34 Jahre nach der Rettung durch Morgan (Februar 1895) kam dann die Aktienmarktblase von 1929. Es gab eine riesige Kapitalflucht in Richtung USA, die auf den Ersten Weltkrieg und den Niedergang Großbritanniens, das zuvor das Finanzzentrum des Planeten war, zurückging. In Großbritannien kam es aufgrund des Ersten Weltkriegs zu einem riesigen Anstieg der Staatsverschuldung. Das beendete die Herrschaft Großbritanniens als Führungsmacht der freien Welt und diese Rolle wanderte in die USA ab.

Die Anleihen fielen während der Aktienmarktrally von 1927 bis 1929, da Aktien mit steigenden Zinssätzen steigen und bei niedrigeren Zinssätzen fallen – also das genaue Gegenteil von dem, was die TV-Experten erzählen. Von 1919 bis Anfang 1931 ließ sich die Flucht in Richtung Qualität noch beobachten, doch in dem Moment, wo die Staatsschuldenkrise ausbrach, notierten die US-Anleihen zunächst seitwärts und brachen letztlich ein. Die USA waren das Land, dessen Staatsanleihen als letztes fielen. Und dieselbe verzögerte Entwicklung werden wir nun wieder sehen: Zuerst wird das Kapital in Richtung US-Staatsanleihen fließen – die traditionelle Flucht in Richtung Qualität –, aber das wird in unser aktuellen Phase nicht allzu lange anhalten.

Hoover erklärte die Staatsschuldenkrise von 1931 am besten und führte aus, wie das Kapital von einem Zahlungsausfall zum nächsten flüchtete. Dieselbe Reaktion sahen wir ja auch bei Griechenland in 2010. Das Kapital sah sich plötzlich um und fragte sich, welches Land als nächstes dran sein würde – Portugal, Spanien, Italien oder gar Frankreich?

„Während dieser neuen Phase der Depression trieb es den Flüchtling Gold und die ausländischen Deviseneinlagen durch Ängste befeuert fortwährend von einem Ort des Planeten zum nächsten. Wir mussten mit ansehen, wie die Währungen zermürbt und die Regierungen in Verlegenheit gebracht wurden, während das Gold aufgrund der Angst von einem Land zum nächsten trieb. Fakt ist, dass es eine Masse an Gold und kurzlaufenden Krediten gab, die sich auf dem sturmgetriebenen Schiffsdeck der Welt wie ein unsicherer Kanonist verhielten.“ – US-Präsident Herbert Hoover, Memoires, Band II

Der Goldstandard brach zusammen und der US-Dollar schoss innerhalb der nächsten 15 Monate in die Höhe. Das führte dazu, dass der US-Kongress ein protektionistisches Gesetz erlies und die Wirtschaft implodierte. Die Menschen betrachten Währungen so, als wären sie Aktien, und glauben, dass eine starke Währung bullisch und eine schwache Währung bärisch sei. Das mag vielleicht für Kapitalströme zutreffen, aber aus wirtschaftlicher Sicht ist das Gegenteil der Fall. Eine starke Währung senkt die Ausfuhren und eine schwächere Währung sorgt für mehr Exporte.

Während das Gold aus Europa in Richtung USA floh, prägte die Fed keine Goldmünzen, und das sorgte im Nachhinein für Kritik. Es kam zu einem enormen Rückgang bei der Kapitalformation, denn was während dieses zyklischen Ereignisses einzigartig war, war die Tatsache, dass die Investmentbanken ausländische Staatsschulden in kleinen Denominierungen an die Privatanleger verkauft hatten. Das ist auch der Grund, warum man heute so viele alte Anleihen auf Ebay kaufen kann.

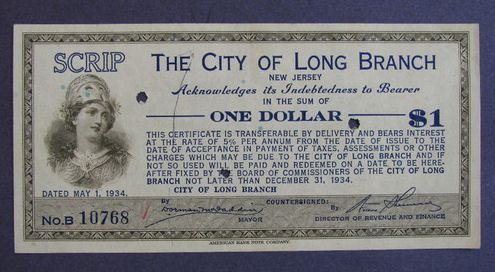

Das sorgte für den Rückgang, der sich bis 1933 in eine Bankenkrise entwickelte und zu einem deflationären Einbruch führte. Die Geldumlaufgeschwindigkeit brach ebenfalls ein und hunderte von Städten mussten ihr eigenes Geld in Umlauf bringen, um irgendwie über die Runden zu kommen. Das erste Papiergeld, das in dieser Phase ausgegeben wurde, stammte aus Kanada, da eine Geldlieferung ausfiel und eine Geldknappheit herrschte. Diese Geldknappheit wurde dadurch gelöst, indem man Spielkarten als Geld verwendete. Geld ist nichts weiter als das Vertrauen darauf, dass zwei handfeste Produkte damit getauscht werden können, sei es nun Nahrung, Arbeit oder was auch immer. Im Grunde kann man es auf darauf reduzieren, dass man selbst Geld ist, da die eigene produktive Leistungsfähigkeit der wahre Wert ist. Wenn dem nicht so wäre, ja wie konnten dann China und Japan ohne Gold aufsteigen?

Daher ist es so, dass die Inflation in Form der Inflation bei den Vermögenswerten auftreten wird, während das Geld versucht, aus den Staatsschulden zu gelangen, da man sich vor der Zahlungsunfähigkeit fürchtet. Die Inflation wird nicht auf einen Kaufrausch der Verbraucher zurückgehen. Und da alle Zentralbanken heute bereits Staatsanleihen kaufen, werden sie nicht in der Lage sein, diese Papiere an den Privatsektor zu verkaufen. Die Neuverschuldung wird zunehmen, die Steuereinnahmen sinken und die Haushaltsdefizite steigen.

Daher ist es so, dass die Inflation in Form der Inflation bei den Vermögenswerten auftreten wird, während das Geld versucht, aus den Staatsschulden zu gelangen, da man sich vor der Zahlungsunfähigkeit fürchtet. Die Inflation wird nicht auf einen Kaufrausch der Verbraucher zurückgehen. Und da alle Zentralbanken heute bereits Staatsanleihen kaufen, werden sie nicht in der Lage sein, diese Papiere an den Privatsektor zu verkaufen. Die Neuverschuldung wird zunehmen, die Steuereinnahmen sinken und die Haushaltsdefizite steigen.

Der Privatbesitz von Staatsschulden wird zurückgehen und das wird für Zinsanstiege sorgen. Aber das wird nicht das Einzige sein. Während die Privatvermögenswerte im Preis steigen, wird die Fed darauf mit Zinserhöhungen reagieren in dem Glauben, dass sie sich gegen die Inflation zur Wehr setzen muss, da sie andernfalls für die Schaffung einer Spekulationsblase verantwortlich gemacht werden wird. Und wenn die Zinsen steigen, werden die Kreditkosten des Staates durch die Decke schießen. Wenn die Zinsen steigen, könnten die Zinskosten in den USA die Verteidigungsausgaben bereits 2017 übersteigen. Sollten die Zinsen unverändert bleiben, würde dieser Punkt gegen 2020 erreicht.