Michael Snyder, The Economic Collapse, 20.04.2015

Wenn eine große Finanzkrise aufzieht, würde man normalerweise davon ausgehen, dass die Investitionsgelder aus den Aktien abgezogen werden und in Staatsanleihen fließen, da diese Wertpapiere während einer Krise traditionell als „sicher“ erachtet werden. Diese in Richtung Staatsanleihen gehenden Kapitalströme werden auch als „Flucht in Richtung Sicherheit“ oder „Flucht in Richtung Qualität“ bezeichnet.

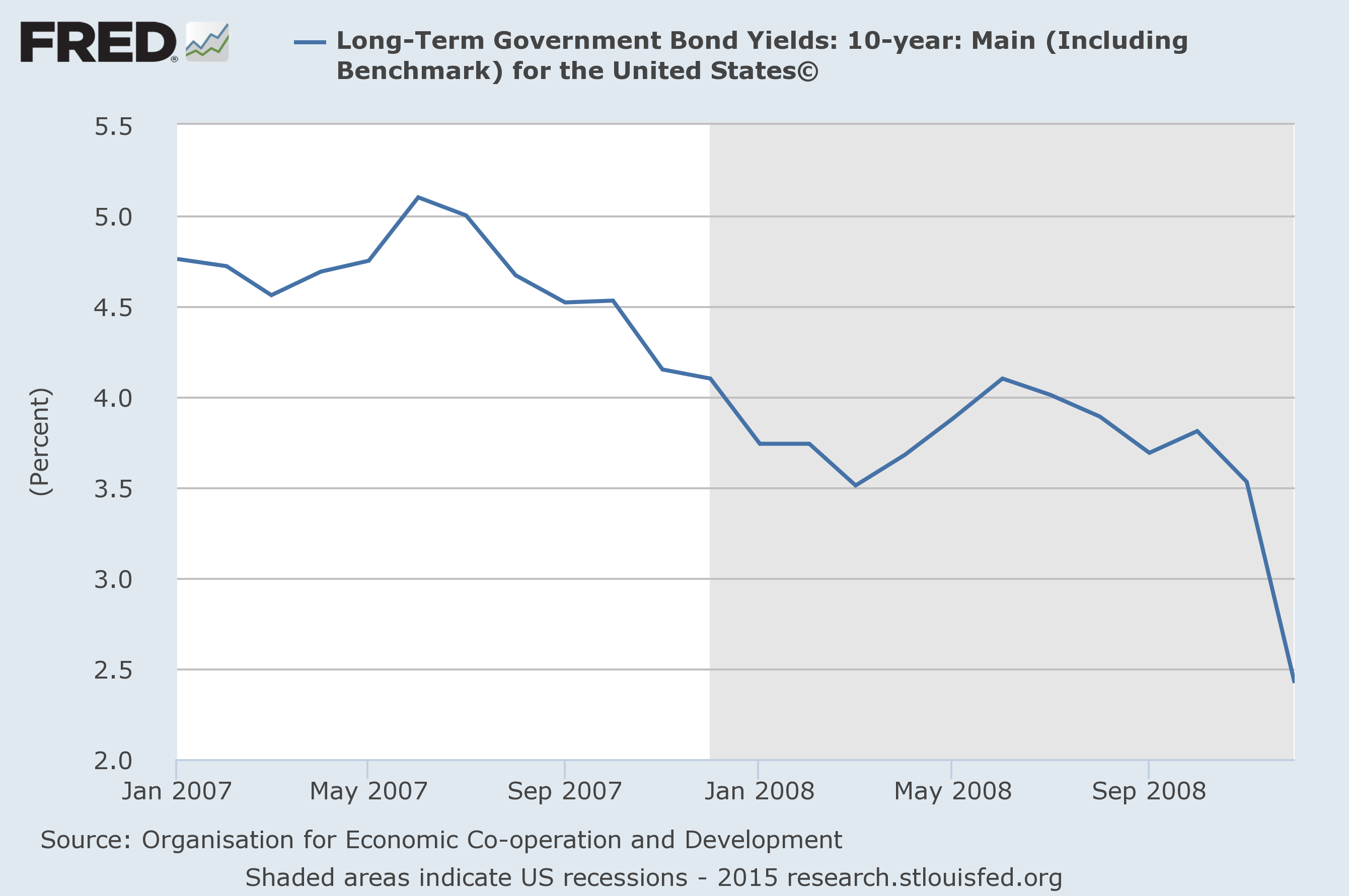

Wenn es in der Vergangenheit zu einer solchen „Flucht in Richtung Qualität“ kam, fielen die Renditen für deutsche Staatsanleihen und für US-amerikanische Staatsanleihen drastisch. Und wie Sie im Folgenden noch sehen werden, ist es genau das, was wir auch während der Finanzkrise von 2008 beobachten konnten. Die Renditen für US-amerikanische und deutsche Staatsanleihen brachen drastisch ein, da die Gelder mit atemberaubender Rate aus dem Aktienmarkt abgezogen und in Staatsanleihen gesteckt wurden.

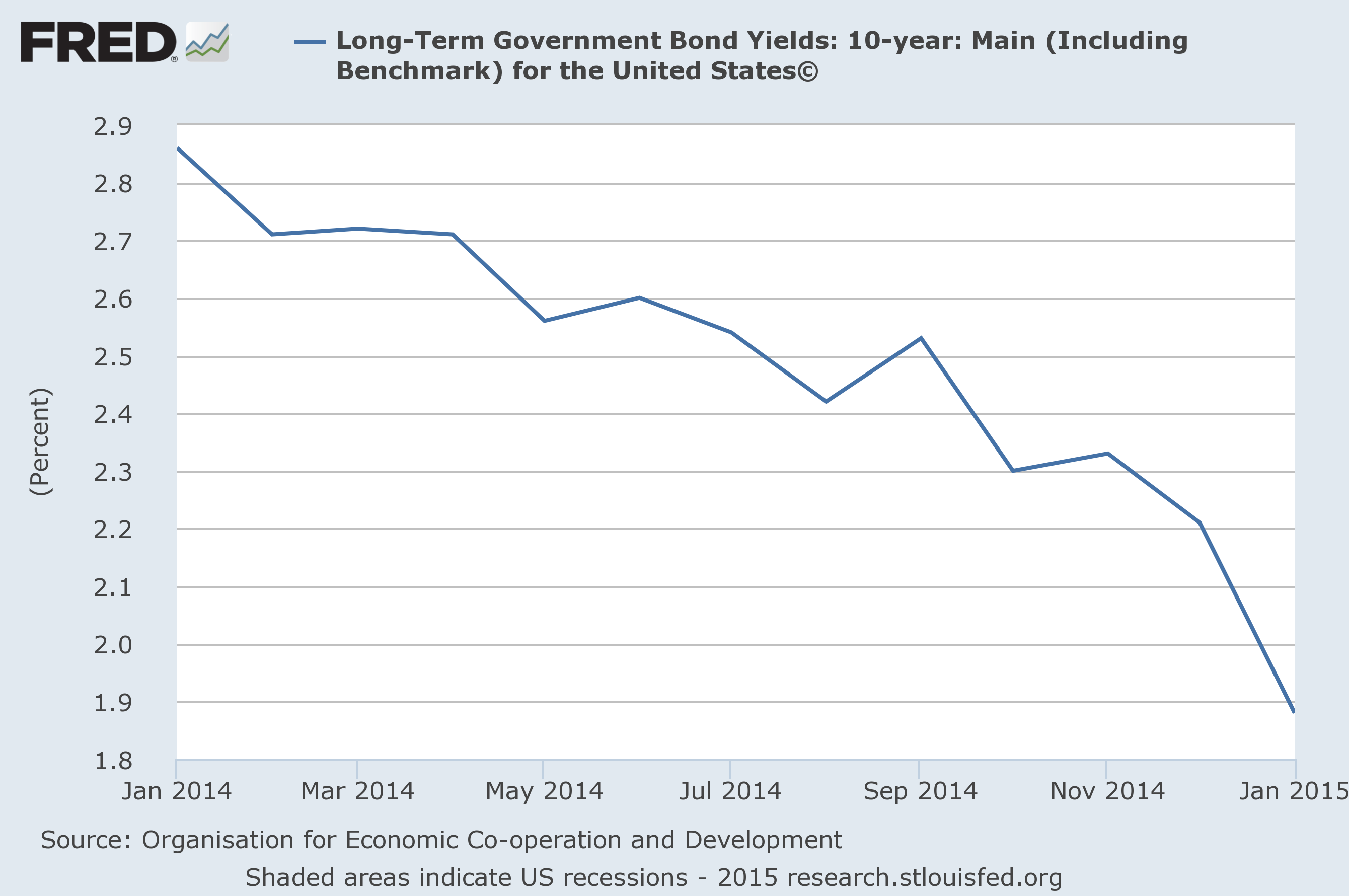

Nun ja, genau diese Entwicklung können wir aktuell wieder in ihren Anfängen beobachten. Die Renditen für US-Staatsanleihen und deutsche Staatsanleihen gehen jetzt abermals drastisch zurück, während das „Smart Money“ aus dem Aktienmarkt geht. Ist das ein weiterer Hinweis darauf, dass wir nun kurz vor einer bedeutenden Finanzpanik stehen?

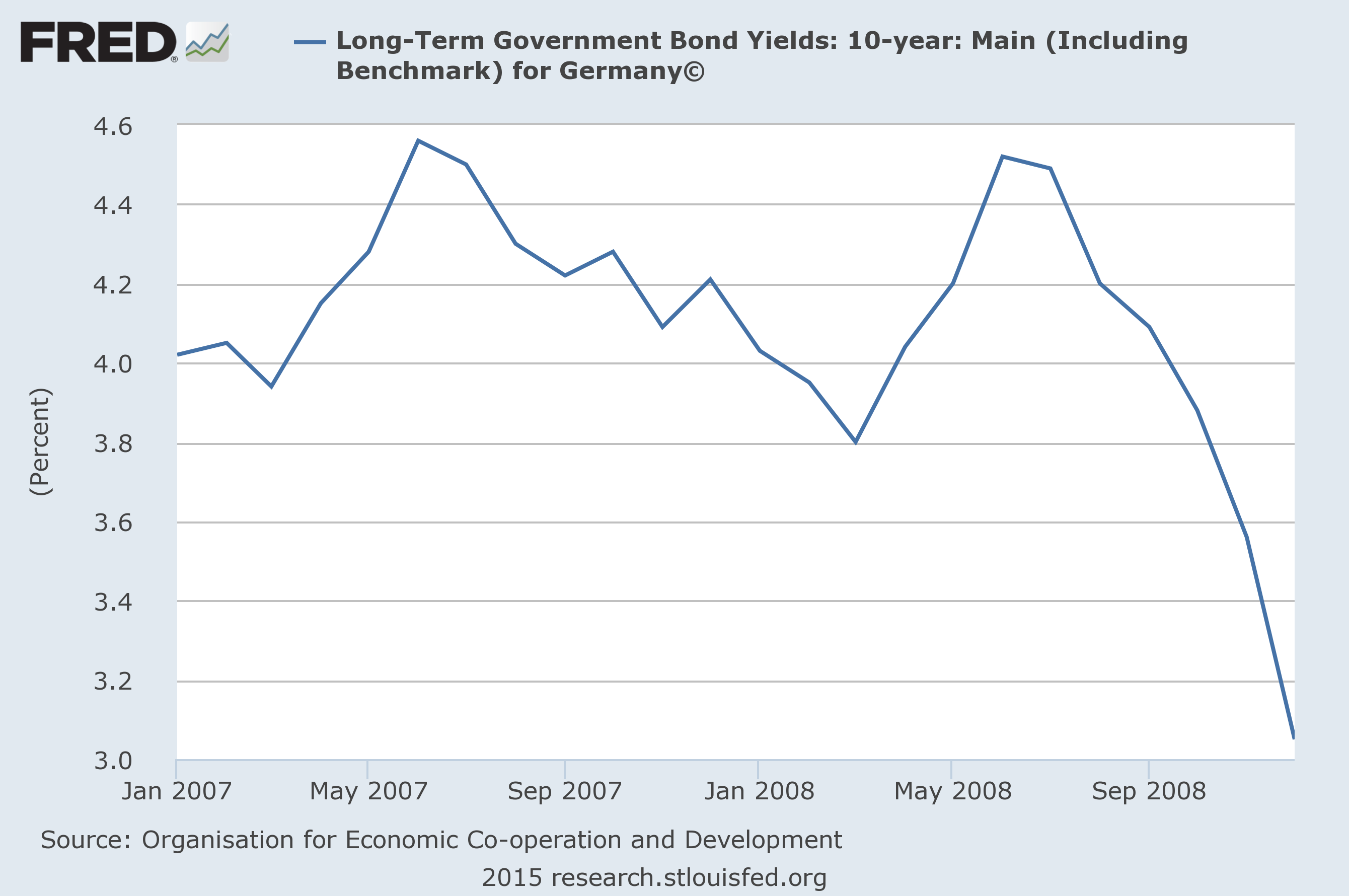

Damals im Jahr 2008 fielen die Renditen für deutsche Staatsanleihen lange vor den Renditen US-amerikanischer Staatsanleihen. Heißt das, dass die europäischen Investitionsgelder „schlauer“ sind als die Gelder in den USA? Es wäre bestimmt interessant, dieser Frage im Detail nachzugehen. Wie Sie anhand des folgenden Charts sehen, fiel die Rendite für die 10-jährige deutsche Staatsanleihe ab Sommer 2008 – also mehrere Monate bevor der Aktienmarkt im Herbst zu crashen begann:

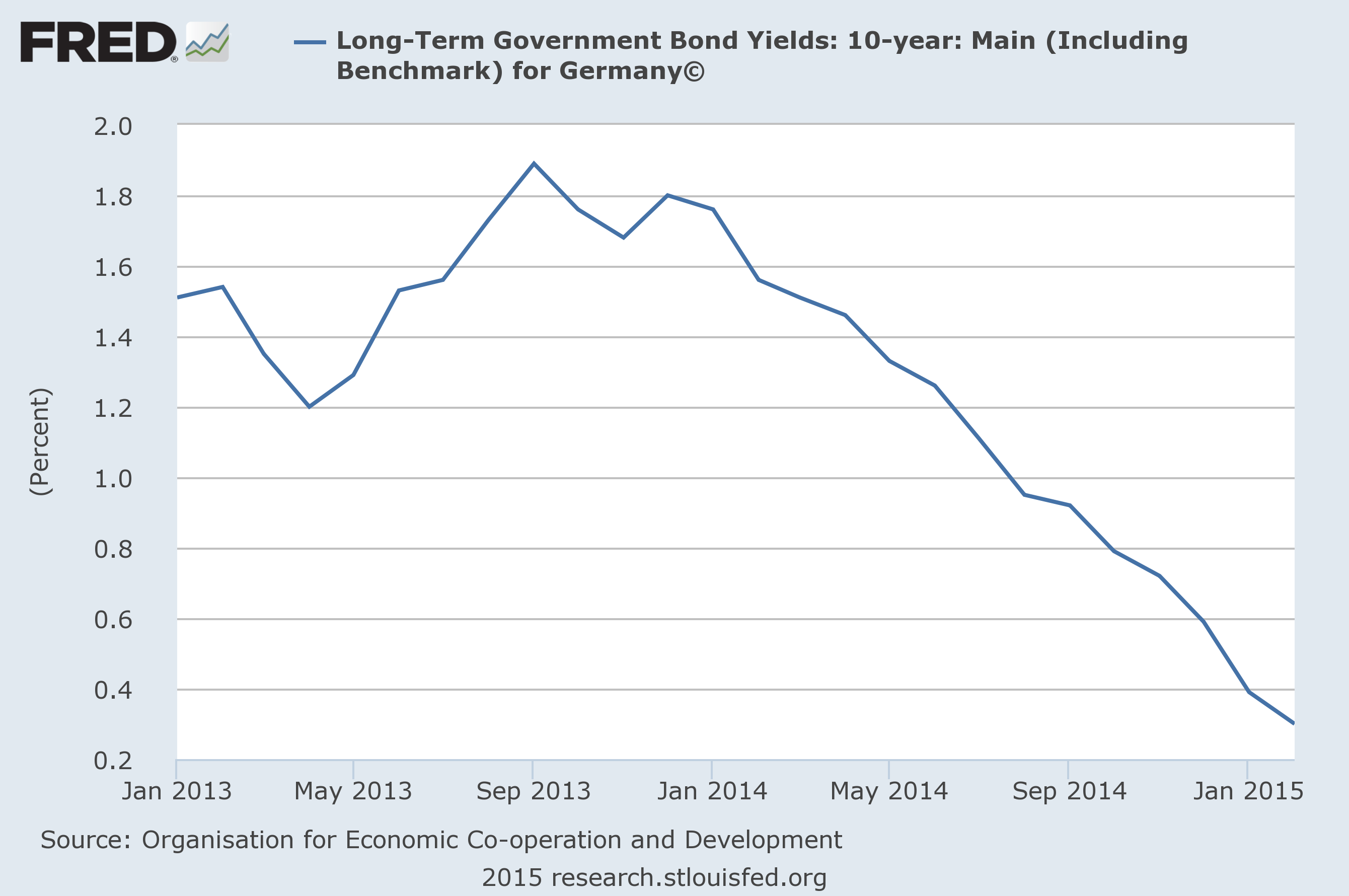

Und wie entwickeln sich die deutschen Staatsanleihen aktuell?

Wie aus dem nächsten Chart hervorgeht, ist der Zinssatz für 10-jährige deutsche Staatsanleihen seit Anfang letzten Jahres kontinuierlich gefallen. Wir haben nun einen Punkt erreicht, wo die Rendite für die 10-jährige deutsche Staatsanleihe gerade einmal bei knapp über 0% liegt.

Am erstaunlichsten ist, dass die meisten deutschen Staatsanleihen, die über kürzere Laufzeiten als 10 Jahre verfügen, aktuell sogar einen negativen Zinssatz ausweisen. Und das bedeutet, dass die Anleger weniger Geld zurückbekommen, als sie investieren. Das zeigt, wie bizarr die Finanzmärkte mittlerweile geworden sind. Das Smart Money ist gegenwärtig so besorgt über die „Sicherheit“ seiner Investments, dass die Investoren sogar bereit sind, negative Zinssätze zu akzeptieren. Ich habe keine Ahnung, warum jemand sein Geld in Investments stecken sollte, die einen negativen Zinssatz ausweisen, aber genau das passiert gerade. Das Folgende stammt von Yahoo:

„Das derzeit weltweit seltenste Gut ist eine sichere Rendite – und diese Verknappung wird nun immer extremer. Die meisten deutschen Staatsanleihen mit einer Laufzeit unter 10 Jahren weisen nun negative Zinssätze aus – knapp USD 2 Billionen an deutschen Staatsanleihen haben jetzt Renditen unter null.

Das passiert nun einmal, wenn die Europäische Zentralbank eine billionenschwere Anleiheaufkauforgie einleitet, während die Zinssätze bereits winzig sind. Der EZB-Boss Mario Draghi bekräftigte gestern seinen Plan … bei Staatsanleihen weiterhin mitzubieten, solange sie eine Rendite von mehr als -0,2% ausweisen – also wir reden hier von minus 0,2%.“

Ja, die EZB heizt diese Entwicklung in bedeutendem Umfang mit an – aber es ist trotzdem bizarr.

Und was ist mit den Vereinigten Staaten?

Nun, zunächst sollten wir uns noch einmal anschauen, was 2008 geschah. Der nachfolgende Chart zeigt die „Flucht in Richtung Sicherheit“, die Ende 2008 stattfand, als die Anleger anfingen, in Panik zu geraten:

In den letzten Monaten hat eine ähnliche Entwicklung begonnen. Die Rendite für 10-jährige US-Staatsanleihen ist eingebrochen, da die Investoren auf Sicherheit aus waren. Das ist genau die Art von Chart, mit dem wir rechnen würden, wenn sich eine Finanzkrise zusammenbraut:

Und was die ganze Sache noch überzeugender macht, ist der Umstand, dass wir derzeit wieder viele andere Muster und Entwicklungen sehen, die auch kurz vor den früheren Finanz-Crashs beobachtet werden konnten .

Ja sicher, es gibt auch andere mögliche Erklärung, warum die Anleihezinsen gefallen sind. Aber wenn wir all die anderen Hinweise hinzunehmen, die dafür sprechen, dass nun wieder eine neue Finanzkrise aufzieht, dann wird der Fall doch ziemlich überzeugend […]

Sicher, kein Finanzcrash gleicht dem anderen 1:1. Die Krise, auf die wir uns jetzt zubewegen, wird also nicht haargenau so ausfallen wie die Krise von 2008. Aber es gibt Ähnlichkeiten und Muster, nach denen wir Ausschau halten können. Wenn sich die Lage wieder verschlimmert, werden die Anleger auf vorhersagbare Art und Weise reagieren. Und gegenwärtig können wir so viele Dinge beobachten, mit denen wir im Vorfeld einer bedeutenden Finanzkrise rechnen würden.

Bedauerlicherweise sind die meisten Menschen nicht bereit, aus der Geschichte zu lernen. Obwohl es völlig offenkundig ist, dass wir uns in einer historischen Finanzblase befinden, können die meisten Anleger an Wall Street das nicht sehen, weil sie es nicht sehen wollen. Sie wollen glauben, dass es dieses Mal irgendwie anders sein wird, die Aktien auf immer und ewig weiter steigen werden und sie damit Unmengen an Geld machen können.

Ich weiß nicht, was Sie darüber denken, aber ich möchte, dass die Blase solange wie möglich anhält. Trotz all unserer Probleme ist das Leben in Amerika immer noch relativ gut – zumindest wenn man es mit dem vergleicht, was uns bevorsteht.

Ich bezeichne die nächste Krise gerne als den „dritten Schlag“.

In 2000 und 2001, als die Dot.com-Blase platzte, kam es zu einer schmerzlichen Rezession – aber wir lernten nichts daraus. Das war der erste Schlag.

Dann kam der Finanzcrash von 2008 und es setzte der schlimmste wirtschaftliche Rückgang seit der Großen Depression ein. Doch auch aus dieser Krise haben wir nichts gelernt. Stattdessen haben wir dieselben alten Finanzblasen einfach reflationiert und mit genau denselben Fehlern wie zuvor weitergemacht. Das war der zweite Schlag.

Die nächste Finanzkrise wird der dritte Schlag sein. Nach der nächsten Krise wird es für die USA meines Erachtens keine Rückkehr mehr zur Normalität geben. Ich glaube, dass bei dieser Krise die Hölle losbrechen wird.

Daher bin ich auch nicht sonderlich interessiert daran, dass sie einsetzt. Obwohl es keine Möglichkeit gibt, diese schuldenbefeuerte falsche Wohlstands-Blase auf immer und ewig aufrechtzuhalten, würde ich mir wünschen, dass sie wenigstens noch ein klein wenig länger anhält. Denn das, was danach kommt, wird wirklich entsetzlich werden.