Glänzende Aussichten für Silber – das weiße Edelmetall ist nach Meinung zahlreicher Analysten immer noch extrem unterbewertet. 2010 musste die Preisentwicklung von Silber nur gegenüber der von Baumwolle zurückstecken. Gegenwärtig kann physisches Silber noch mit Euros erworben werden. Ob dies Ende 2011 ebenfalls der Fall sein wird, steht angesichts der EU-Staatsschuldenkrise in den Sternen

Propagandafront.de, 18.12.2010

Was hat die Finanzpresse ihren Lesern in den letzten Tagen nicht alles für Schauermärchen über Silber zugemutet! Eine famose Geschichte war, dass JPMorgan seine Silber-Spekulationsgeschäfte im Terminmarkt angeblich substantiell zurückgefahren hätte. Gold würde sich in 2011 besser entwickeln als Silber, war eine andere kurzweilige Meldung für den Mülleimer.

Derartige „Nachrichten“, die von Edward L. Bernays nach den Machenschaften der Nazis rasch in „Öffentlichkeitsarbeit“ umgetauft wurden, suggerieren, dass das älteste und am meisten genutzte Geld der Menschheitsgeschichte nun bald den Höhepunkt seiner Kursentwicklung erreicht hätte, und dieser Sachverhalt mit einer Transparenz am Silbermarkt einhergehen würde.

Silber und Gold sind jedoch immer noch massiv unterbewertet. Die neuesten Zahlen von John Williams, dem Betreiber von Shadowstats.com – einem der angesehensten unabhängigen Statistiker in den USA, der unter anderem gehaltvolle und wirklichkeitsnahe Angaben zur US-Inflation (aktuell rund 8,5% p.a.) und US-Arbeitslosenrate (aktuell rund 23%) liefert – veranschaulichen unmissverständlich, dass Gold und Silber immer noch spottbillig sind:

„Das einstige Allzeithoch [für die Feinunze Gold] in Höhe von USD 850,00 vom 21.01.1980 läge bei USD 2.391 pro Feinunze, legte man den inflationsbereinigten Wert des US-Dollars von November 2010 zugrunde. Der Kurs würde bei USD 7.840 pro Feinunze liegen, wenn man den Wert des Dollars um den Shadowstats-Alternativ-Verbraucherpreisindex bereinigte.

Genauso verhält es sich auch bei dem Allzeithoch für Silber von Januar 1980 in Höhe von USD 49,45 pro Feinunze, das bisher nicht wieder erreicht worden ist…Nimmt man eine Inflationsanpassung gemäß dem Verbraucherpreisindex vor, würde der Höhepunkt von 1980 USD 139 pro Feinunze entsprechen, und beliefe sich auf USD 456 pro Feinunze, würde die Inflationsbereinigung des US-Dollars auf dem Shadowstats-Alternativ-Verbraucherpreisindex beruhen.“

Der Shadowstats-Alternativ-Verbraucherpreisindex ist jedoch nichts weiter als die offizielle Methodik zur Ermittlung des Verbraucherpreisindexes, die Anfang der 80er Jahre von US-amerikanischen Statistikbehörden genutzt wurde.

Bis Silber nicht auf USD 465 pro Feinunze gestiegen ist, kann man also nicht von einem wirklichen Allzeithoch sprechen, sondern höchstens von nominellen Zuwächsen.

Obschon die Silber-Preisdrückung heutzutage immer noch massiv ist, waren die bisherigen Zugewinne des im Jahre 2000 beginnenden Edelmetallbullenmarkts jedoch enorm. So musste man beispielsweise im Jahre 2002 über 2.300 Unzen Feinsilber ausgeben, um den Dow Jones zu kaufen. Aktuell ist der Dow Jones gerade einmal 400 Unzen Wert.

Auch für die kommenden Jahre gehen zahlreiche Edelmetallexperten davon aus, dass sich Silber weiter prächtig entwickeln dürfte. David Morgan und James Turk erwarten, dass Silber innerhalb der nächsten 3 bis 4 Jahre bis auf USD 400 pro Feinunze steigen könnte. Bob Chapman vom The International Forecaster hält einen aktuellen Silberpreis von USD 100 pro Feinunze für völlig gerechtfertigt, da dass Gold/Silber-Verhältnis, das jetzt bei rund 47 liegt, überhaupt keinen Sinn macht.

Obwohl Gold 47 Mal teurer ist als Silber, ist Silber lediglich rund ein Dutzend Mal häufiger in der Erdkruste zu finden als das gelbe Metall. Darüberhinaus gibt es in den weltweiten Lägern derzeit bei Weitem weniger verfügbares physisches Silber als Gold. Einige Analysten sehen in diesem Zusammenhang die Gesetze des freien Marktes völlig ausgehebelt und argumentieren, dass Silber zurzeit das 6-fache von Gold kosten müsste, würde man die aktuellen Edelmetallbestände bei der Preisbildung zugrunde legen.

Der Edelmetallanalyst David Zurbuchen geht davon aus, dass sich das tatsächliche Gold/Silber-Verhältnis auf 1:6 beläuft – auf jede Unze Gold kommen laut seinen Untersuchungen also 6 Unzen Silber (4,3 Milliarden Unzen Gold, 25 Milliarden Unzen Silber). Bei dieser Berechnung werden jedoch alle Arten von Gold und Silber zugrunde gelegt, also Kunstgegenstände, Besteck, Schmuck usw.

Selbst konservative Analysten sehen Silber als den Wert an, der sich 2011 am besten entwickeln dürfte. Der Chef der japanischen Rohstoffabteilung der Standard Bank, Bruce Ikemizu, geht davon aus, dass Silber in 2011 mindestens um weitere 30% auf USD 40 pro Feinunze steigen dürfte und begründete diese Einschätzung gegenüber Bloomberg mit „unerwarteten“ neuen Anwendungsbereichen für Silber in der Elektrotechnik und im Industriebereich. Ferner verwies er auf den Umstand, dass nun eine „Menge berühmter Investoren, besonders in den USA“ anfangen würden, sich für das weiße Edelmetall zu interessieren.

Fakt ist, dass es bei Silber jedoch nicht viel gibt, wofür man sich interessieren könnte. Da die weltweit verfügbaren physischen Bestände von Feinsilber aktuell mit rund 800 Millionen Unzen veranschlagt werden, kommt man beim derzeitigen Preisniveau gerade einmal auf einen Gesamtmarkt im Wert von läppischen USD 23 Milliarden. Der physische Silbermarkt ist in Wirklichkeit also winzig.

Silber ist ein nicht beliebig vermehrbares chemisches Grundelement, das bei vielen technischen Anwendungen überhaupt nicht wegzudenken ist. In Ihrem Computer, Ihrer Tastatur, Ihrer Maus und Ihrem Computerbildschirm befinden sich beispielsweise kleinste Mengen an Silber, genauso wie in Ihrem Auto oder in Ihrem Telefon:

„Frische, unkorrodierte (Schnitt)flächen von Silber zeigen die höchsten Licht-Reflexionseigenschaften aller Metalle, frisch abgeschiedenes Silber reflektiert über 99,5 Prozent des sichtbaren Lichtes. Silber leitet von allen Metallen Wärme und Elektrizität am besten. Wegen seiner Dehnbarkeit und Weichheit…lässt es sich zu feinsten…Folien von einer Dicke von nur 0,002 bis 0,003 mm aushämmern oder zu dünnen, bei 2 km Länge nur 0,1 bis 1 g wiegenden Drähten (Filigrandraht) ausziehen.“ so Wikipedia.

Für Papiergeldsparer, die gegenwärtig noch im verhassten Euro, in der Weltreservewährung US-Dollar oder in anderen Papierwerten feststecken, könnte sich die Entscheidung, Ersparnisse in Silber umzuschichten, als zielführend erweisen. Silber den Vorteil, dass viele Hedge Fonds, Zentralbanken und andere institutionelle Investoren Silber als Investment aufgrund der geringeren Wertdichte im Vergleich zu Gold aktuell noch meiden. Marc McHugh führt zum „Gold des armen Mannes“ aus:

„Bei den heutigen Preisen wiegt USD 1 Million in Gold weniger als 25 Kilo, in Silber wiegt USD 1 Million jedoch mehr als 1.100 Kilo! Sie sollten sich daher fragen, wie viele reiche Leute ihr eigenes Silber lagern? Wie viele Hedge Fonds halten physisches Silber in ihren eigenen Lagerstätten?“

Silber ist für sehr hohe Investments weniger geeignet, da die im Vergleich zu Gold geringere Wertdichte eine Lagerung unnötig verkompliziert. In den Augen der weltweiten Bevölkerungen ist Silber jedoch immer noch extrem „geldig“, da man die monetäre Eigenschaft, die Silber seit vielen Jahrtausenden auf der ganzen Welt besitzt, nicht einfach durch kommunistische Regime, wie die Bundesregierung in Berlin, abtrainieren kann.

Zahlreiche Marktbeobachter gehen davon aus, dass die quantitativen Lockerungsmaßnahmen Sowjeteuropas bei Weitem schlimmer ausfallen dürften, als die Maßnahmen der US-Notenbank. So akzeptiert die Europäische Zentralbank bereits heute jeglichen Giftmüll als Kreditsicherheit, um die europäischen Pleitebanken flüssig zu halten, und monetisiert kräftig, indem sie Staatsanleihen der PIIGS-Länder aufkauft.

Die Massenmedien gewöhnen die Deutschen nun langsam an die Tatsache, dass der Euro zu einer Weichwährung verkommt und angesichts des EU-Staatsschuldendebakels sogar ein Austritt Deutschlands aus der Eurozone vorstellbar ist. Am 17.12.2010 kommentierte das Hamburger Abendblatt den jüngsten EU-Gipfel der Staats- und Regierungschefs in Brüssel mit den Worten:

„Die in Brüssel diskutierten gemeinsamen Euro-Anleihen und ein größerer Rettungsschirm könnten die Probleme auf dem alten Kontinent mildern, nicht aber lösen. Am Ende hilft nur ein konsequenter Sparkurs aller Länder. Kommt dieser nicht, wonach es derzeit leider aussieht, dürften sich die Staaten auf eine andere Art ihrer Schulden entledigen. Über hohe Inflationsraten. Die Rechnung begleichen dann Europas Sparer.“

So liest sich die nette Variante für die deutschen Sklavenschafe. Echte Investoren formulieren die Zukunft des Euros ein wenig „anders“. Beispielsweise erklärte Monty Guild von Guild Investment Management – ein Investmentexperte, der seit vielen Jahrzehnten an den Rohstoffmärkten erfolgreich aktiv ist – am 12.12.2010 auf Goldseek-Radio, was die europäischen Papiergeldsparer wirklich erwartet:

„Wir glauben, dass es ein anhaltender Zusammenbruch von Staatsanleihen sein wird, bis die Europäer zusammenkommen und begreifen, dass es quantitative Lockerung geben wird. Aktuell verhandeln die Deutschen mit allen anderen bezüglich der Größe der quantitativen Lockerung, da die Deutschen das Gefühl haben, für ihre unverantwortlichen Nachbarn die Rechnung zahlen zu müssen.

Diese Verhandlungen halten an, und ein Ergebnis dieser Verhandlungen ist eine Zunahme der Angst im Markt. Natürlich werden all diese Länder Pleite gehen, wenn zur Rettung dieser Staatsanleihen kein Mechanismus zur Verfügung gestellt wird, der zu Lasten der deutschen Regierung und all der anderen Regierungen und zu Lasten einiger der Anleihehalter geht. Und einige der Leute, die bereits Anleihen besitzen, werden Abschläge hinnehmen müssen. Also Verluste hinnehmen, diese Abschreiben und einen Mechanismus zur Verfügung stellen – vielleicht eine Hilfe von USD 2 Billionen.

Hätten sie das gleich von Anfang an mit einem starken Hilfsmechanismus getan, hätten sie USD 1 Billion bereitgestellt, dann wäre dies für die gesamte Eurozone mehr als ausreichend gewesen. Jetzt ist es schon soweit vorangeschritten, bis nach Irland, Portugal, Belgien und Spanien, da wird man USD 2 Billionen brauchen. Wenn sie weiter rummehren, miteinander verhandeln, und gegenüber ihren eigenen Wählern lange genug die Muskeln spielen lassen, wird man USD 3 Billionen brauchen…

Wir glauben sehr stark an Rohstoffe, da die Inflation wenigstens für die nächsten 2 oder 3 Jahre ein Problem werden wird, bis sie die ganze quantitative Lockerung, die sie ins System werden einbringen müssen, wieder zurückgebaut haben. Wir sollten auch daran denken, dass es sich hierbei nicht nur um die quantitative Lockerung handelt, die von den Vereinigten Staaten eingebracht wird.

Wenn Europa quantitative Lockerung einbringt, um das Bankensystem zu retten, dann werden sie wesentlich mehr quantitative Lockerung zuführen, als die USA dies jemals getan haben. Die quantitative Lockerung wird also aus allen Teilen der Welt kommen.

In Europa sprechen sie von Austerität. Die können viel erzählen. Passen Sie auf, was sie machen. Sie betreiben aktuell bereits quantitative Lockerung, um Irland und Griechenland zu retten, und sie werden noch viel mehr quantitative Lockerung durchführen, um den ganzen Rest zu retten – Belgien, Spanien und viele andere, am Ende vielleicht sogar Frankreich.

Das Entscheidende ist, dass eine massive quantitative Lockerung in die Märkte kommen wird. Dadurch wird eine riesige Nachfrage nach Rohstoffen geschaffen, die von der Inflation und der Liquidität profitieren werden. Bezüglich der Entwicklung von Gold und Silber bin ich außerordentlich zuversichtlich…“

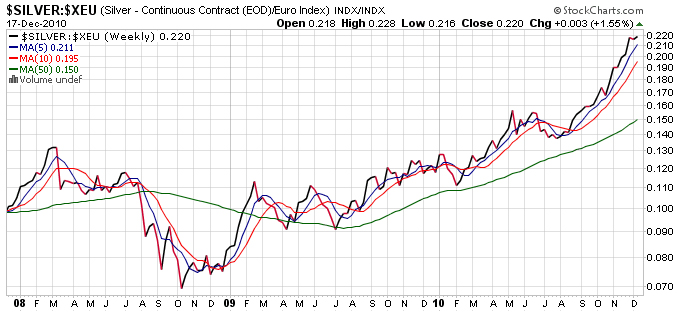

Kurzum: Die in Euro denominierten Papiergeldersparnisse sind weg, was der Bürger jedoch erst erfährt, wenn eine massive Inflation Fuß fasst, erste Länder aus der Eurozone wegbrechen und sich die Dramatik weiter zuspitzt. Gold und Silber werden den Kaufkraftverlust des Euros präzise und zuverlässig anzeigen, so wie sie dies bereits in den vergangenen Jahren taten.

Papiergeldsparer sollten sich daher genau überlegen, ob sie mit ihren hart erarbeiteten Ersparnissen das unrettbare verbrecherische Zentralbankwesen, den Bankenclan und die Politmafia noch ein wenig länger stützen wollen, oder ob sie Maßnahmen zum Kaufkrafterhalt ergreifen, solange dies noch möglich ist. Im Dezember 2010 sind Gold und Silber für Euros jedenfalls noch erhältlich.