Jeff Clark, Casey Research, 06.12.2011

Eine junge Frau, nennen wir sie Andrea, hat von ihrem Vater 1997 etwas Geld geerbt. Zu diesem Zeitpunkt war sie gerade erst 19 Jahre alt. Da sie über Investments nichts wusste, ließ sie das Geld weiterhin in Aktien und Anleihen, so wie es ihr Vater tat, und wollte es auch solange dort lassen, bis sie es wirklich brauchen würde. Sie beabsichtigte also, keinerlei Risiken einzugehen.

Vergangenes Jahr hat sie dann geheiratet und fing damit an, Gelder abzuziehen. Sie freute sich, als sie von ihrem Broker eine Grafik erhielt, die einen Portfolio-Gewinn in Höhe von 20% auswies. Und obwohl 20% über einen Zeitraum von zwölf Jahren in der Tat kein besonders großer Zugewinn ist, hatte ihr Wertpapierdepot zumindest die Internetblase des Jahres 2000 und den Finanzcrash des Jahres 2008 unbeschadet überstanden. Sie war sich im Klaren darüber, dass nicht alle Investoren solch ein Glück hatten.

Andrea fing jetzt damit an, das Geld auszugeben, und war glücklich darüber, dass sie sich das Geld aufgespart hatte, um es später im Rahmen der Familiengründung auszugeben. Aber langsam stellte sich eine grausame Realität ein: Es schien, als würde sie mit dem Geld nicht allzu weit reichen.

Sie wussten nicht recht warum, aber, als sie den stolzen Preis für einen neuen Geländewagen sah, den sie sich kaufen wollte, machte es auf einmal Klick. Sie erinnerte sich daran, dass dieser Wagen, ein Ford Ranger Pickup, das Lieblingsauto ihres Vaters gewesen ist, und sie wusste, dass er dafür 1992 gerade einmal USD 8,500 gezahlt hatte. Ein vergleichbares Auto kostet heute aber mehr als das Doppelte.

Das war wie ein Schlag ins Gesicht. Während ihr Aktien- und Anleiheportfolio die letzten Jahre nominell zugelegt hatte, konnte sie sich heute weniger dafür kaufen. Diese Erkenntnis war für sie derart schockierend, dass sie laut die Worte ausstieß: „Meine Investments halten ja garnicht mit der Inflation Schritt … Ich hab Geld verloren!“

Gold ist die Messlatte

Der hier beschriebene Sachverhalt betrifft die meisten Anleger, ob sie sich dessen nun bewusst sind oder nicht. Die realen Zugewinne werden im Laufe der Zeit durch die Inflation immer stärker verwässert. Will man den wahren Wert von Investments zuverlässig ermitteln, bedarf es einer stabilen Messgröße wie Gold, die nicht inflationiert werden kann. Bewertet der Investor seine Vermögenswerte in Gold, kann er genau sagen, wie sie sich wirklich entwickelt haben.

Für alle von uns hat das Ganze natürlich praktische Folgen. Eines Tages werden wir und unsere Nachkommen einen Teil des Vermögens ausgeben, das wir zuvor angespart haben. Wie viel wir uns dank der Zugewinne dann tatsächlich dafür kaufen können, hängt direkt damit zusammen, wie stark unsere Investments von der Inflation der Währung betroffen gewesen sind, auf die sie lauten.

Ein 15%iger Zugewinn auf Dollarbasis entspricht real lediglich einem Gewinn von 9%, wenn die Inflation während desselben Zeitraums bei 6% lag. Zinsgewinne in Höhe von 1% sind ein echtes Verlustgeschäft, wenn die Gelder in einer Währung gehalten werden, die eine Inflation von 3% ausweist.

In Andreas Fall war es so, dass all ihre Vermögenswerte in Dollar denominiert waren, weshalb sich ihr 20%iger Zugewinn in einen 16%igen Kaufkraftverlust verwandelt hatte. Mit anderen Worten: Da die meisten Menschen ihre Gewinne nicht inflationsbereinigt betrachten, sind ihre Investments in der Regel schlechter, als sie annehmen.

Hätte Andrea aber einen Teil ihrer Erbschaft in Gold investiert, wäre dieser Teil im selben Zeitraum (von Dezember 1998 bis Juni 2010, den Zeitpunkt ihrer Heirat) um 332% im Wert gestiegen. Noch wichtiger ist, dass sie während dieses Zeitraums keine Kaufkraftverluste erlitten hätte. Fakt ist vielmehr, dass sie nach Inflation und Steuern immer noch 50% mehr Waren und Dienstleistungen hätte kaufen können als im Jahre 1998, wenn sie für ihre Käufe das Gold liquidiert hätte.

Heute könnte sie sich mit derselben Menge Gold, für die ihre Vater im Jahre 1992 einen Ford Ranger erwarb, gleich zwei neue Pickups kaufen – und das obwohl Gold nach ihrer Erbschaft die ersten drei Jahre lediglich eine Seitwärtsbewegung vollführte und im Herbst 2008 sogar noch ein Drittel seines Werts einbüßte.

Wäre Gold ihr Mittel zum Vermögenserhalt gewesen, wäre sie der Kaufkraftvernichtung durch die Inflation komplett entgangen. Haben Sie auch so gehandelt?

Indizes auf Goldbasis – auf einmal sieht alles anders aus

Um die Auswirkungen der Währungsentwertung zu verdeutlichen, haben wir ein Werkzeug entwickelt, mit dem wir die bekanntesten Indizes von Dollars auf Gold umrechnen. Dadurch bekommen wir ein genaueres Bild, wie stark ein Investment durch den Dollar eigentlich verwässert wurde. Dieses Vorgehen funktioniert aber genauso gut auch mit anderen Währungen. Wir verwenden die Maßeinheit „Gold in Gramm“, um nicht mit Dezimalen arbeiten zu müssen.

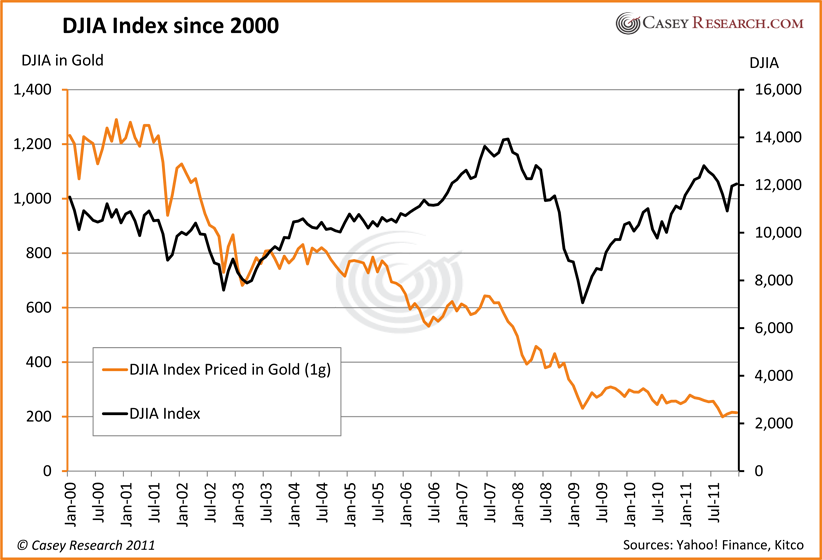

Im Folgenden sehen Sie, wie sich der Dow Jones seit dem Jahre 2000 auf Dollar- und auf Goldbasis entwickelt hat:

Während der Dow Jones Industrial Average auf Dollarbasis um 4,7% zulegen konnte, hat er auf Goldbasis 82,5% an Wert verloren. Hätte man am 01.01.2000 USD 10.000 in den Dow Jones investiert, wären das heute (abzüglich der Dividenden) USD 10.470 – in Gold sind es aber gerade einmal USD 1.750.

Man hat durch das Investieren in den DIJA-Index inflationsbereinigt also nicht nur Geld verloren, nein, der übrig gebliebene Betrag, misst man ihn in Gold, spottet dann auch noch jeder Beschreibung. Die Verluste sind einfach nur atemberaubend.

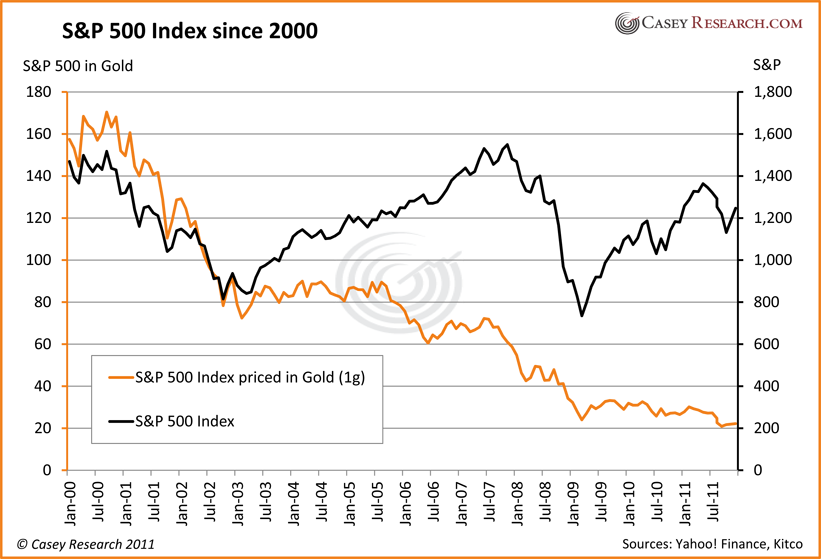

Und was ist mit dem wesentlich weiter gefassten Aktienindex S&P 500?

Der S&P 500 ist seit dem Jahre 2000 auf Dollarbasis um 15,1% gefallen, gegenüber Gold hat der Index jedoch 85,8% seines Werts eingebüßt. Wenn man einen S&P 500 Index-Fonds besitzt, hat man heute nicht nur weniger Dollars als zu Beginn des Investments (abzüglich der Dividenden), nein, preist man den Index im Geldmetall Gold aus, war in Wirklichkeit sogar ein dramatischer Kurseinbruch zu verzeichnen.

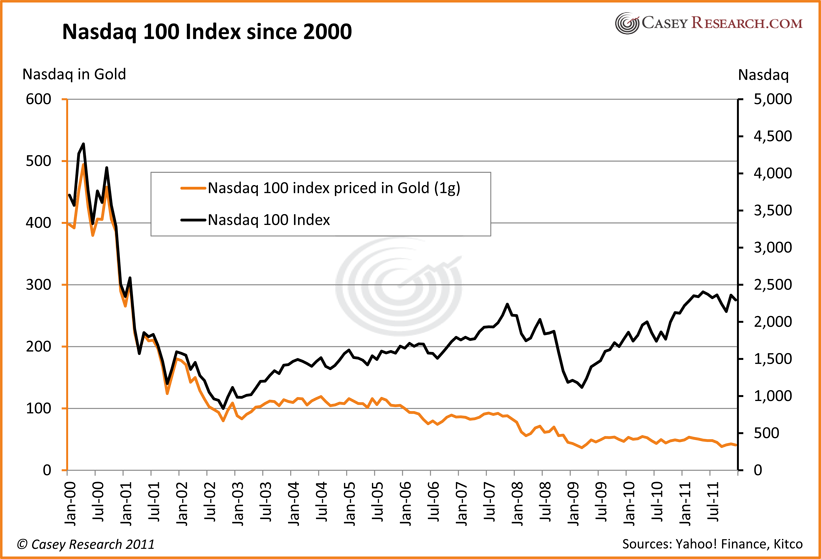

Und wie sieht es im Technologiesektor aus? Technologieaktien sind seit dem Jahre 2000 auf Dollarbasis spektakulär um 38% eingebrochen, während der Verlust auf Goldbasis 89,7% erreichte.

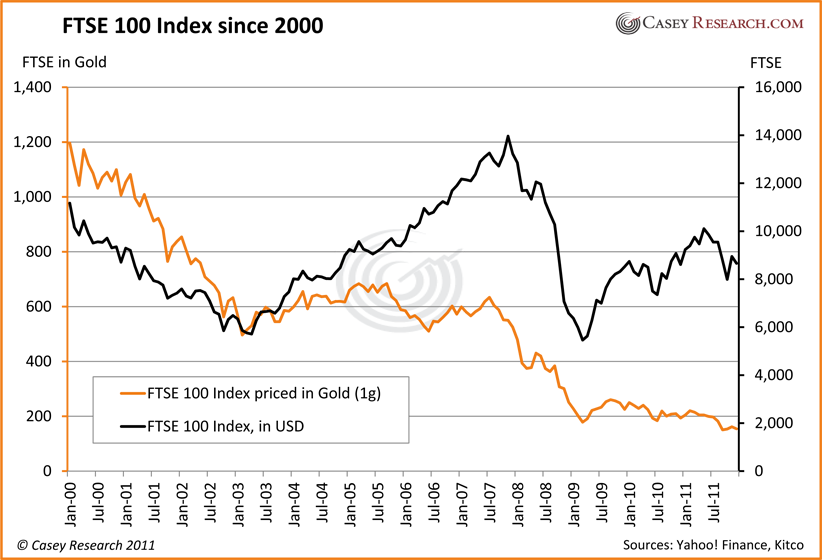

Wir haben uns auch einige Auslandsmärkte angeschaut, um zu ermitteln, ob sich diese vielleicht besser entwickelten als die US-amerikanischen. Wie Sie in der nachfolgenden Grafik sehen können, ist der Hongkonger Aktienindex – die Hongkonger Börse ist eine der wichtigsten asiatischen Aktienmärkte – seit dem Jahre 2000 auf Dollarbasis um 6% gestiegen. Auf Goldbasis weist der Index jedoch einen Verlust von 82,3% aus.

Der wichtigste britische Aktienmarkt ist auf Dollarbasis seit dem Jahre 2000 um 22,4% gefallen, während die Verluste auf Goldbasis bei 87,1% liegen.

Schlussfolgerung

Es ist offenkundig, dass die Performance von Aktienportfolios völlig überschätzt wird, wenn man die Werte in Dollars ausweist. Damit soll nun nicht gesagt werden, dass man nicht in Aktien investieren sollte. Es bedeutet lediglich, dass man sich besser darüber im Klaren ist, wie die Renditen ausfallen, wenn sie in Gold oder anderen harten Vermögenswerten ausgepreist werden, ganz egal, auf welche Währung die Investments auch lauten mögen. Überdies wird deutlich, dass es keinen Sinn macht, darauf zu hoffen, dass Aktien grundsätzlich fähig sind, die Inflation wettzumachen.

Fakt ist aber auch, dass zurzeit nicht nur die Aktieninvestments entwertet werden, sondern es in Wirklichkeit weltweit in allen Bereichen zu Neubewertungen kommt. Das reicht von Lebensmitteln über Benzin und Autos bis hin zu Studiengebühren. Wer beabsichtigt, eines Tages die Zugewinne seiner Ersparnisse auszugeben, sollte sich daher besser die Frage stellen, wie er langfristig der Entwertung der Währungen, auf die seine Investments lauten, entkommen kann.

Die Lösung ist einfach: Man spart in Gold. Das Geld, das man auf einem Bankkonto hält, verliert Jahr für Jahr weiter an Kaufkraft. Fakt ist, dass Gelder, die man in den USA auf einem gewöhnlichen Sparkonto hält, seit dem Jahre 2000 unglaubliche 25% ihrer Kaufkraft eingebüßt haben. Hätte man stattdessen in Gold gespart, wäre man nicht nur in der Lage gewesen, sein Vermögen zu erhalten, sondern hätte es dadurch sogar noch vermehrt.

Wir gehen davon aus, dass sich dieser Trend fortsetzen, ja sogar beschleunigen wird. Es wird für das finanzielle Überleben künftig zunehmend wichtiger werden, dass man seine Geldgewinne von Zeit zu Zeit realisiert und sie in Edelmetalle umschichtet – nicht in Dollars, Euros, Yen, Yuan oder Schweizer Franken.

Machen Sie nicht denselben Fehler wie Andrea. Sparen sie in Gold. Das neue Auto, das Häuschen für die Rente oder die Weltreise, Dinge, die Sie sich eines Tages gönnen wollen, dürfte bedeutend einfacher zu finanzieren sein, wenn Ihre Ersparnisse in einem Vermögenswert denominiert sind, der weder entwertet noch vernichtet werden kann.