(Dies ist ein Folgeartikel, den ersten Teil finden Sie hier.)

Die Flucht aus den Papierversprechen wird im Rahmen der sich zusehends verschärfenden Wirtschafts- und Währungskrise gigantisch ausfallen. Der Edelmetallbullenmarkt Ende der 70er Jahre dürfte lediglich ein Vorgeschmack auf das sein, was uns hier noch bevorsteht. Ein Blick auf die Langfrist-Charts zeigt, dass sich die mit dem schuldenbasierten Geldsystem in Zusammenhang stehenden Finanzwerte entgegengesetzt zum realen Silberpreis entwickeln

Hubert Moolman, HGM & Associates, 10.01.2012

In Teil 1 dieses Artikels, der am 21.11.2011 veröffentlicht wurde, schrieb ich:

„Wir befinden uns am Rande einer bedeutenden Wirtschaftskrise und unser Geldsystem ist die Ursache für diese Krise. Die riesige durch unser Geldsystem geschaffene Schuldenblase steht nun kurz davor zu platzen. Die Demonetisierung von Gold uns Silber hat im Laufe der Zeit dafür gesorgt, dass der Wert dieser Metalle gegenüber allen mit dem schuldbasierten Geldsystem in Zusammenhang stehenden Papierwerten (wie Anleihen) verzerrt worden ist.

Der Entwertungsprozess von Gold und Silber, der mit der Demonetisierung der Edelmetalle seinen Anfang nahm, verkehrt sich seit einigen Jahren bereits wieder in sein Gegenteil, und diese Trendwende dürfte sich in nächster Zeit mit beispielloser Rate weiter beschleunigen – eine Entwicklung, die der ähnelt, welche wir bereits Ende der 70er Jahre beobachten konnten, als die Gold- und Silberpreise in bedeutendem Umfang zulegten.

Doch was in den 70er Jahren geschah, war nur ein Vorgeschmack auf die uns noch bevorstehende finale Rally. Die 70er Jahren waren das Ende eines Zyklus, was uns jetzt bevorsteht, dürfte aber eher das Ende eines Superzyklus sein: Das Ende einer Ära schuldenbasierten (also unehrlichen) Geldes.“

Durch dieses schuldenbasierte Geldsystem wurde etwas geschaffen, was ich als „Spiegel-Effekt“ bezeichne. Der Spiegel-Effekt führt dazu, dass Gold und Silber im Wert genau in demselben Umfang gedrückt werden, wie es bei den Papierfinanzwerten wie Aktien zu Wertsteigerungen kommt. Dieser Spiegel-Effekt ist deutlich erkennbar, wenn man sich die Langzeit-Grafik von Gold, Silber und dem Dow Jones ansieht.

Im Folgenden möchte ich den „Spiegel-Effekt“ von Silber gegenüber anderen mit dem schuldenbasierten Geldsystem in Zusammenhang stehenden Vermögenswerten aufzeigen. Dieser Effekt bringt überdies einen interessanten Zyklus zutage, der meine Auffassung stützt, dass dem aktuellen Geldsystem in nächster Zeit der Tag der Abrechnung bevorstehen dürfte.

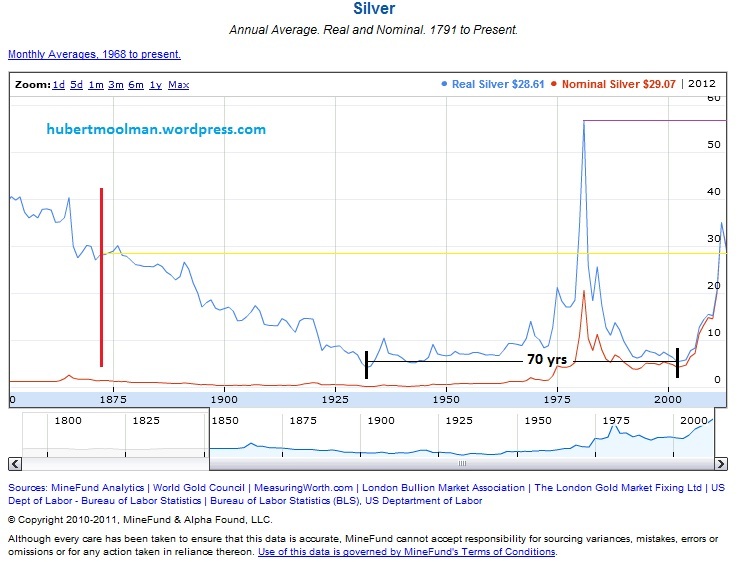

In der nachfolgenden Langfrist-Grafik wird der reale wie auch nominelle Silberpreis seit 1850 bis heute dargestellt. Zur Ermittlung des realen Silberpreises wurde der offizielle nicht saisonal bereinigte US-VPI herangezogen (Januar 2011 = 100).

Ich habe die Grafik ungefähr an der Stelle, wo die Demonetisierung von Silber durchgeführt wurde (in den 70er Jahren des 19. Jahrhunderts), mit einem roten vertikal verlaufenden Balken versehen. Wie Sie sehen, brach der Silberpreis ab der roten Linie von rund USD 30 pro Unze bis 1931 auf USD 4,29 pro Unze ein. Danach machte Silber über viele Jahre hinweg eine Seitwärtsbewegung durch, bis es ab 1970 wieder nach oben kletterte und 1980 seinen Höhepunkt erreichte. Die darauffolgende Bodenbildung fand 2001 statt.

Technisch gesehen, wäre das Kurstief in 2001 die Komplettierung einer bemerkenswerten Doppeltief-Umkehr, bei der das erste Tief im Jahre 1931 erzielt wurde. Nach der Ausbildung einer solchen Doppeltief-Formation findet oftmals eine große Rally statt – also genau das, was sich bei Silber im Anschluss auch beobachten ließ.

Sollte sich dieses Kursmuster weiter fortsetzen und als eine echte Doppelboden-Formation herausstellen, wird der Silberpreis am Ende einen Preis erreichen, der das Hoch des Jahres 1980 mindestens um das Doppelte übertreffen wird, wahrscheinlich dürfte der finale Silberpreis in diesem Fall aber um ein Vielfaches höher sein.

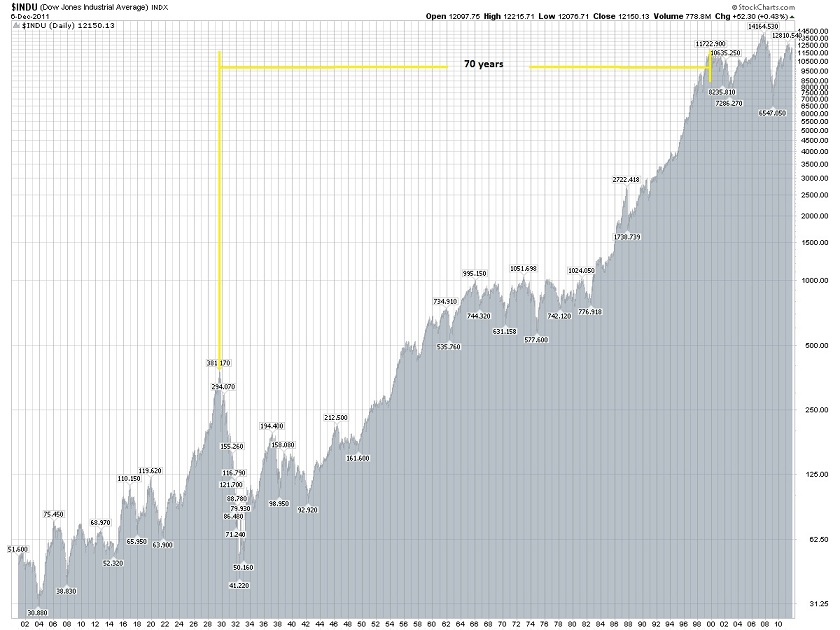

In diesem Artikel soll es aber nicht darum gehen, Preisziele zu ermitteln. Das Interessante an dem Doppeltief ist die Tatsache, dass beide Tiefs 70 Jahre auseinanderliegen. Diesen 70-Jahreszeitraum finden wir auch auf dem Langfrist-Chart des Dow Jones wieder, wenn wir uns den Zeitraum von 1900 bis heute anschauen.

Der 70-Jahreszeitraum wurde von mir entsprechend gekennzeichnet. Dieser Zeitraum reicht vom Höchststand des Jahres 1929 bis zum Höchststand des Jahres 1999. Ich habe das Hoch von 1999 genommen und nicht das Hoch des Jahres 2007, weil auch das Dow Jones/Gold-Verhältnis 1999 seinen Tiefpunkt fand, genau wie dies auch 1929 der Fall war.

Wenn wir uns die Zeitpunkte ansehen, wo der Dow Jones seine Höchststände verbuchen konnte, so stellen wir fest, dass diese mit den Tiefstständen des realen Silberpreises zusammenfallen. Darüber hinaus liegt beim Dow Jones wie auch bei Silber ein Zeitraum von 70 Jahren dazwischen.

Die Tatsache, dass sich der 70-Jahreszeitraum in beiden Grafiken ausmachen lässt, ist nach meinem Dafürhalten ein weiterer Hinweis auf den Zusammenhang zwischen der Demonetisierung von Silber (oder auch Preisdrückung) und der gigantischen Schuldenblase der vergangenen 100 Jahre, was bereits im ersten Teil des Artikels näher beleuchtet wurde.

Während der Dow Jones 1929 auf seinen Höchststand inflationiert wurde, drückte man Silber 1931 auf seinen Tiefststand. Dasselbe lässt sich dann noch einmal beobachten, als der Dow Jones 1999 auf seinen Höhepunkt inflationiert wurde, während man Silber in 2001 auf seinen Tiefststand drückte.

Die Hochs und Tiefs, die wir in den oben aufgeführten Grafiken sehen können, sind also die visuelle Manifestation des schuldenbasierten Geldsystems, das zu einem Anstieg aller Papierwerte führt, während der Silberpreis nach unten gedrückt wird. Man kann es auch aus einer anderen Perspektive betrachten: Das schuldenbasierte Geldsystem heizt die Spekulation bei Papierwerten an, indem dafür bei den Edelmetallen Energie abzweigt wird. Das ist die wahre Gold- und Silberpreismanipulation – und sie findet völlig offen statt.

Gold und Silber stehen im direkten Widerspruch zum gegenwärtigen Geldsystem und weisen daher ganz zwangsläufig eine negative Korrelation zu ihm auf. Der Niedergang dieses schuldenbasierten Geldsystems bedeutet den Aufstieg von Silber als Geldmetall – weshalb es bei Silber auch zu massiven realen Kaufkraftzuwächsen kommen dürfte.

Update zur jüngsten Silberpreisentwicklung

In meinem letzten Silber-Artikel habe ich den Silberkurs von 2007 bis heute mit dem Goldpreischart von 2008 bis 2010 verglichen. Ich habe die Daten noch einmal aktualisiert, und es scheint, als hätte Silber nun bei Punkt 12 einen Tiefstand erreicht und würde versuchen, aus seinem Abwärtstrend, der seit September 2011 anhält (Punkt 7), nach oben hin auszubrechen. Sollte Silber dem Chartmuster von Gold folgen, könnte es durchaus sein, dass wir in den nächsten Monaten neue Allzeithochs sehen werden.