Scott Silva, The Gold Speculator, 17.01.2012

Das Jahr 2012 endete nicht mit einem großen Knall, sondern mit einem leisen Ticken. Ungeachtet all des Feuerwerks und all der Heiterkeit fröhlich Zechender, die das neue Jahr begrüßten, ging der Countdown im Verborgenen weiter. Tick, tack, tick, tack, tick, tack … Und in jener schicksalhaften Stunde, wo die tief unter der Infrastruktur des globalen Finanzsystems begrabene Bombe in die Luft fliegt, wird es eine Wirtschaft nach der anderen zerreißen.

Wenn man hinhört, kann man das Ticken deutlich vernehmen. Es ist der Countdown der europäischen Staatschulden- und Zinssatzbombe, der ein sicherer Hinweis darauf ist, dass die europäische Schuldenkrise vom neuen EU-Finanzregime bisher nicht eingedämmt werden konnte.

Die Kräfte des Wirtschaftszusammenbruchs im europäischen Wohlfahrtsstaat sind schlicht viel zu mächtig, als dass die Europäische Zentralbank in letzter Minute noch irgendwelche Notfallmaßnahmen implementieren könnte. Früher oder später wird Griechenland in die Zahlungsunfähigkeit abrutschen, und danach vielleicht Spanien und Portugal. Diesen Ländern könnte dann sogar Italien folgen, dessen Anleihen sich zurzeit als immer wertloser herausstellen, während dem Schuldenmarkt der Boden wegbricht.

Wenn wir auf den Anleihenmarkt schauen, dann stellen wir fest, dass verschiedene Länder des europäischen Währungsraums bei ihren langfristigen Schuldentiteln mit Zinssätzen von 7% oder noch mehr zu kämpfen haben – Zinsniveaus, die gemeinhin als untragbar erachtet werden. Darüber hinaus zeigt der Markt an, dass eine Staatspleite Griechenlands unmittelbar bevorsteht. Der Preis für Kreditausfallversicherungen für griechische Staatsanleihen schießt buchstäblich durch die Decke.

Die Kreditratingagenturen haben auch schon mitbekommen, dass sich in der Eurozone ein Finanzsturm zusammenbraut. Am Freitag stufte Standard & Poor´s die Kreditratings von neun der 17 europäischen Länder herab. Auch Frankreich und Österreich gehörten dazu, deren Bonität auf AA+ herabgestuft wurde. Am Montag wurde dann auch der Euro-Rettungsfonds EFSF um eine Stufe auf AA+ herabgestuft, da seine Bonität mit der Schuldenqualität der großen Gläubiger in direktem Zusammenhang steht.

Die bedeutendste destabilisierende Kraft, die zurzeit in Europa ihre verheerende Wirkung entfaltet, ist der Glaube, dass der Staatssektor die Wiege allen wirtschaftlichen Wohlergehens sei. Und in der Tat erhalten im europäischen Wohlfahrtsstaat auch mehr als die Hälfte der Bürger direkte Beihilfen – während die Zahl der Arbeitnehmer, die man besteuern könnte, fortwährend zurückgeht und die Kosten für die staatlichen Zuwendungen immer stärker steigen, besonders bei den Rentenkassen und der medizinischen Versorgung.

Nehmen wir Italien. Eine Italienerin hat im Schnitt 1,2 Kinder, womit das Land bei der weltweiten Geburtenrate unter 221 Ländern auf Rang 207 landet. 20% der 60 Millionen Italiener sind 65 Jahre oder älter und machen gegenüber den staatlichen Rentenkassen und anderen staatlichen Zuwendungssystemen kostspielige Ansprüche geltend.

Wir haben es hier mit einer Todesspirale zu tun, die weder durch die Erhöhung von Steuern noch durch die Implementierung harscher Austeritätsmaßnahmen in den Griff zu bekommen ist. In Wirklichkeit ist es sogar so, dass derartige „Lösungen“ das genaue Gegenteil bewirken, da man den produktiven Teilen der Wirtschaft ihre Wachstumsanreize raubt.

Und als wäre all das nicht bereits schlimm genug, ist die Europäische Zentralbank auch noch damit beschäftigt, die europäische Einheitswährung mit jeder weiteren Rettungsmaßnahme ein Stückchen mehr zu entwerten.

Die entscheidende Frage ist daher, wie man sein Vermögen vor diesem Wirtschaftssturm in Sicherheit bringt. Gegenwärtig flüchten viele Investoren aus europäischen Vermögenswerten in Richtung US-Staatsanleihen, um ihr Kapital auf diese Weise zu schützen, doch ist das tatsächlich eine weise Entscheidung?

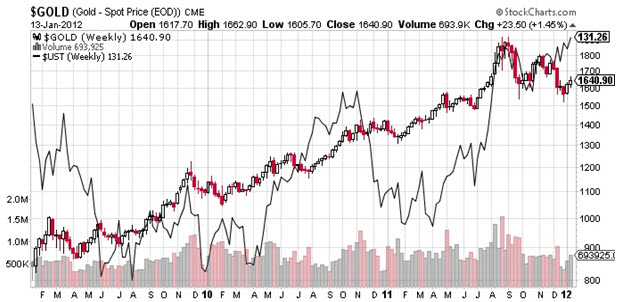

Die Fakten zeigen, dass es für Investoren einen besseren sicheren Hafen gibt als Schuldentitel der US-Regierung. Wie man anhand der nachfolgenden Grafik erkennen kann, hat Gold US-Staatsanleihen mit zehnjähriger Laufzeit (schwarze Linie) innerhalb der letzten paar Jahre ausgestochen, und das obwohl eine Vielzahl an Investoren in Zeiten der Risikoaversion gerne in diese Papiere flüchtet.

Darüber hinaus bleibt festzuhalten, dass sich US-Staatsanleihen in den letzten paar Jahren bedeutend schwankungsfreudiger zeigten als der Goldpreis. Die Preise für US-Staatsanleihen machten eine wilde Berg- und Talfahrt durch, während Gold seinen Aufwärtsmarsch seit 2009 beharrlich fortsetzte.

Der heutige US-Staatsanleihemarkt kennzeichnet sich vor allem durch Eines: Negative Realzinsen. Die US-Notenbank Federal Reserve hat die Zinssätze für Bankenkredite nahe null gehalten, was die Renditekurve derart abflachte, dass die nominelle Rendite für US-Staatsanleihen mit zehnjähriger Laufzeit aktuell bei rund 2% liegt.

Bei den Realzinsen wird die Inflation mit eingerechnet, die sich in den USA laut dem offiziellen VPI zurzeit auf 2,5% beläuft, was zur Folge hat, dass der Realzins im negativen Bereich liegt. Durch die Geldpolitik der US-Notenbank werden der Geldmarkt wie auch die natürliche Zinsfindung, die die Nachfrage nach Geld widerspiegelt, massiv verzerrt, und genau diese Art von Marktverzerrung ist es auch, welche die Investoren auf ihrer Suche nach Rendite in Richtung anderer Finanzinstrumente treibt.

Und die Zentralbank schafft Inflation, indem sie immer mehr Papiergeld druckt. Immer mehr US-Dollars jagen derselben Menge an Gütern hinterher, was Preisanstiege zur Folge hat. Und wie wir von Milton Friedman wissen, handelt es sich bei der Inflation in jedem einzelnen Fall um ein geldpolitisches Phänomen.

Die US-Notenbank ist aber nicht in der Lage, Gold zu drucken, weshalb sie den Goldpreis nicht direkt kontrollieren kann, so wie ihr das beim Wert von Papiergeld möglich ist. Umso mehr Fiatgeld gedruckt wird, desto stärker treibt es den Goldpreis in die Höhe. Gold ist ein Wertspeicher, Papiergeld ist es nicht.

Den aufmerksamen Investor sollte es daher auch nicht überraschen, dass Gold in US-Dollar denominierte Vermögenswerte im Hinblick auf die Wertentwicklung ausstechen konnte. Die technische Analyse des Goldcharts zeigt, dass sich Gold gerade auf einen erneuten großen Anlauf vorbereitet, und auch Sie sollten sich besser darauf einstellen.