Marktexperten gehen davon aus, dass die chinesischen Goldkäufe künftig für erhebliche Preissteigerungen sorgen werden

Propagandafront.de, 16.08.2012

Während Gold bereits seit zwölf Monaten eine für viele Goldanleger nervenaufreibende Konsolidierungsphase durchmacht und aktuell bei rund USD 1.600 pro Unze, also rund 15% unter dem Allzeithoch des vergangenen Jahres, vor sich hindümpelt, kaufen die Chinesen weiterhin riesige Mengen physischen Goldes, um ihre Devisenreserven zu diversifizieren.

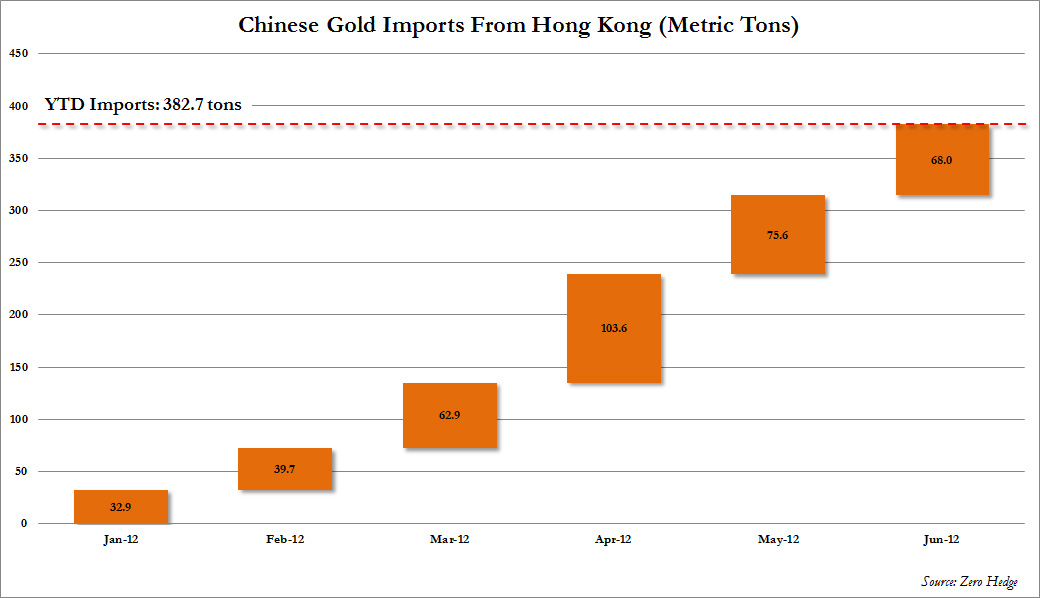

Wie die jüngsten Handelsdaten aus Hongkong ausweisen, hat China alleine im Juni dieses Jahres 68 Tonnen Gold eingeführt. Die chinesischen Goldeinfuhren belaufen sich somit seit Jahresbeginn auf 383 Tonnen. Der Finanzblog Zero Hedge kommentierte diese Entwicklung am 15.08.2012 mit den Worten:

„Innerhalb eines halben Jahres hat China – dessen offizielle Goldbestände mit 1.054 Tonnen viel zu niedrig angegeben werden – mehr Gold importiert, als Portugal, Venezuela, Saudi-Arabien, Großbritannien usw. an staatlichen Goldreserven halten. Allein durch die diesjährigen Goldeinfuhren würde China bereits auf dem 15. Rang der weltgrößten Goldhalter liegen.

Realistisch betrachtet hält China, das dem Internationalen Währungsfonds seit Jahren keine aktuellen Daten zu seinen Goldreserven gemeldet hat, mittlerweile wohl mehr Gold als der IWF selbst, der zurzeit 2.814 Tonnen hält. Wenn die chinesische Zentralbank irgendwann einmal die neuen Zahlen zu ihren Goldbeständen veröffentlichen wird, wird der aktuelle Goldpreis … natürlich längst Geschichte sein.“

Die chinesische Zeitung „Jenmin Jibao“ meldete, dass chinesische Ökonomen den Behörden empfohlen hätten, die Goldreserven des Landes um das Sechsfache zu erhöhen. The Voice of Russia berichtete am 10.08.2012:

„Sollte Peking dieses Jahr tatsächlich damit beginnen, physische Goldbarren zu kaufen, dürfte dies schon bald einen heftigen Goldpreisanstieg bewirken. Laut Anastasia Sosnova, Analystin der russischen Capital Bank, dauert es jedoch seine Zeit, 5.000 Gold zu kaufen: ´5.000 Tonnen Gold entsprechen der zweijährigen weltweiten Goldproduktion. Es könnte sein, dass China für den Kauf dieser Menge über acht Jahre brauchen wird.` …

Einige [Analysten] glauben, dass China das Gold schrittweise kaufen wird, ohne bei der amerikanischen Währung irgendeinen Schaden anzurichten … Aber welche Auswirkung Chinas Goldmanöver auf den Dollar und andere Papierwährungen auch immer haben mag – alle Experten sind sich einig, dass es unvermeidlich zu Goldpreisanstiegen führen wird.“

Einer der Edelmetallexperten, die davon ausgehen, dass aufgrund der chinesischen Goldkäufe künftig noch mit massiven Preissteigerungen zu rechnen ist, ist Eric Sprott von Sprott Asset Management. Im Juni dieses Jahres schrieb Sprott bezüglich der enormen chinesischen Goldeinfuhren:

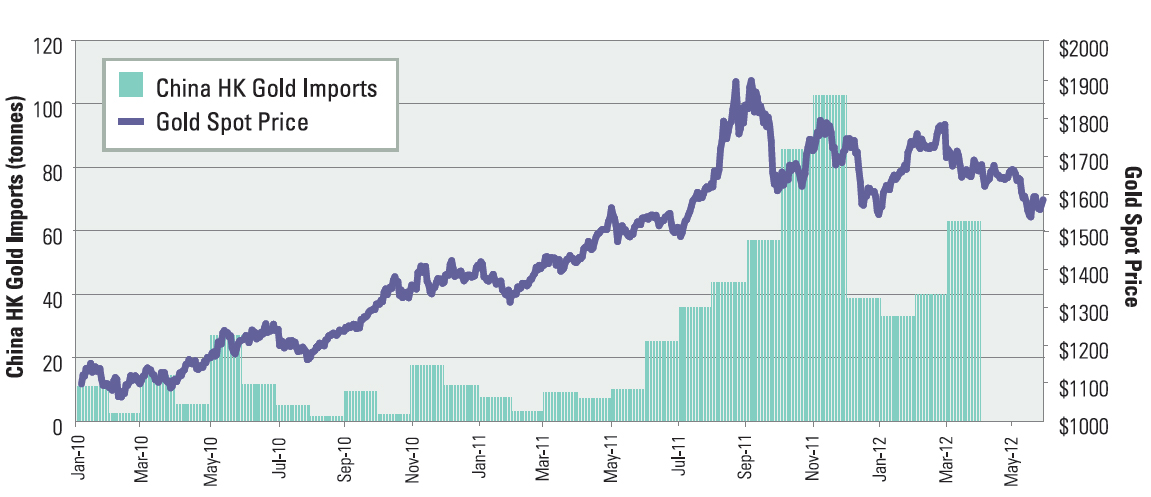

„Die chinesischen Goldimporte über Hongkong explodierten in 2012 im Vergleich zum Vorjahreszeitraum um fast 1.300% … Während der letzten zwei Jahre waren die chinesischen Goldeinfuhren über Hongkong einfach nur atemberaubend. Zwischen Mai 2010 und April 2011 führte China netto 66 Tonnen physisches Gold ein. Zwischen Mai 2011 und April 2012 schoss diese Zahl auf 489 Tonnen Gold. Das ist ein Anstieg von 640% …

Die neuen Käufer wie die Chinesen, die Zentralbanken, japanische Pensionsfonds oder die Iraner, erwarben allein im April dieses Jahres 140 Tonnen Gold … Angesichts der Tatsache, dass wir jetzt diese neue Käufergruppe mit einer Nachfrage von 140 Tonnen pro Monat haben, während die monatliche Goldversorgung gerade einmal bei 175 Tonnen liegt, stellen sich uns zwei Fragen:

1. Wo soll in einem ausgeglichenen Markt das Angebot für neue Käufer herkommen?

2. Wie können neue Großkäufer in den Goldmarkt eintreten – der ja bereits sein Gleichgewicht gefunden hat – ohne dass dies nicht auch bedeutende Auswirkungen auf den Goldpreis hat?

Die Antworten sind völlig offenkundig. Wenn die Nachfrage das Angebot überwältigt, gehen die Preise nach oben. Diese bedeutenden Makroveränderungen der Angebots- und Nachfragesituation dürften den Goldpreis auf neue Allzeithochs jagen.“

Von neuen Allzeithochs ist auch der renommierte Marktanalyst und Edelmetallexperte Martin Armstrong überzeugt. Armstrong erklärte bereits zu Beginn dieses Jahres, dass Gold und Silber in 2012 wohlmöglich keine neuen Jahreszuwächse verzeichnen werden, sondern stattdessen Tiefs ausbilden.

Laut Armstrong wäre es für den Edelmetallbullenmarkt jedoch von Vorteil, wenn der Goldpreis und der Silberpreis Ende 2012 deutlich unter ihren Hochs von 2011 liegen würden, da dies aus historischer Sicht ein Hinweis darauf wäre, dass es bei den Metallen von 2013 bis 2017 erneut zu massiven Preissteigerungen kommt.

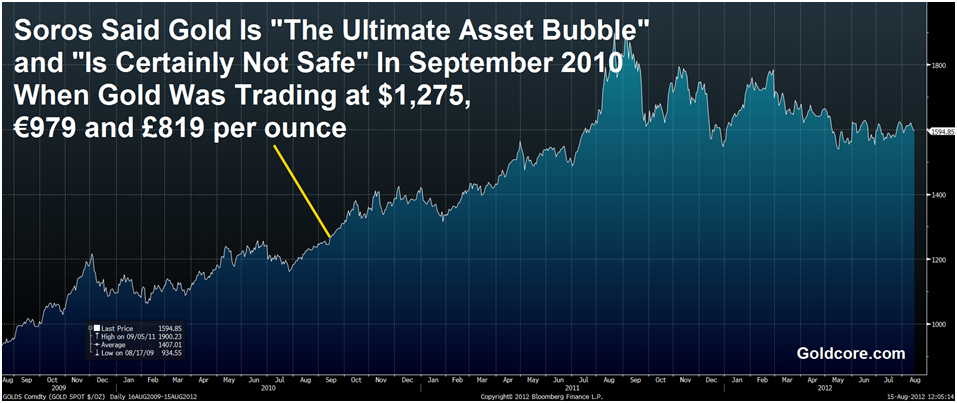

Neben den Analysten, mit deren Informationen Anleger und Sparer etwas anfangen können, gibt es aber auch Marktbeobachter und Investoren, denen man besser kein Vertrauen schenken sollte. George Soros ist ein gutes Beispiel: Nach außen hin gibt der Milliardär in regelmäßigen Abständen den Goldhasser und erklärt der Öffentlichkeit, dass sich das gelbe Metall in einer Blase befinden und als Anlageform nur wenig eignen würde.

Wie nun bekannt wurde, hatte Soros jedoch vor kurzem seine Anteile am börsennotierten Goldfonds SPDR aufgestockt. Goldcore meldete dazu am 15.08.2012:

„Eine wichtige positive Entwicklung für den Goldmarkt ist, dass die Milliardäre George Soros und John Paulson laut den jüngsten Daten der SEC [US-Börsenaufsicht] ihre Goldbestände wieder aufgestockt haben. George Soros hat seine Anteile am börsennotierten Goldfonds SPDR mehr als verdoppelt [auf USD 137,3 Millionen] …

Im September 2010 bezeichnete Soros Gold als ´die ultimative Blase` und warf einen bedeutenden Teil seiner Anteile auf den Markt, bevor Gold in 2010 und 2011 Jahresgewinne verbuchte und im September auf das nominelle Hoch von USD 1.920,30 pro Unze kletterte.“

Die aktuelle Finanz- und Wirtschaftskrise ist viel zu tiefgreifend, als dass man sich von Establishment-Sprachrohren wie Soros zum Narren halten lassen sollte. Sparer und Anleger sind gut beraten, sich ihre eigenen Gedanken darüber zu machen, wie man sich gegen die verbrecherischen Machenschaften der Zentralbanken und Geschäftsbanken, die den Lebensstandard und die Ersparnisse der Menschen in Rauch auflösen, zur Wehr setzen kann. Eric Sprott schrieb im Mai dieses Jahres:

„Der Hauptgrund, warum wir immer davon überzeugt gewesen sind, das man Gold besitzen sollte, und warum wir ferner davon ausgehen, dass das gelbe Metall im Preis steigen wird, ist das zunehmende Misstrauen der Menschen gegenüber dem Bankensystem. Und diesen Punkt haben wir jetzt erreicht. Wir werden abwarten müssen, was der Sommer noch bringt. Auf alle Fälle werden wir die zweite Phase des Bank-Runs, der sich gerade in ganz Südeuropa manifestiert, fest im Auge behalten.“

Aufgrund der enormen Überschuldung der westlichen Welt und des vorherrschenden Zentralbankwesens mit seinem Mindestreserve-Bankensystem kann es jederzeit zu Bank-Runs kommen.

Beim Mindestreserve-Bankensystem können die Zentralbanken und die Geschäftsbanken Papiergeld und Kredit aus dem Nichts schaffen. Es handelt sich um eine „legale“ Form der Geldfälschung zum Wohle einer parasitären Staats- und Bankenmafia – ein perfektes System zur Ausbeutung der produktiven Bevölkerung.

Der Ökonom Murray Rothbard schrieb 1962 im Hinblick auf das „Vertrauen“ der Bürger in dieses Betrugssystem:

„Wenn das Mindestreserve-Bankensystem legal ist, gibt es dann bei den Banken irgendwelche natürlichen Beschränkungen bei der Kreditausweitung? Eine grundlegende Beschränkung ist natürlich die Notwendigkeit der Banken, ihren Geld-Ersatz auf Verlangen in echtes Geld einzulösen. Unter einem Gold- oder Silberstandard muss die Erstattung in Hartgeld erfolgen; unter einem staatlichen Fiat-Papiergeldstandard müssen ihn die Banken mit staatlichen Banknoten erstatten …

Daher ist jede Mindestreserve-Bank für ihre Existenz darauf angewiesen, die Öffentlichkeit – speziell ihre Kunden – davon zu überzeugen, dass alles in Ordnung ist und sie in der Lage ist, ihre Papiere oder Einlagen einzulösen. Da dies aber offenkundig nicht der Fall ist, handelt es sich bei dem anhaltenden Vertrauen in die Banken um eine Art psychologisches Wunder.

Vielleicht ist einer der Gründe, warum das Vertrauen in das Bankensystem aufrecht erhalten bleibt, dass die Menschen im Allgemeinen glauben, dass Betrug durch die Regierung strafrechtlich verfolgt wird und daher jedwede Praxis, die nicht verfolgt wird, solide sein muss. Um das Bankensystem zu stützen, lassen die Regierungen die Banken jedoch in Wirklichkeit immer gewähren …

Wenn sie [Bank-Runs] stattfinden, richten sie die Banken gewöhnlich zugrunde. Die Tatsache, dass eine Bank überhaupt existiert, bedeutet, dass sich noch kein Bank-Run entwickelt hat.“

Um Bank-Runs zu verhindern, muss also das Vertrauen der Öffentlichkeit ins Bankensystem aufrecht erhalten werden. Dafür müssen die Zentralbanken den Geschäftsbanken im Notfall unbegrenzte Liquidität bereitstellen. Was das für die Kaufkraft der einzelnen Währungseinheit bedeutet, kann sich jeder selbst ausmalen. Bei Gold und Silber, den härtesten Währungen der Welt, ist eine derartige Kaufkraftentwertung hingegen nicht möglich, da man die Metalle nicht einfach aus dem Nichts drucken kann.