Die Stimmung der Goldpreisanalysten wird zunehmend pessimistischer

Propagandafront.de, 04.12.2013

Wer die aktuellen Gold- und Silberpreisanalysen liest, möchte am liebsten gleich bei seinen eigenen physischen Gold- und Silberbeständen nachschauen, ob sich die Metalle schon in Luft aufgelöst haben. Keine Panik, es ist alles noch da – Unze für Unze. Aber mit dem Preis … da hapert es zurzeit, und zwar gewaltig!

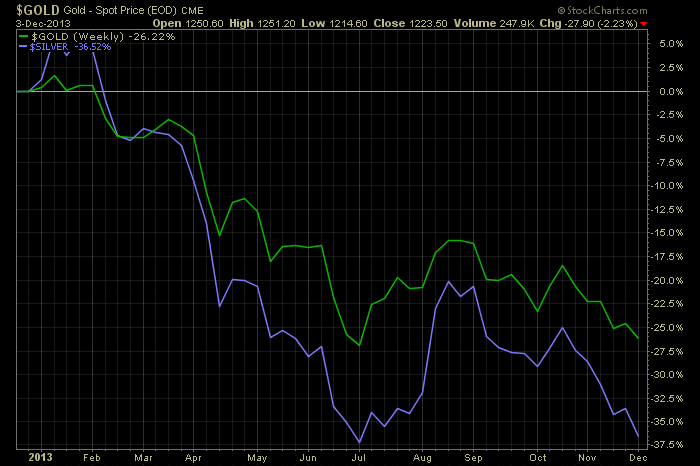

Gold und Silber befinden sich seit geraumer Zeit in einem deutlichen Abwärtstrend.

Sollte Gold zum Jahresende nicht mit USD 1.251,13 pro Unze aus dem Handel gehen, wäre der Dezember der vierte Monatsverlust in Folge. Aktuell notiert das gelbe Metall bei rund USD 1.230 pro Unze, zu Beginn dieses Jahres lag sein Preis noch bei USD 1.670 pro Unze, das ist ein Rückgang von USD 450 pro Unze oder 26%.

Den kleinen verrückten Bruder von Gold erwischte es nicht weniger schlimm. Im Januar lag sein Kurs noch bei USD 30 pro Unze, zurzeit notiert Silber bei ca. USD 19 pro Unze, das ist ein Rückgang von USD 11 pro Unze oder rund 37%.

Die Edelmetallanalysten werden nun zunehmend bärischer. Während viele eingefleischte Gold- und Silberbugs davon ausgehen, dass der Bullenmarkt in Kürze mit aller Gewalt zurückkehrt, rechnen zahlreiche Analysten der Finanzinstitutionen und Chartisten mit einer weiteren Abschwächung des Edelmetallmarkts.

Es ist in diesem Zusammenhang auch egal, was man von den Analysten großer Finanzinstitutionen oder den Chartisten hält, Fakt ist jedenfalls, dass sich viele Marktteilnehmer von Chart-Signalen leiten lassen und ihre Strategien danach ausrichten, das gilt insbesondere für Trader und institutionelle Anleger.

Und gruselige Gold- und Silberpreischarts gibt es derzeit jede Menge. Beispielsweise veröffentlichte David Tablish, ein angesehener Chartist, am 26.11.2013 einen Langfrist-Goldchart, der nach seinem Dafürhalten nahelegt, dass Gold auf rund USD 700 pro Unze einbrechen könnte.

Diesen Chart kommentierte er mit den Worten:

„Der braun markierte Bereich zeigt, wo wir basierend auf dem Hoch der Schulter-Kopf-Formation [H&S-Top] und dem früheren Tief von USD 680 pro Unze ein wichtiges Tief sehen könnten.

Aktien fallen gewöhnlich schneller, als sie steigen. Wenn wir uns also die inverse Symmetrie anschauen, könnte es zwischen sechs Monaten und einem Jahr dauern, bevor wir das Tief sehen, aber das ist zum gegenwärtigen Zeitpunkt reine Spekulation. Ich rechne auch damit, dass es auf der Hälfte des Weges – also zwischen dem Ausbruch aus der Nackenlinie und dem braun markierten Bereich – zu einem kleinen Zwischenkonsolidierungsmuster kommen wird.

Ich denke, dass sich die Dinge mittelfristig so abspielen werden. Der wichtigste Bereich, auf den man sich aktuell konzentrieren sollte, ist die verlängerte Nackenlinie des H&S-Konsolidierungsmusters des Jahres 2008, die bei USD 1.200 pro Unze ins Spiel kommt.

Ich werde mit großem Interesse verfolgen, wie der Goldpreis mit dieser Nackenlinie im Bereich von USD 1.200 pro Unze interagieren wird. Dort spielt die Musik.

Ich würde damit rechnen, dass die Marke von USD 1.200 pro Unze kurz touchiert wird. Dem folgt eine kleine Rally und danach wird der Bereich von USD 1.200 pro Unze durchbrochen. Daraufhin setzt dann ein Test von der Unterseite her ein, dem dann weitere Rückgänge folgen. Aus charttechnischer Sicht wäre das die perfekte Art, die Marke von USD 1.200 pro Unze zu knacken, und die mögliche große Nackenlinie würde ein riesiges H&S-Hoch komplettieren, ähnlich wie beim HUI und dem Rest der Edelmetallminen-Indizes.

Wir haben jetzt etwas Konkretes, wonach wir Ausschau halten können. Der Markt wird uns schon sagen, was er vorhat, wir müssen nur aufmerksam sein und zuhören, was er zu sagen hat.“

Die aktuellen Goldpreisanalysen großer Finanzhäuser haben es aber auch in sich. Adrian Ash von BullionVault präsentierte gestern eine sehr gelungene Zusammenfassung aktueller Meinungsbilder:

„´Es scheint, als würden jetzt beim Goldmarkt die Räder abfliegen`, heißt es in einer Mitteilung eines US-Brokers.

´Das gelbe Metall läuft Gefahr, kurz vor Jahresausklang an Halt zu verlieren`, so ein andere Mitteilung von der Trading-Abteilung eines Marktmachers. ´Unsere Transaktionsflüsse werden gegenwärtig vollständig von Verkäufern dominiert. Produzenten, Fonds, Vermögende und börsennotierte Goldfonds verkaufen allesamt ihr Gold, da sie damit rechnen, dass die US-Notenbank bereits am 18.12. mit einer geldpolitischen Straffung beginnt.`

Und obwohl die zwei größten börsennotierten US-Goldfonds ihre Bestände am Montag, wo der Goldpreis um 2,6% nachgab, konstant hielten, haben diese Fonds 2013 bereits ein Drittel ihrer edelmetallgedeckten Anteile liquidiert, weshalb die Bestände nun auf dem niedrigsten Niveau seit Februar 2009 sind.

´Für uns gibt es keinen Zweifel daran, dass sich Gold in einem Bärenmarkt befindet`, so das Rohstoff-Team der schweizerischen Investmentbank Credit Suisse, das damit seine Auffassung bekräftigte, die es schon im Februar-Bericht „Das Ende einer Ära“ verkündet hatte. ´Finanzblasen neigen dazu, schneller zusammenzubrechen, als sie steigen`, so die Bankanalysten in ihrem neuen Bericht ´Gold: Niedergang & Fall`. ´Würde sich Gold weiterhin entlang seiner aktuellen Trendlinie bewegen, würde das Metall bis Ende 2014 nahe der Marke von USD 900 pro Unze notieren.`

Die französische Bank … Société Générale ist ebenfalls dieser Auffassung und prognostiziert für die letzten drei Monate des Jahres 2014 einen durchschnittlichen Goldpreis von USD 1.050 pro Unze. ´Ungeachtet des exakten Timings wird unsere negative Einschätzung im Hinblick auf Gold dadurch untermauert, dass die ultralockere Geldpolitik nun schrittweise zurückgefahren wird`, so Analysten der Bank.

Die schweizerische Investmentbank … UBS senkte die Prognose für den Durchschnittsgoldpreis am Montag von USD 1.325 pro Unze auf USD 1.200 pro Unze und begründete dies ebenfalls mit einer geldpolitischen Straffung in den USA.

Ein Rückgang auf USD 1.050 pro Unze könnte ein ´ordentliches Kaufniveau` signalisieren, so UBS-Analystin Joni Teves. Doch während ´damit gerechnet wird, dass die physischen Käufer die niedrigeren Niveaus ein wenig stützen werden, ist es unwahrscheinlich, dass dies ausreichen wird, um die Abverkäufe auszugleichen.`

´Die starken chinesischen Goldimporte werden zurzeit durch eine drastisch zurückgehende Nachfrage bei den börsennotierten Fonds überwältigt`, sagt Bart Melek von der kanadischen Bank TD Securities in Toronto. Er verweist überdies auf die „Sorgen der spekulativen Anleger, dass die 14.700 Tonnen Gold, die seit 2002 eingelagert worden sind, in den Markt gelangen könnten, sollten die Realzinsen bei den Staatsanleihen bedeutend steigen.`

Die jüngsten Daten der US-Börsenaufsicht CFTC von Montag zeigen, dass die Wetten auf fallende Kurse seitens der spekulativen Trader wie beispielsweise Hedge Fonds vergangene Woche auf ein 4-Monatshoch kletterten …

Mark Konyn, Geschäftsführer von Cathay Conning Asset Management – Teil der USD 83 Milliarden schweren Conning Group –, sagte CNBC diese Woche, dass Gold ´zum gegenwärtigen Zeitpunkt keine attraktive Vermögensklasse ist.` Er verwies auch auf die Rückgänge der Goldimporte des einstigen Importweltmeisters Indien, die auf die 2013 in Kraft getretenen Importbeschränkungen zurückgehen. ´Das [Investment-]Argument für Gold ist, dass es ein Inflationsschutz ist. Aber wo ist die weltweite Inflation?`“

Viele Analysten sind also unglaublich bärisch. Gibt es für Gold- und Silberbugs überhaupt noch einen Hoffnungsschimmer? Ja den gibt es! Beispielsweise die Finanzmarkt-Legende Martin Armstrong. Er hatte bereits frühzeitig darauf hingewiesen, dass Gold eine drastische Korrektur durchmachen wird – aber laut seiner Auffassung dürfte der Spuk irgendwo im Bereich von USD 900 pro Unze vorbei sein.

„[…] Es ist also notwendig, dass die Mehrheit der Analysten endlich bärisch wird. Schon bald werden sie damit beginnen, einen Goldpreis von USD 600 pro Unze zu prognostizieren. Genau diese Art von bärischer Stimmung brauchen wir, damit sich das Tief ausbilden kann“, so Armstrong vor wenigen Tagen.

Gold wird sein nominelles Hoch von 1980 testen, sich danach langsam aber sicher wieder erholen und mittelfristig auf sein inflationsbereinigtes Allzeithoch von derzeit USD 2.300 pro Unze steigen – dann beginnt laut Armstrong der richtige Bullenmarkt. Das aktuelle Kursziel liegt bei USD 4.500 pro Unze und dürfte in den nächsten paar Jahren geknackt werden. Bleibt zu hoffen, dass Armstrong Recht behält:

„Die Edelmetalle befinden sich nicht in einem Bärenmarkt, so wild sich das für Nicht-Goldbugs auch anhören mag. Die Wahrheit ist, dass Gold und Silber bisher noch nicht in einen säkularen Bullenmarkt ausgebrochen sind. Und das wird auch erst dann stattfinden, wenn Silber sein [nominelles] Hoch von 1980 eingestellt und Gold das Preisniveau von USD 2.300 pro Unze durchbrochen hat.

Wie sicher das ist? Die Wahrscheinlichkeit liegt bei 100%. Und es geht hier nicht allein um Edelmetalle. Alles ist miteinander verbunden. Damit Gold und Silber in einen echten Bärenmarkt abrutschen, müsste Gold auf einen Jahresschlusskurs von USD 680 pro Unze und Silber auf USD 8,50 pro Unze fallen.

Der Anstieg der Metalle kommt nach 2015 und wird inmitten eines allgemeinen Chaos und eines Rückgangs des Vertrauens gegenüber dem Staat stattfinden. Wir haben diese Phase aber jetzt noch nicht erreicht, und es wird auch nie zu einer Hyperinflation kommen, das ist totaler Schwachsinn.“