Der Silbermarkt ist winzig – bereits geringfügige Investitionen des „Big Moneys“ können zu enormen Ausschlägen beim Preis führen. Bei den Experten verfestigt sich das Meinungsbild, dass die Großinvestoren die Fährte aufgenommen haben und Silber mittelfristig die USD 25,00 Marke durchbrechen könnte

Propagandafront.de, 16.09.2010

Laut Michael Maloney von GoldSilver.com ist der Silbermarkt der am meisten manipulierte Währungsmarkt auf der Welt. Bezüglich der aktuellen Preisausbrüche bei Gold und Silber warnt Maloney:

„Lassen Sie sich nicht durch die heutigen nominellen Rekorde des Goldpreises zu dem Gedanken verleiten, dass wir uns irgendwie in den Bereich freier Marktpreise aufgemacht haben. Bitte denken Sie daran, was die Definition des Wortes ´nominal` bedeutet. Dank unserer absaufenden Fiatwährungen müssen die Weltmärkte dem heutigen nominellen Rekordpreis von USD 1.270 noch eine 0 hinten anhängen, bevor wir damit beginnen können uns über die Gefahren eines Preisniveaus freier Märkte Sorgen zu machen.

Während Silber gerade das Widerstandsniveau seines USD 21,40 Hochs von März 2008 zu durchbrechen droht, sollten Sie daran denken, dass das weiße Metall das spottbilligste und am meisten manipulierte Geld und Edelmetall der Welt ist. Unsere Daten schreien laut heraus, dass Silber dazu bestimmt ist in der Zukunft einen dreistelligen und vielleicht vierstelligen Preis zu erreichen.“

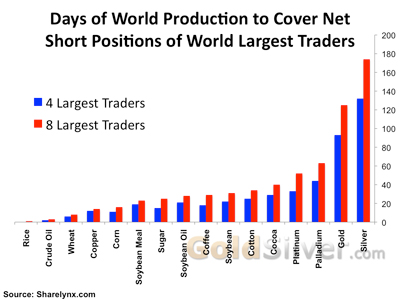

Maloney weißt darauf hin, dass die Manipulation an den Edelmetallmärkten – entgegen zahlreicher anderslautender Berichte in den Medien – nach wie vor weiter anhält und die Papiergeldsparer wie auch bereits in Edelmetall investierte Sparer die Gelegenheit zum Kauf nutzen sollten. In der nachfolgenden Grafik von Goldsilver.com kann man gut erkennen, dass Edelmetalle, allen voran Silber, massiv durch Terminkontrakte im Preis nach unten manipuliert werden.

Maloney verweist darauf, dass die „rückgratlose“ US-Aufsichtsbehörde für Terminhandel, CFTC, und die Finanzinstitutionen hier offenkundig gemeinsame Sache machen:

„Laut den aktuellen Gesetzen zum Rohstoffhandel sind große konzentrierte Shortpositionen illegal. Ungeachtet der Regulierungen oder des Fehlens derselbigen ist das zweijährige Jubiläum der angeblichen CFTC-Untersuchung über die Silberpreismanipulationen verstrichen, ohne dass es wirkliche strukturelle Veränderungen oder Positionslimits für Termingeschäfte gegeben hätte. Die Silber- und Goldmanipulation wird einfach weiter fortgeführt.“

Dass die US-Regierung und die private US-Zentralbank, die Federal Reserve, ihre Hände bei der Manipulation der Edelmetallpreise mit im Spiel haben, wird auch vom US-Kongressabgeordneten Ron Paul vermutet. In einem Interview mit Kitco.com erklärte Paul vor wenigen Wochen, dass die für die Geldpolitik verantwortlichen Entscheider der FED und der Regierung ein überdurchschnittliches Interesse an der Preisentwicklung von Gold und Silber haben. Immer wenn die Märkte anzeigen, man dürfe dem Papiergeld nicht trauen, würde die FED alles daran setzen „Gold zu zerstören“, so Paul.

Er erinnerte sich an ein Treffen mit dem früheren Vorsitzenden der Feder Reserve, Paul Volcker, der in den Raum kam und direkt zu seinem Mitarbeiter ging um sich nach dem Goldpreis zu erkundigen. Paul führte weiter aus:

„Sie wissen, dass Gold wichtig ist. Ich denke, sie sind durchaus gewillt es zu manipulieren. Das ist der einzige Weg, wie sie das Trugbild von Gold aufrecht erhalten können. Sollten sie involviert sein, ist es dann nicht erstaunlich, was im vergangenen Jahr geschah? Was wird passieren, wenn sie das Handtuch werfen?“

Aktuell zeichnet sich auch ab, dass Großinvestoren in den Silbermarkt einsteigen. Diese Entwicklung wäre für kleine Sparer besonders prekär, da sie erstmalige Investitionen bzw. Nachkäufe aufgrund des winzigen Silbermarktes nur noch mit hohen Aufschlägen realisieren könnten.

Kitco befragte zu diesem Thema David Morgan von Silver-Investor.com, der in der Silberpreisentwicklung immer noch eine Menge Potenzial sieht. Morgan erklärte, dass sich Silber aktuell besser entwickeln würde als Gold. Er sieht – genauso wie Bob Chapman vom International Forecaster – die Möglichkeit, dass Silber schon bald die USD 25,00 Marke durchbrechen könnte: „Wenn wir auf USD 1.350 Gold kommen, dann, denke ich, sehen wir USD 25 bei Silber, was das Verhältnis von jetzt 64:1 auf 55:1 bringt.“

Das historische Verhältnis von Gold zu Silber liegt bei rund 15:1 bis 20:1. Morgan beleuchtet in dem Interview mit Kitco auch die Probleme institutioneller und größerer Silberinvestoren in Europa:

„Das Problem mit Silber in der EU ist, dass die meisten Investoren (1) als Investment damit nicht vertraut sind, (2) es eine Mehrwertsteuer gibt, aber Silber [auch] sehr schwer zu bekommen ist, da es in Europa extrem rar ist und obendrauf muss man in den meisten Fällen noch 17,5% Mehrwertsteuer zahlen.“

Er führt weiter aus, dass man in Europa Papiersilber kaufen kann, was der überwiegende Teil der Silberinvestoren auch tun würde. Er hält dies jedoch für „unglücklich“, da „eine Zeit kommen wird, wo sie sich wünschen werden, sie wären ausschließlich in der echten Sache und nicht im Papieräquivalent.“

Morgan warnte vor allem davor, dass die großen institutionellen Investoren und Hedge Fonds, auch Big Money genannt, immer mehr ein Auge auf den Silbermarkt werfen würden:

„…ich erhielt jüngst Anrufe aus Washington DC, ich erhielt sie von Überseekontakten und es scheint so, dass das Big Money,…Hedge Funds…und dergleichen, jetzt ganz plötzlich an Silber interessiert ist. Das ist sehr interessant für Silberinvestoren, da es…solch ein kleiner Markt ist. Es bräuchte nicht viel Geld, sagen wir USD 500 Millionen, das in den Silbermarkt geht…in den physischen Silbermarkt. Eine halbe Milliarde Dollar in physisches Silber würde den Markt mindestens um ein paar Dollar anschieben.“